О том, как легко обогнать 99% трейдеров. И о том, почему я (резидент РБ) не инвестор фондового рынка.

Будет полезно новичкам, сливающим спекулянтам и белорусам.

О трейдинге я стараюсь писать именно в демотивационном ключе (иногда провокационно), ибо мотивации и так выше крыши. Мотивацию выгодно продавать – это делает огромная армия инфоцыган от трейдинга (а я не из их числа). И это крайне сильно искажает адекватную картину представления подавляющего большинства о своих перспективах. Много пессимизма было в моем предыдущем посте, в котором прикидывались вероятности остаться в прибыли при отрицательном математическом ожидании результата торговли. Ко всему прочему, я предположил (на основании своих наблюдений) что лишь 1% трейдеров зарабатывает неслучайным образом. Т.е математическое ожидание результата торговли положительно лишь у 1% .

Под выражением «обогнать 99%трейдеров» я имею в виду использовать стратегию торговли, которая будет лучше, чем у 99% трейдеров. И в лотерее джек-пот можно сорвать, но закономерно зарабатывать – нельзя. Для того, чтобы закономерно обойти 99% трейдеров , достаточно иметь прибыльную стратегию (стратегию, имеющую положительное математическое ожидание результата торговли). Можно, конечно, попытаться попасть в 1% прибыльных трейдеров, но есть другой, намного более простой путь.

Для этого достаточно перейти из разряда трейдеров (под трейдерами я подразумеваю спекулей) в разряд инвесторов на фондовом рынке. Просто покупайте ценные бумаги на крупных фондовых биржах – и держите. Эта стратегия имеет положительное матожидание результата. Разные мнения есть, чем отличается трейдер (спекулянт) от инвестора. Мне близка точка зрения Баффета.

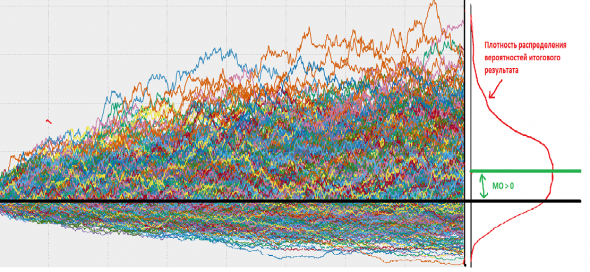

Внизу склеил с нета абсолютно условный рисунок про то, как примерно болжен выглядеть график динамики всех акциий в контексте определенного периода. Т.е рубим графики акций по периодам T (допустим, год) концы графиков, соответствующие началам периодов соединяем в одной общей точке.

Если вы купите случайным образом акцию – она может упасть – и вы потеряете, она может вырасти – и вы заработаете. Но в среднем, вы заработаете прибыль в размере МО в течение периода T . Если хочется получать более стабильный результат (уменьшить его СКО) –диверсификация в помощь. Вообще, результат — это понятие такое, относительное. Смотря какая валюта в знаменателе. Если в белорусском рублике считать – то за 10 лет акции бы выросли более чем в 10 раз.)) Но, если брать поправку на инфляцию – то уже не так все радужно. По инвестициям куча информация в сети и огромное количество постов на смартлабе, поэтому углубляться в эту тему нету смысла.

Самая простая и эффективная стратегия инвестирования в акции, которая подойдет большинству простых людей. По моему мнению.

Совет начинающим инвесторам от НЕинвестора.

Получили зарплатку (доход) — выделили определенную часть на инвестирование . Далее ознакомились по порядку с деятельностью компаний, имеющий листинг акций на бирже. Если вы чувствуете, что у кампании есть потенциал к росту , если стратегия развития кампании вам близка и понятна и вы в нее верите – покупайте акции. Желательно каждый раз – акции новой компании. Ну, и само собой, на неликвиде нужно будет посматривать в стакан. Можно дополнительно и на технические моменты обратить внимания. Допустим, бумага из года в год показывает стабильный рост, либо бумага резко обвалилась сильнее остальных и уперлась в уровень поддержки итд итп. Либо просто из-за того, бумага входит в SP500. Эти все пляски по выбору бумаги больше нужны для психологического комфорта. Когда вы будете в плюсе (а вы в нем будете рано или поздно) – то получите удовлетворение от того, что вы такой грамотный инвестор и правильно все делаете. Главное, не идти на поводу у эмоций, провоцирующих желание продать бумагу ( когда она падает, боясь еще большего падения, либо когда растет, боясь отката и имея желание зафиксировать прибыль), ибо перейдете из разряда инвесторов в разряд спекулей со всеми вытекающими.

Когда продавать акции? Только перед делистингом (а такое бывает – нужно за новостями следить). Либо в случае крайне острой финансовой нужды. А лучше – никогда. Как правило, инвесторы получают намного больше удовольствия от созерцания колебаний и роста их портфеля, нежели от снятия и растраты прибыли.

Обязателен ли глубокий анализ рынка и тщательный отбор акций для того, чтобы удачно инвестировать?

Нет!

Что общего между простой бабулей, сидящей на лавочке у подъезда и человеком, который прочел десятки умных книжек по инвестициям, получил пять высших экономических образований , сходил на сотню тематических семинаров, получил сертификаты CIMA, ACCA, CFA итп? Общее – это то, что они оба не обладают уникальными знаниями и технологиями, необходимыми для того, чтобы инвестировать более эффективно, чем большинство инвесторов. Даже опыт тут не сильно роль сыграет.

Я смотрел множество интервью с некоторыми опытными консервативными инвесторами фондового рынка. Доходности, о которых они говорят - более чем достижимы для любого живого организма. Там доходность не существенно выше уровня инфляции.

Главная беда современного потенциального инвестора.

Я считаю, что главная проблема современного потенциального инвестора – это обилие рекламы всякого шлака в интернете под красивым соусом с названием «инвестиции». Это все уводит людей с правильного пути, который ведет на фондовый рынок.

ФОРЕКС.

Я недавно увидел рекламный баннер в стиле «хочешь начать инвестировать?» — кликнул –и попал на сайт форексной конторы! «Научись успешно инвестировать в валюты». Это какая-то подмена понятий. На форексе инвесторов нету. Там есть только «долгосрочники» (так я называю трейдеров с долгим времением удержания позиции. А запах любого инвестиционного потенциала (если его так можно назвать) по инструментам форекса, как правило, наглухо гасится овернайтами.

ПАММы.

Горе-инвестор открывает рейтинг ПАММ-счетов, видит красивые графики с красивыми процентами, либо плавными красивыми восходящими балансами, кое-как анализирует статистику ( смотрит отношение прибыли к просадке, пробует считать коэфициент Шарпа, показатель Херста и тп) набирает портфель ПАММ-счетов для инвестирования – вкладывает деньги, а потом чешет репу и думает, что не так? Почему результат получился не такой как хотелось бы? . Паммы –отдельная большая тема, которую даже и освещать не хочется.

Я знаком с человеком, который пробовал заниматься инвестициями в ПАММы, применяя более — менее научный подход анализа этой дряни – плюнул и ушел на фондовый рынок в инвестиции. Помню, был еще человек, ( Леонид Величковский (экс участник группы «технология») . Который применял нейросетевые алгоритмы для анализа и составления портфелей памм-счетов с целью инвестиций еще аж в позатом десятилетии. Видимо, не совсем успешно. И ушел. Старички все полегли, а молодняк понабежал сливать депозиты. Инвесторам в ПАММы я бы порекомендовал глянуть на 2-3 эшелоны рынка акций – там зачастую и на сотни процентов бумаги «стреляют» и риски будут существенно меньше, нежели чем при инвестировании в ПАММы.

Лохотроны.

Больше всего огорчает колоссальный поток рекламы финансовых пирамид и персон мошенников (якобы суперпрофессионалов в инвестициях), берущих деньги в управлении с обещаниями огромных доходов. Я думал, что все это рассчитано на слабоумных детей лет 14, у которых лишняя электронная деньга под донат в твиче завалялась. Но нет — взрослые люди попадаются. Это все на подсознательном уровне закладывает табу на интернет-инвестиции , и снижает вероятность прихода новичка на фондовый рынок, что не есть хорошо. Человек будет думать, что заработать на инвестициях крайне сложно (потому что вкладывал несколько раз – и кампании (интернет-лохотроны) разорялась - и что на бирже ни чем не лучше. Я реально общался с людьми, которые так думают.

По этому, совет начинающим инвесторам может быть один – не бояться фондового рынка . Это не интернет- лохотрон и крайне невелика вероятность того, что на фондовый рынок попадет всякая шваль типа SkyWay и тп. Регулятор не заинтересован в том, чтобы инвестор терял деньги. Кампании проходят серьезную проверку.

ПОЧЕМУ Я НЕ ИНВЕСТОР НА ФОНДВОМ РЫНКЕ?

потому что я там спекулянт.

Основная причина. Заключается в том, что я свой небольшой капитал могу использовать несопоставимо более эффективно, нежели классический инвестор фондового рынка. Ну, а если бы было немного лишних денег под инвестиции – я бы купил в первую очередь биткоин ).

Историческая причина. Плавно перехожу на РБ.

Если в России по РБК активно обсуждались темы финансовых рынков, то у нас, в Беларуси этот канал можно было смотреть только по тарелке (которая была не у всех), а на национальных каналах финансовыми рынками и не пахло. Доступный интернет появился позже, нежели в РФ. И сразу оттуда полилась реклама форекса. Фондовый рынок РБ находился в стадии зародыша, перспективы его развития придушены на законодательном уровне, доступ физлицам к торгам на фондовом рынке закрыт. Много нюансов. Проблемой я интересовался давно – не думаю, что что-то поменялось. У нас всегда был тренд на антилиберализацию , которая явно не подразумевает свободный (хотя бы относительно свободный) фондовый рынок, как, например, в России, Украине, даже Казахстане. Несвободный рынок – это неэффективный рынок. Неэффективный рынок – неэффективная экономика. У нас рыночные неэффективности используются государством для поддержания «генеральной линии.

В РБ среди населения популярны долларовые банковские депозиты. И спекулятивный плечевой шорт белорусского рубля (это когда раз в 5 лет, перед выборами, берешь потребительский кредит в белорусских рублях по фиксированной ставке и меняешь на доллары). Паттерн правительство создало в 2010-11 г - до сих пор расхлебывеют. Простой белорус не вкладывает деньги в акции какой-нибудь перспективной белорусской компании, ибо нету рынка. Он вкладывает в доллары.

Несмотря на то, что мы с РФ близкие страны соседи, по моему мнению, финансовая грамотность простого населения и культура инвестирования в РФ находится на качественно более высоком уровне по перечисленным выше причинам. (всемирная паутина стирает эту разницу понемногу.)

Если бы я жил не в РБ, а в РФ, то, возможно, я бы заинтересовался фондовым рынком лет на 10 раньше и возможно, во мне развилась параллельно культура инвестора. Ну а может -и нет.

Административные барьеры.

А как же другие рынки? А у нас, в РБ, запрещено инвестировать в забугорные рынки без разрешения НБРБ (элемент защиты внутреннего рынка от утечки капитала). На каждую операцию по покупке иностранной ценной бумаги нужно писать писулю, в которой указывать обоснование проведения операции, предоставить оценку эффективности инвестиционной сделки и тп, отправлять почтой в макулатурном виде в НБРБ и ждать разрешения до месяца. Допустим, решит простой белорус свои кровные 100 баксов инвестировать в братский фондовый рынок РФ, уткнется в этот барьер и подумает — «как тут все сложно – проще не парить мозг и найти профессионала по инвестициям, который поможет эффективно вложить мои деньги, покажет истинный путь к богатсвам» — и в 99,9% случаев наткнется на лудомана или мошенника в сети. Все. Деньги безвозвратно ушли из страны.

Я уверен, что белорусы чаще всех% (среди стран — соседей) становятся жертвами мошенников в сфере инвестиций. Вот свежая вчерашняя новость. Все из-за нашей национальной финансовой безграмотности. Женщина поверила в биржевую сказку. Это больше к исключениям, ибо обычно мало кто обращается т в милицию. Вкидывают деньги, которые готовы потерять. Потеряли – да потеряли, и забыли.

ПОСТСКРИПТУМ

Я в профиле СЛ оставлял контактные данные (вайбер, почта) – получил порядочно вопросов по поводу возможности резидентам РБ торговать на moex через российского брокера и связанных с этим проблемами - 14 человек написало (из них только 2- в личку СЛ). Видимо, мой пост https://smart-lab.ru/blog/582015.php бьётся поисковиками. Удалил контакты из профиля, ибо вопросы одни и те же были. Следующие посты постараюсь посвятить этим темам, — для тех, кто из РБ. Исходя из общения с белорусами, я понял, что люди не вдаются в нюансы – им бы на биржу попасть. У меня опыт работы только с российскими брокерами. Но большинству, как мне кажется, подойдет любой субброкер – и хлопот меньше будет. Вот я и не торопился тему освещать.

И такое дело.

(бомбану-ка немного)

Я уже давно не «работаю на работе» -и перестал видеть ту неэффективную апофеозную дичь, которая происходит на госпредприятиях и госорганизациях. Я не ушел в бизнес на внутренний неэффективный рынок со всеми «прелестями», которыми его осыпает административный аппарат. Я перестал работать в коллективе, подвыпал из гражданского общества — и потерял чувство единства. Я даже перестал не любить президента, ибо долгое время его не видел и, что главное — не слышал. Я очень давно не следил за новостями по Беларуси. Я очень давно не читал законы по РБ и толком не знаю что поменялось за последние 5 лет. Я стал смотреть на Беларусь глазами непросвещенного бюджетного туриста . А Беларусь глазами туриста – замечательная спокойная страна. По крайней мере, до последних событий. Новости по РБ уже стал почитывать.

Вот и не хочется опять разлюбить РБ, ибо для написания поста, касательно трейдинга в контексте законодательства РБ, мне опять придется углубится в парочку законодательных актов и пообщаться с определенными органами. В прошлый раз, помню, это пробудило во мне желания рвать в клочья свой белорусский паспорт. Я не против жесткости закона –я против его нелогичности и неадекватности. Паспорт я в итоге не порвал — все -таки нужен). Ну, и телефонное общение с доброжелательными, интеллигентными и неагрессивными (как я на тот момент) представителями НБРБ немного сгладило мою печаль. Не все так плохо. Но, по некоторые вопросам к НБРБ и налоговой до сих пор остались неясности. Нужно будет прояснить. Обсуждение политики, к сожалению (либо к счастью), на Смартлабе строго запрещено. Поэтому, без огонька. Как-то так.

Желаю удачных инвестиций.

Всегда такой была и, надеюсь, всегда такой останется. Слишком большую цену заплатили белорусы в ВОВ за такую жизнь и, самое главное, не проскакали ее пока на майдане.

просадка это от максимума счета считается.

убыток от открытия счета, или от начала года.

тойесть может быть просадка -30% в моменте.

А счет в плюсе с начала года на +700%

вот и вся разница.

а закрыт убыток или нет это все равно тот-же самый убыток.

А «купи -и держи» — это самая простая классика инвестирования.

То что вы пишете это про спекуляции. Инвестору зачем баксы? И стопы зачем? Он зарабатывает на дивидендах и купонах. Цена актива его интересует только при покупке. У него нет цели перепродать дороже.

То, что вы решили что будете регулярно входить с разрывом ещё ниже — это лишь влажные фантазии, не более.

Стопы — это абсолютно однозначное зло для инвестора. Ибо в отличии от примитивного трейдунья он ВСЕГДА покупает только фундаментал. И поэтому заранее знает итоговый потенциал и временные сиюминутные просадки его не колышат вообще, а вот если бы он начал пытаться перезаходить и отливать на стопах и комсах — он бы сам себе резал депозит уже совершенно реально.

Так то это всё азы азов.

===

Как-то странно. Заманивать народ в безумно раздутый пузырь и почти ничего не сказать о том, что «более эффективно».

зы.чем будет полезен этот пост сливающим спекулянтам и где про то как обогнать 99% трейдеров не совсем понятно

РБ хорошая страна, и белорусы тоже долго запрягают. Посмотрим, как быстро ез дят.

Я, конечно, написал немного провокационно, но суть такова:

Если много человек обладают одинаковыми неуникальными знаниями — то ценность этих знаний околонулевая именно в контексте работы на финансовых рынках в современных реалиях.

Другое дело — хорошая начальная база для того, чтобы на основе неуникальных знаний выросло что-то полезное.

а у некоторых ещё и кэшбек по карте

))

Так что как возьмут в ЦБ РБ кого-то поумнее, можно очень жестко накуканить белорусских шортистов: рассчитать среднее критическое время кредита и укреплять бел рубль переодически. Заодно и научатся выжимать максимум из продаж рубля: чтобы народ скупал доллары на пике, а затем вынужденно продавал их дешевле, тк рубли нужны на текущую жизнь

Вроде тогда НБРБ пытался перед выборами подразогнать курс, чтобы потом шортистов наказать, но не получилось -все равно дернули. А хотя, фиг их знает.

2. чтобы обогнать 99% трейдеров достаточно просто ничего не делать или купить ОФЗ, заодно обгонишь еще пару десятных процента трейдеров, советующих держать деньги на депозите в госбанке

А по самым тупым ценам избавляются от акций главным образом плечевики, потому что боятся потерять остаток депозита. У традиционного портфельного инвестора нет плечей, и поэтому нет страха обнулиться.

Конечно, при просадке у любого человека возникает определенная досада, что портфель оказался в минусе, особенно когда не осталось свободного кэша для докупки акций по вкусным ценам. Тем не менее, рыночная паника не является поводом избавляться от имеющегося портфеля. Инвестор знает, что его не выкинет из игры (при соблюдении довольно простых инвесторских принципов), и этого понимания достаточно, чтобы спокойно переживать рыночные бури

Рынок сам рассудит на длинной дистанции

Так в акции простые люди и не будут вкладывать, в них вкладывают толстосумы которым реально некуда уже девать бобло и там вопрос о заработке не стоит, лишь бы хранились себе годами лежали да и отбить инфляцию хоть частично. И это сложное слово диверсификация, откуда его выкопали вообще, если в акции заливают кэш на долгосрок то естессно раскидают по разным активам. А если вы простой человек, вас вообще все это не должно парить, нада бороться с маркетинга от брокерни))).

А по диверсификацию… видел, когда чел в одну бумагу вперся — и ждет ее 1000%го роста — и получает падение -и все -инвестиции гадость. Т.е сверхагрессивна адреналиновая инвестиция. /Характерна для спекулей, перешедших в инвестиции. Они хотят ощущать перспективу получения сверхдохода, «лудоманодрайв», так сказать — при диверсификации риска это ощущение пропадает.

Единственное что можно еще рассмотреть это белорусские евробонды, когда/если они появятся. По ним в текущей коньюнктуре будет премия скорее всего. А международный долг Батька отдаст.

Не согласен. Трейдер (спекулянт) работает на разнице ценовых курсов, зарабатывает на колебаниях цены. Работает с рисками, от эффективной работы с которыми получает прибыль.

Стратегия инвестора, жиждиться на том постулате, что в долгосроке акции как правило ростут ( в первую очередь из-за инфляции) и за счёт этого распределяет вложения по времени входя в рынок частями докупаясь при проливах и улучшая среднию цену и выходя из актива после сильного роста. Работает от лонга и без плечей.

Основное отличие методов, в инструментах, времени удержания позиции, объёмах, и % прибыли на депозит. 1% это такой же распиареный стереотип. Если провести оценку в любом другом секторе, спорт, бизнес, вы получите примерно сходные показатели.

Но на деле, все зависит от ваших стремлений, целей, и чего вы хотите от рынка.

Сам же на протяжении многих лет уже как спекулирую, так и инвестирую в финансовые инструменты. 1% это текучка среди ново пришедших на финансовые рынки. Существует прослойка профспекулянтов, которые уже давно набили руку, шарят в этом. Квалифицированые специалисты как и везде. К ним ваше клешэ абсолютно не применимо. Если же вы возьмётесь оценивать их деятельность колличественно, то придёте к выводу что 98-95% из них стабильно зарабатывает на протяжении многих лет. Удачи в торгах.

Я думаю, что среди квалифицированных успешных спекулянтов будут зарабатывать 100% спекулянтов. Но их количество составляет не более 1%от общей совокупности. А если включить еще и форекс-трейдеров, то будет вообще- 0,1% по моим самым оптимистичным взглядам и при условии что в выборку не будут включены новички с опытом трейдинга до двух лет. Это все без так, субъективно из пальца высосано — и доказать трудно, по этому спорить бессмысленно.

Меня интересует, как вы понимаете выражение «стабильно зарабатывает»? Я у многих это спрашиваю, просто у каждого — свои критерии.

Что касается вашего вопроса, то для меня стабильно зарабатывающий трейдер, человек на протяжении нескольких лет показывающий положительную прибыль, в усредненном значении без серьёзных просадок, и имеющий адекватную доходность по сравнению с затраченными усилиями. Можно оценивать как КПД)) кроме того, к этому же определению следует добавить коэффициент, который рассчитывает велечину реальной просадки по стейтмену и соответствующию доходность на неё. Это первичные показатели, по которым стоить оценивать кто перед нами, специалист, или игрок.

Тут есть фундаментальная ошибка. Если взять период роста и период падения рынков, то суммарные кривые будут иметь противоположное направление

— брали, конкретные акции, например, все акции из S&P500 за один и тот же период, скажем 10 лет,

— резали каждую на года,

— складывали каждую,

— строили график на рисунке.

Извините за занудство, но я знакомому сбросил ссылку на ваш пост знакомому, теперь отвечаю за ее достоверность )

К примеру, показателен нынешний период: ФРС напечатала побольше долларов, их обесцененный избыток вкладывают в акции и в этом причина роста.

теперь к теме, что в РБ нельзя без разрешения финорганов торговать на зарубежных площадках. это не так, что мешает как не резидент получить доступ у любого брокера? то что, налог будет другой то это да.

теперь немного о себе, гражданство РБ инвестирую свои деньги в акции на ММВБ. проблем за все время небыло, доступ всегда есть и смс уведомления, с ЭЦП все хорошо.

обращался к брокеру, мне предоставляли демо счет на отдельном сервере интра для тестирования кода писал простейшую машсистему, бросил и занялся реальной торговлей.

спс, что дочитали.

п.с. если нечего не пробовать в плане, выходить из затруднительных ситуации а сразу сдаться. то вам нечего не добиться.

Но поясню неподробно. (ибо для подробного пояснения придется отдельный пост писать)

МО — это математическое ожидание. Средний результат динамики акций за период времени«Т»

СКО -среднеквадратическое отклонение от математического ожидания. Понятным языком «разброс» от среднего - Как показатель стабильности итогового результата.