29 сентября 2020, 09:24

Как правильно выбрать облигации?

Вопрос этот очень непростой. Сейчас много различных предложений по облигациям и «одно краше другого». Конечно, выбор облигаций очень сильно зависит от целей. Одним нужно сформировать денежный поток, другим максимизировать возможный доход при минимально возможном риске, третьи хотят спекульнуть в ожидании изменений процентных ставок и много-много другого. По облигациям и их оценке написаны многотомные труды и вариантов вложений в них огромное количество.

Сегодня я покажу, как можно выбрать облигации для своего портфеля с точки зрения их качества.

Базовая идея достаточно проста — кредитный рейтинг облигаций определяет уровень надежности эмитента/бумаги. Чем ниже рейтинг, тем выше должна быть запрашиваемая инвестором доходность, и на хорошо развитых долговых рынках, есть премии к каждому кредитному рейтингу. Но проблема такой оценки в том, что она не дает понимания в таком вопросе: «насколько оправдана именно такая премия?» А может она должна быть на 1 процентный пункт больше, или наоборот меньше.

Решение этой задачи предложил Джонкарт. О его методе оценке я уже писал в своей статьей "Корпоративные бонды под табу для частного инвестора!". Вкратце: основной сутью метода является представление ожидаемого потока платежей (у облигаций купона и погашения тела) в виде математического ожидания, которое учитывает вероятность дефолта в каждом году. Оценка облигаций методом Джонкарта позволяет существенно легче сравнивать между собой облигации с разным кредитным рейтингом опираясь не только на потенциальную доходность, но и риск дефолта.

Совсем недавно я написал калькулятор на Python, который позволяет легко рассчитывать доходность облигации к погашению как классическим методом (Калькулятор облигаций! Часть 1), так и методом Джонкарта (Оценка облигаций методом Джонкарта. Калькулятор. Часть 2). Оба эти калькулятора открывают возможность обсчитывать большое количество облигаций с целью поиска перспективных из них для включения в свою облигационную часть инвестиционного портфеля.

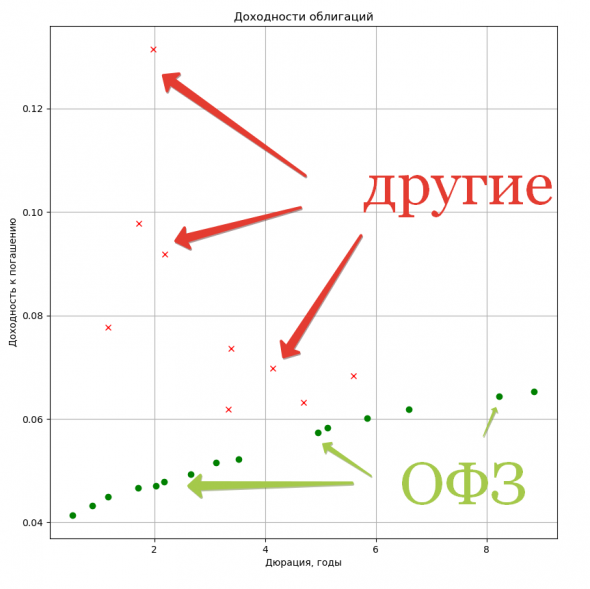

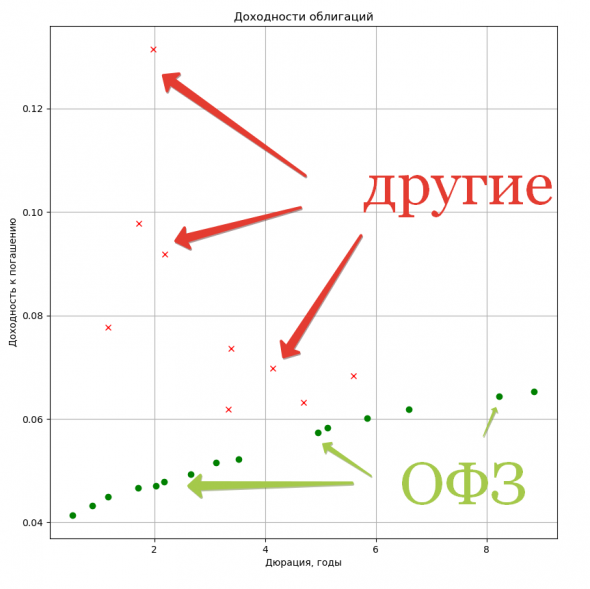

Для наглядности продемонстрирую суть на следующих двух рисунках.

На первом рисунке зелеными точками показаны доходности Облигаций Федерального Займа (ОФЗ) в зависимости от дюрации. Поскольку их рейтинг в рублях российскими агентствами устанавливается как ААА (самый надежный), их можно считать безрисковыми. Кстати, те кто знаком с теорией вероятности сразу догадаются, что метод Джонкарта в этом случае превращается в классическую оценку облигаций. Красными крестиками отмечена доходность к погашению некоторых корпоративных и муниципальных облигаций, имеющие разные рейтинги, но просчитаны они на данном рисунке классическим методом. Ясно, что у инвестора появляется желание составить портфель из потенциально более доходных облигаций. Тем более, некоторые из них имеют инвестиционный рейтинг (напомню, что инвестиционными рейтингами считаются рейтинги до BBB включительно). Самое плохое на этом графике то, что мы не можем ответить на вопрос: а насколько указанная доходность соответствует вероятности дефолта для данной категории.

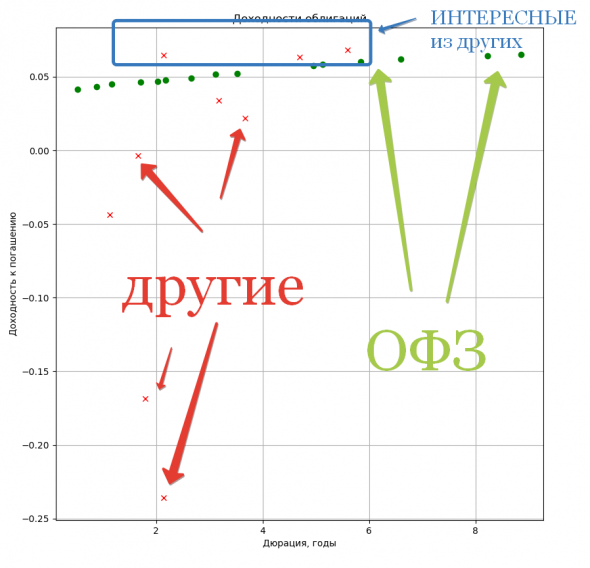

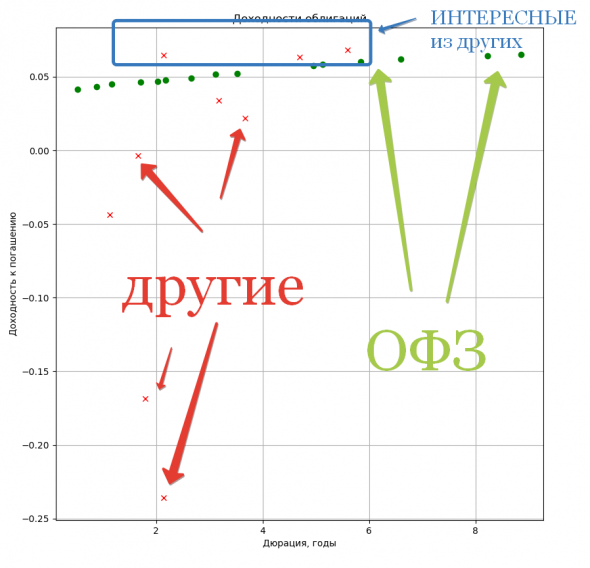

Ответ на это вопрос как раз виден на втором рисунке, на котором оценка корпоративных и муниципальных облигаций проведена по методу Джонкарта (они также выделены красными крестиками). Из такой оценки, очевидно, что математическое ожидание по многим бумагам отрицательно, и только у трех из них оно близко к доходности к погашению ОФЗ. Именно эти облигации и должны быть интересны инвестору, потому что с учетом дефолта доходность портфеля из таких бумаг стремится к доходности ОФЗ, а значит если риск дефолта не реализуется, то мы получим доходность выше при несущественном наращивании риска.

Сегодня благодаря калькулятору облигаций, собственной базе SQL и паре вспомогательных программ, мне не составляет труда искать и оценивать любые облигации, как на российском, так и на иностранных рынках. И это существенно повышает качество облигационной части моих портфелей.

Сегодня я покажу, как можно выбрать облигации для своего портфеля с точки зрения их качества.

Базовая идея достаточно проста — кредитный рейтинг облигаций определяет уровень надежности эмитента/бумаги. Чем ниже рейтинг, тем выше должна быть запрашиваемая инвестором доходность, и на хорошо развитых долговых рынках, есть премии к каждому кредитному рейтингу. Но проблема такой оценки в том, что она не дает понимания в таком вопросе: «насколько оправдана именно такая премия?» А может она должна быть на 1 процентный пункт больше, или наоборот меньше.

Решение этой задачи предложил Джонкарт. О его методе оценке я уже писал в своей статьей "Корпоративные бонды под табу для частного инвестора!". Вкратце: основной сутью метода является представление ожидаемого потока платежей (у облигаций купона и погашения тела) в виде математического ожидания, которое учитывает вероятность дефолта в каждом году. Оценка облигаций методом Джонкарта позволяет существенно легче сравнивать между собой облигации с разным кредитным рейтингом опираясь не только на потенциальную доходность, но и риск дефолта.

Совсем недавно я написал калькулятор на Python, который позволяет легко рассчитывать доходность облигации к погашению как классическим методом (Калькулятор облигаций! Часть 1), так и методом Джонкарта (Оценка облигаций методом Джонкарта. Калькулятор. Часть 2). Оба эти калькулятора открывают возможность обсчитывать большое количество облигаций с целью поиска перспективных из них для включения в свою облигационную часть инвестиционного портфеля.

Для наглядности продемонстрирую суть на следующих двух рисунках.

На первом рисунке зелеными точками показаны доходности Облигаций Федерального Займа (ОФЗ) в зависимости от дюрации. Поскольку их рейтинг в рублях российскими агентствами устанавливается как ААА (самый надежный), их можно считать безрисковыми. Кстати, те кто знаком с теорией вероятности сразу догадаются, что метод Джонкарта в этом случае превращается в классическую оценку облигаций. Красными крестиками отмечена доходность к погашению некоторых корпоративных и муниципальных облигаций, имеющие разные рейтинги, но просчитаны они на данном рисунке классическим методом. Ясно, что у инвестора появляется желание составить портфель из потенциально более доходных облигаций. Тем более, некоторые из них имеют инвестиционный рейтинг (напомню, что инвестиционными рейтингами считаются рейтинги до BBB включительно). Самое плохое на этом графике то, что мы не можем ответить на вопрос: а насколько указанная доходность соответствует вероятности дефолта для данной категории.

Ответ на это вопрос как раз виден на втором рисунке, на котором оценка корпоративных и муниципальных облигаций проведена по методу Джонкарта (они также выделены красными крестиками). Из такой оценки, очевидно, что математическое ожидание по многим бумагам отрицательно, и только у трех из них оно близко к доходности к погашению ОФЗ. Именно эти облигации и должны быть интересны инвестору, потому что с учетом дефолта доходность портфеля из таких бумаг стремится к доходности ОФЗ, а значит если риск дефолта не реализуется, то мы получим доходность выше при несущественном наращивании риска.

Сегодня благодаря калькулятору облигаций, собственной базе SQL и паре вспомогательных программ, мне не составляет труда искать и оценивать любые облигации, как на российском, так и на иностранных рынках. И это существенно повышает качество облигационной части моих портфелей.

И второй вопрос чисто теоретический — для оценки стоимостей активов нужны риск-нейтральные вероятности, а не реальные, которые обычно публикуют рейтинговые агентства.

Михаил, не понял суть формулировки «провайдер этих вероятностей», что Вы имели в виду?

Вероятности дефолта берутся не с потолка — это статистика, при этом с неплохой выборкой у нас, и обширной, если смотреть на рынок США. Откуда она берется, я указал в статье: Корпоративные бонды под табу для частного инвестора!

Лариса, конкретные примеры я показывал в своей статье Оценка облигаций методом Джонкарта. Калькулятор. Часть 2

Думаю, в ней есть ответ на Ваш вопрос.