Правда и ложь о российских IPO

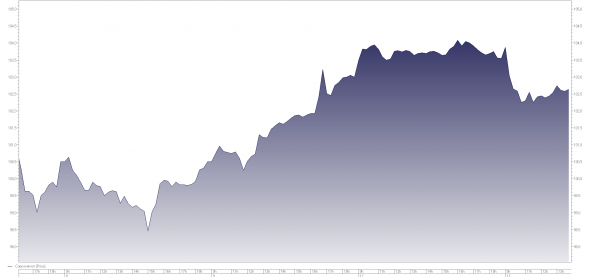

Злой, но честный пост нашего эксперта и сотрудника нашей компании (инвестиционной компании «ВЕЛЕС Капитал») про IPO Совкомфлота и российские размещения акций в целом. Частное мнение, но вполне имеющее право на жизнь.На прошлой неделе профильные сообщества в интернете буквально взорвались негативом в адрес прошедшего IPO акций Совкомфлот, которые разместились по 105 рублей за акцию и в первые же 15 минут торгов упали почти до отметки в 91, потеряв таким образом 13%.

Правда, к вечеру того же дня потери участников IPO составили всего 4% (акция выросла в цене до 101 рубля), но его уже объявили «антинародным», вспомнили все предыдущие истории, включая IPO ВТБ почти 10-летней давности, и сделали логичный вывод: на российской территории IPO – всегда зло, то ли дело в Америке..

И в смысле сравнения с Америкой в этих выводах есть доля истины. Только дело не в Совкомфлоте или каком-то еще отдельном эмитенте, а в масштабности процесса в целом.

Кстати, Совкомфлот пока довольно неплохо реабилитируется: за два дня отыграл все падение от уровней открытия первой торговой сессии, на четвертый день торгов приблизился к уровню размещения и сегодня торгуется всего на 1,5-2% ниже цены размещения.

Но речь не об этом – речь об IPO в целом, потому что в России они почему-то постоянно вызывают множество споров и баталий.

Первый вопрос. Почему инвесторы вообще любят IPO?

Потому что в отличие от операций с уже обращающимися акциями, которые относятся к рациональным инвестициям с точки зрения инвестиционного профиля на горизонте до 3 лет и становятся умеренно-консервативными для более дальнего инвестиционного горизонта, акции на IPO – риск, лотерея и возможность очень значительно заработать. 30, 50, 100% за несколько дней или недель.

Но за такие возможности всегда приходится платить. Риском соответствующих потерь. И мы никогда не знаем, увидим мы в первый день после IPO +50% или -30% в своем торговом терминале. В этом и смысл стратегии. Зачем участвовать в IPO, если любую акцию на следующий день после процедуры можно просто купить на бирже без малейшей бюрократии?

Но это – общее для всех размещений акций, вне зависимости от страны и широты станового рынка. Дальше начинаются различия.

В Америке на IPO ежегодно выходят сотни компаний. Какие-то из них разочаровывают инвесторов и приносят убытки, другие в первые дни торгов вырастают на сотни процентов и компенсируют убытки по первым быстрой и значительной прибылью.

Средняя прибыль (без учета доли вложений в каждую компанию) такого портфеля IPO составила бы почти 110%, а средний убыток – чуть больше 20% за 1 торговый день. Это – весьма впечатляющие показатели для любой портфельной стратегии.

И да, случайная выборка всегда предполагает возможность выбрать максимально прибыльные и убыточные сделки для более показательной статистики, поэтому возьмем все американские IPO за период август-сентябрь 2020 года.

Их было 62.

Из них прибыльными на первый день торгов оказались 44, убыточными – 15, остальные принесли нулевой результат. Средняя прибыль без фактора случайности составила 51,41%, средний убыток – 14,48%.

Данные отсюда, можно сделать такой же расчет за любой интересующий период.

Если же задать поисковый запрос «ipo российских акций», поисковики расскажут нам о каких-то долгосрочных планах, а в памяти инвесторов сразу всплывает народное IPO ВТБ в 2007 году, и еще реально торгующие вспомнят Детский мир 2017 года.

Результаты ВТБ все помнят, а некоторые до сих пор видят в графе «Прибыль / убыток» своего торгового терминала.

Детский мир тоже не преподнес сюрпризов в начале торгов, хотя в итоге все закончилось гораздо позитивнее для участников: за первый месяц торгов после размещения акции упали на 16%, через полгода торговались примерно +15% к размещению, а в настоящее время (3 года спустя) торгуются на уровне +30%.

Совкомфлот в первый день торгов сначала сходил на -13%, потом от минимума дня вырос на +10%. Если посмотреть первый день торгов ВТБ или Детского мира, там тоже будет схожая внутридневная волатильность.

Безусловно, были еще размещения в России за этот период, просто они так и не стали голубыми фишками и даже акциями второго эшелона, поэтому при них особо никто не помнит. Плюс было много SPO, но с ними несколько другая ситуация, есть рыночные ориентиры, эксперимент не чистый.

Отсюда главный вывод:

IPO в России при текущих масштабах развития рынка не может являться полноценной стратегией для инвесторов.

Потому что IPO – рискованная портфельная стратегия. Выбираем 20 бумаг, размещаем в каждую по 5% капитала – результаты в статистике выше. А поучаствовать в IPO одного эмитента раз в 3 года… – с тем же успехом можно пойти и поставить все на «десять красное». И шампанского бесплатно выпить.

Итого:

Если у вас консервативный или рациональный инвестиционный профиль – в сторону IPO в России не стоит смотреть вообще. Речь об акциях, в IPO облигаций участвовать можно и нужно.

Если вы агрессивный инвестор – участвуйте, но с умом: не всем капиталом и без ожиданий высокой доходности в первые дни торгов. Тот же Детский мир в итоге принес своим акционерам 15% за полгода. А акционеры ВТБ по-прежнему в убытке. Так же, как акционеры Газпрома, купившие его до кризиса 2008 года (чуть позже народного IPO ВТБ). Потому что это рынок инструментов с переменной доходностью: не надо ждать от него спокойствия и стабильности, для этого есть облигации.

Оригинал статьи опубликован в профиле автора на ФБ.

Участвовали в IPO? Пишите отзывы о результатах в комментариях.