Не стать мне квартирным рантье. Продал бетон. Рассказываю о том, о чем не принято говорить: 6 подводных камней в недвижимости

Что за бетон такой и почему он так называется?

Можете прочитать мой старый пост здесь: https://smart-lab.ru/blog/580745.php

В августе-2020 (на хайпе вокруг недвижимости) мы решили его продать, и довольно быстро нашли покупателей (около 3 недель), ещё месяц покупатели ждали одобрения ипотеки, и вот он продан.

Немного расчётов:

Куплен за 1'720'000₽ в конце 2011 года

Продан за 1'800'000₽ в конце 2020 года (с учётом комиссии агентства)

Это +5% в рублях за 9 лет или 0,5% годовых!

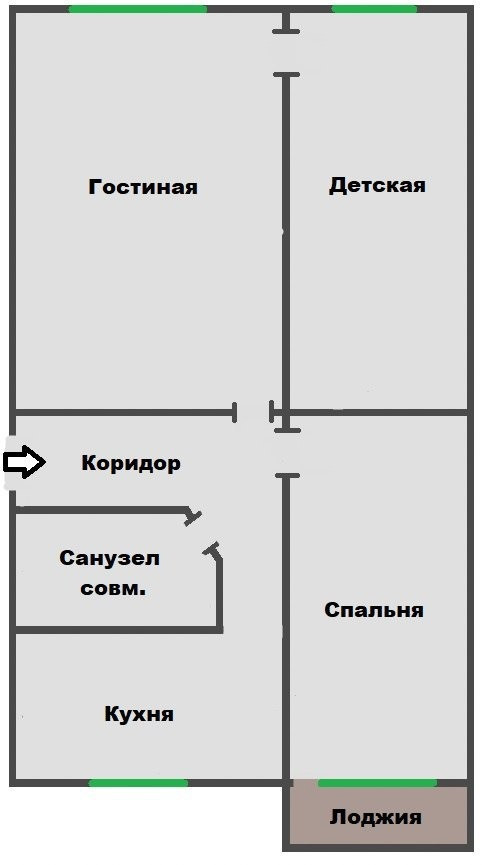

К сожалению, вот такое 59-метровое чудо в не самом плохом (Кировском) районе Саратова стоит всего лишь 1,85 млн ₽ (31000₽/кв.м)

Хорошо, но бетон генерирует доходность от сдачи!

скажете вы. После всех расходов и даже если не учитывать простои — это чуть менее 6% годовых.

Накопленная инфляция за тот же период составила 71%. Это означает, что покупательская способность 1,72 млн в 2011 и ~3 млн в 2020 — равны (если считать, что инфляция по Росстату — максимально честная).

А значит, если бы бетон сдавался непрерывно и без аварийных затрат, то это как раз бы перекрыло инфляцию. Но конечно же этого достичь не удалось. О доходности сверх инфляции говорить не приходится.

В долларах считать не буду, чтобы лишний раз не расстраиваться (там под -50%, точные цифры уже не важны).

На этот раз я не буду категоричен. Наверное, мне просто не повезло. И город неправильный, и недвижимость неправильная, и локация неправильная, и цель покупки была не-инвестиционная. Я покупал для себя, и был уверен, что в Саратове доживу до старости. А если и перееду в более просторное жилье, то это буду сдавать. Да и вообще — у каждого читателя есть сын маминой подруги: у него +100% за 2 года от покупки котлована! Можете о нём не рассказывать.

Я не говорю о том, что собственное жилье — это плохо, конечно же нет! Но мечта 99% россиян — квартира (а лучше сразу 5!) под сдачу — у меня тоже была. А теперь её нет, и от мысли «а не купить ли студию в Мурино под сдачу» появляется тошнота, и этот пост расскажет, почему.

6 подводных камней в недвижимости:

1. Квартира под сдачу — это ужасная инвестиция в плане диверсификации.

Огромная котлета денег лежит в одном объекте, находящемся в одном городе и в одном районе, он в одной валюте, и это один класс активов. Вообще не по канону.

2. Армия коммунальных счетов и временные затраты на них.

Мне приходило 8 (!) счетов в месяц:

* от УК;

* от электросетей;

* от водоканала;

* от мусоровоза;

* от фонда капремонта 2 шт. (два собственника);

* от Газпрома;

* от домофона.

Как люди управляются с 3-4 квартирами, я не представляю. Возможно, им оплата счетов, контроль процесса и сбор показаний счётчиков доставляет удовольствие, но меня это ужасно отвлекало от работы и от дел. Общение со всеми этими ребятами о непонятно выставленных счетах и ожидание по 30-40 минут на линии в рабочее время некоторые считают бесплатным, но я привык считать, что каждый час моего рабочего времени стоит денег. И ведь «короли однушек» меня критикуют за то, что мне надо декларацию по дивидендам раз в год заполнять… Им, кстати, тоже надо это делать (декларацию заполнять и платить налог со сдачи в аренду), но многие этого не делают. До поры до времени...

3. Ремонт и неучтённые мелкие расходы.

За 9 лет вот что было: два небольших залития соседки снизу (один раз делался ремонт за наш счёт, но во второй раз начали разбираться, и оказалось, что течёт стояк), демонтаж и монтаж гипсокартоновой стенки, закрывающей стояк, поверка 3 счетчиков (хвс, гвс, электро) дважды за 9-летний период. Здесь нет смысла говорить о косметике и меблировке, только аварийно-неожиданные вещи. Организация этих процессов превращала несколько дней жизни в ад и привносила стресс, несравнимый с «акции MSFT упали на 2%, о боже». А ещё я каждый год забывал о том, что должен платить налог на недвижимость, и каждый январь меня ждал сюрприз в ЛК ФНС.

4. Низкая ликвидность. Продать быстро — невозможно.

В 2019 я получил за 3 месяца одно предложение, сильно ниже по цене.

В 2020 благодаря хайпу вокруг недвижимости, риелтору удалось сразу найти покупателей. Но все равно ушла неделя на показы, 2 недели на попытки сторговаться, месяц на одобрение ипотеки и сделку. Если бы мне срочно потребовались деньги — я не знаю, что бы я делал. А в жизни так бывает — бывают несчастные случаи, бывает таоке, что быстрые деньги — необходимы. А они у вас закопаны в бетоне, а драгоценное время идёт. Представьте, каково это. Это вам не акции Сбера или Яндекса продать.

5. Продажа — это доп. затраты и комиссии.

* Уборка после квартирантов и перед продажей — 2500₽

* Нотариальная доверенность (чтоб не летать за 1700км на сделку) — 2500₽

* Комиссия агентству — 55000₽ (3%)

Возможно, было ещё что-то по мелочи. Всякие затраты на поездки родственников между городами и вывоз мебели не считаю.

Конечно же, вы всё сделаете сами и сэкономите, ага. Конечно же вы никогда не переедете из этого города, я тоже так думал.

6. Мы не знаем, сколько в реальности стоит наша недвижимость.

Очень часто слышу:

Купил за 2 млн, а сейчас стоит 3 млн. Вот такой я успешный!

А откуда ты это узнал, посмотрел на авито?! Я тоже считал стоимость квартиры по аналогам на Авито/Циане: 2,2-2,3 млн ₽. А продал 1,855 млн ₽. Дисконт — более 15% к «аналогам». Это кстати очень сильно расстраивает и деморализует, имейте это ввиду, розовые очки снимайте сразу.

Это что-то вроде «ошибки выжившего», но наоборот: на досках объявлений висят квартиры с оверпрайсом, которые продаются годами. А мы считаем, что это справедливый прайс на нашу квартиру в нашем районе. А некоторые ещё и накидывают сверху 10% — у них же ремонт (никому не сдался нахрен ваш ремонт, алло!) да и вообще — чтобы сильнее себя самообмануть и потешить самолюбие.

Что делать с вырученными деньгами — решаю сейчас. Есть предварительный план. Благо, это лишь малая часть наших пенсионных накоплений.

--------

Ну а я постепенно двигаюсь к своей цели — уйти на пенсию в 43 года.

Следить за этим экспериментом можно на моем канале в Телеграм или здесь, на Смарт-Лабе. Я публикую прогресс, свои мысли, а также уникальный и интересный материал уже второй год

Тут надо учитывать что цели люди ставят статичные, а ситуации меняются, жизнь она от того и интересная, не стабильная

ольга ан, какие еще 30%? +8%!

www.bn.ru/analytics/

Может быть вторичка в хорошем районе у метро, которая всегда в цене и прибавила, но в ебенях, новострой дешевый, его много, и будет еще больше. Питер ведь разный, Крестовский, Купчино, или пригород Павловск очень разные истории))

v_glush_k_tiotke_v_saratoff

«свечной заводик под самарой»

Эхо девальвации 98года

Недвига — сложная инвестиция, с кондачка прорваться сложно, там надо либо цены ловить, либо перспективы, и то и другое трудно прогнозировать. Ну а отдача как на инвестицию от этого во многом будет зависеть, купил в начале нулевых и в 2007-8 +500-600%, в валюте причем. Купил не вовремя, слезы и гемор, проще было на депозите держать деньги.

Но недвига может быть неплохим денежным потоком, если не париться именно над инвестиционными раскладами.

1. люди хотят жить

2. негде строить

Идеально — центры крупных городов с плотной устоявшейся застройкой и рабочими местами в офисах.

Приемлемо — крохотная и уеби*ная береговая линия России (Краснодарский край, Питер, Калининград). Крым — рисковано. Путин умрет — и там все может пойти по пи$де.

Лосенок маленький, на всех не хватит ©

Любое имущество это пассив, депозиты это тоже пассив.

Горизонт — вечность

А вас богатых не поймешь :)

С годами площадь у квартир увеличивается что ли?))

Мда уж…

https://zen.yandex.ru/media/assorti_france/samye-malenkie-parijskie-kvartiry-obychnaia-hruscevka-pokajetsia-horomami-5ecf576c37573b3697351266

Реально так

Для некоторых массовых проектов брежневских девятиэтажек — массовое явление :)

Локация и время входа-выхода решает все.

Более того, курс с 2002 года(~31,8) изменился в 2,4 раза. А по вашим расчетам — в районе 1,8. Нестыковочка

Владимир, спасибо за цифры. Расчет за период с 2001-2019 верен. Но у вас ключевой момент, который вы сами и описали:

Причем время входа-выхода влияет намного сильнее чем локация.

Просто большинство, прочитав вас, подумает что в ближайшие 18 лет все повторится. Но факторов за аналогичный рост сильно меньше чем в 2001.

Стечение обстоятельств.

Взял бы на полгода позже было бы в два раза дороже( не взял бы, дорожало быстрей любых заработков), а через год в три раза…

И арендный денежный поток — это опять же диверсификация общего денежного потока.

И опущены такие интересные моменты, как использование маткапитала, льготной ипотеки, вычетов на приобретение жилья/% по ипотеке.

Александра Соболь, да все уже про вас написано )

\\Купил за 2 млн, а сейчас стоит 3 млн. Вот такой я успешный!

\\А откуда ты это узнал, посмотрел на авито?

очень быстрый расчет на коленке

купили 01.01.2015 г. за 3,15 млн, каждые полгода получаете по 19 *6 = 114 тыс. руб. (лень было по месяцам считать или формулой рассчитывать), продаете сегодня за 5 млн руб. = доходность 14,6% сложных

если реальная цена продажи будет ниже на 20%, то доходность 11% сложных

тут многое не учтено — инфляция, курс доллара (ну это ладно), простои? ремонты? налог на недвижимость? затраты на внутренне наполнение квартиры (первоначальный ремонт, мебель, техника)?

вроде реальная доходность не сказать, что прямо уж впечатляющая

Finindie Жесткий пример.

Подозреваю мы сейчас в центре Москвы так влетели по >300 тр за квадрат + ремонт ...

Еще налоги пора добавлять к убыткам. Сейчас это 1% (2% уже утверждено в НК) от кадастра в год. А кадастр сейчас около рынка считают...

а если серьезно — вы молодец, что поделились подобной историей. Все заработки по 100% — это чаще всего одно из трех

1. профессионал, осознающий свои действия — скорее всего это единицы инвесторов

2. удача (вовремя купил / в корректном месте / вовремя продал / имел необходимую сумму для покупки (полную или перв.капитал и соответствующую зарплату для ипотеки) / повезло с девелопером, что не обанкротился по дороге) — полагаю, что таких относительно много

3. ошибка расчетов (человек совершенно неверно считает свою доходность, не учитывает корректно расходы / простои / % по ипотеке и пр., не учитывает временного фактора (те же +100% за два года — это уже 41% сложных в год, что очень много, но выглядит не так эффектно), не учитывает инфляции за годы владения и многое прочее подобное — я полагаю, что таких подавляющее большинство (никакой статистикой не располагаю, это мое внутреннее видение ситуации, в том числе и на основе предметного общения с кругом подобных инвесторов «100% за два года»)

Средняя зп в Саратове 31,6тр

Т.о. на вашу квартиру саратовскому жителю нужно 5 годовых з/п.

Это столько же сколько нужно зп жителю Берлина

Выводов делать не буду. Просто мысли вслух

У нас в Москве недвига зарабатывается куда как за подольше.

Так что, как часть большого портфеля — бетон всенепременно должен быть, как основная часть — сомнительно.

Остальные 5 хорошо описали. Нахер этих арендаторов.

Я, например, скорее всего много бы из своих сбережений проиграл, когда нефть в минус ушла, т.к. купил бы однозначно.

Но у меня все деньги были вложены (и сейчас еще вложены, т.к. сдача дома только в 2022 году) в новостройку в МО, потому остался «при своих».

Не знаю, сколько получится доход (и будет ли это доход), когда продам, но меня уже успокаивает мысль о том, что не потерял.

Все деньги на бирже держать тоже опасно — а ну как не будет завтра биржи (вот проснешься утром, а биржа тупо отключена, банки тоже не работают, а у тебя все твои деньги — в виде записей на электронных счетах, а в карманцах и нет нифига) — и будешь сидеть с виртуальными миллионами.

Так что у нас в России биржа — та еще рулетка, если говорить про простых смертных, к коим я себя и отношу. С вкладами уже обжигались, с биржей еще нет — на очереди «обнуление» биржи =)))

В итоге, нужен и бетон, и золото «под дубом», и доллары «под матрасом», и рубли в кармане, и много чего еще.

Ну и да, как тут верно сказали, смотря в каком регионе недвижка — у меня в МО, надеюсь потом поможет «не потерять штаны» на переправе, если без работы останусь (а я так понимаю, что ближе к 45-50 работу уже хрен найдешь).

Вобщем вечно сами обкрадывают себя.

Надо всегда рассуждать именно СООТНОШЕНИЕМ доходность/риск. Впрочем, для этого канеш надо уметь определять эти переменные.

Я действительно не могу вкладывать в высокодоходные инструменты такое количество денег, которое мне жалко потерять.

В ситуации с нефтью ведь никто и представить себе не мог, что фьюч уйдет в минус (такого ведь не было раньше), потому я и говорю, что купил бы «на все» — что означало бы не только потерю всех накоплений, но и существенный (очень существенный) долг (который достался бы и детям моим).

В своем посте я говорил не исключительно про консервативные «активы», а про то, что надо иметь их разные, в том числе и бетон.

А так да, я всегда и рассуждаю с точки зрения соотношения доходность/риск, а еще с точки зрения возможности иметь «активы» при себе, если вдруг доступ к иным «активам» будет заморожен, или утрачен навсегда.

Те, кто вкладывает в быстрорастущие активы, хоть и очень рискованные, может в мгновение все потерять, что тоже для меня не вариант совсем.

А что касается сути, т.е. вышеопис. соотношения, то его и не надо уметь определять с идеальной 100%-ной точностью. Достаточно не ошибаться аж на порядки, как у вас. Сейчас научу на наглядном примере.

Мы видели прекращение действия страны и полную смену всех её законов. В этот период и была заморозка счетов и т.п. коллапс.

После этого новая страна попала в долговую яму, закончившуюся аж внутренним дефолтом 1998-го. Только никакие вклады при этом не реквизировали, ни акции не прекращали своё существование.

Ныне страна вообще не имеет чистого долга. Кубышка ЗВР год за годом бъёт рекорды, а внешняя политика становится всё более и более независимой.

Отсюда вопрос: какова вероятность наступления вышеопис. вами страшилок на протяжении ближ. года. т.е. НЕОЖИДАННО для инвестора, чтобы он не смог выйти из рыночного актива?

Ответ ведь очевиден. Так вот все эти годы вы и обкрадываете себя, пока бетон продолжает проигрывать даже широким индексам(РТС или Спай), не говоря о отдельных секторах — нынешних локомотивов мировой экономики, типа западного хайтека.

Непродуманная диверсификация ради просто самой абстрактной диверсификации — это путь в никуда. Причём с очень недешёвым билетом. В виде разницы упущенных доходностей.

На здоровье.

Считать упущенные возможности — это вообще глупо — задним умом мы все везучие и успешные, но вот никто не может быть уверен (кроме инсайдеров) в том, куда пойдет рынок завтра (и никакой теханализ или остальное тут не панацея).

Вероятность наступления полного пиндеца завтра — 50х50 — для любого простого обывателя это всегда неожиданно случается, я в облаках не витаю, доступ к банковскому счету и к бирже могут отключить внезапно =)

Вклады не реквизировали, но «обнулили» (и я не про 98 год, хотя и он тоже был «веселым») — копил на жигули, а хватило на ящик водки (вы, вероятно, не застали те времена, а если и застали, то странно о них говорите).

Ничто не мешает нашему многоуважаемому «правительству» устроить шухер и с биржей, и с вкладами снова.

Диверсификация не может быть непродуманной априори, если это действительно диверсификация, под чем я понимаю и бетон, и золото, и валюту, и акции, и облигации — хотя бы так.

За сим спор заканчиваю, мы к общему знаменателю не придем с вами, ибо в моем понимании путь в никуда — это отсутствие диверсификации (даже ради самой диверсификации).

Саратов за последние годы побил все рекорды по удешевлению жилья.

Постоянно фигурирует в рейтингах с самой дешевой недвигой (по крайней мере к доходам).

В остальном согласен, но тут действительно неудачный город.

Зря вы так, аренда отличная прибавка к пенсии. Диверсификация обязательна, это факт. Удачи в юс акциях.

П.с. про проблемы с квитанциями повеселили))

Для большинства людей доход от сдачи кваритиры — это самый простой вариант хотя бы сохранить заработанное. Потому что легко говорить «Вот купил бы акции такие-то… вместо квартиры и сейчас было было бы столько-то...». Или «в баксы бы лучше вложил». Да большинство купили бы баксы по 80 и сейчас бы сидели с ними. Или с акциями, потерявшими половину стоимости после очередного «2014»… Потому что для усреднения не было бы денег закупиться еще подешевевшими бумагами. А тут хотя бы при своих остались) Да, конечно, можно сказать, что надо знать, когда баксами закупаться или надо знать, когда покупать акции, и тогда будешь в шоколодаде. Ну так «надо знать» -это ключевой момент! При инвестициях в недвигу тоже «надо много чего знать», чтобы получить доход.

Поэтому я считаю, что не стоит огульно называть глупцами обычных граждан, которые покупают квартиры. Для них так спокойнее. Или мало у нас держателей акций, потреявших дохера на кризисах?))

По аналогии можно сказать, что я на всю котлету купил Юкос и прогорел — не ходите никто на биржу

Это не недвижимость плохая, это вы не умеете ее готовить

Есть уйма положительных исходов инвестиций в недвижимость, тут недавно проскакивала статья — от однушки или трешки в питере, не помню, к дому на кипре стоимостью за 600 тыс ойро, вполне положительный вариант

“Один мой знакомый”

или “А вот у меня был случай”

ну или так “А я вот купил и теперь это стоит...”

Недвига — зачастую единственный актив плебса. Нередко ипотечный.

Поэтому и нахваливают

Пост отличный!

лови сотый лайк.

в соседнем ТЖ недавно девушка продавала однушку в Степном за 900k, чтобы переехать в Саратов.

За убогую хрущевку в Саратове выручил 1,8 миллиона (30500 руб за метр) – это весьма неплохо. С учетом того, что средняя по Саратову сейчас 40600 руб за метр (данные Domofond.ru).

Большинство забывает, что существует срок службы недвиги, и в конце этого срока цена должна стремиться к нулю. У хрущевок срок службы 50…80 лет, у брежневок – 70…100 лет. Вот и надо считать, что если дом 1970 года, то он будет стоить не более половины цены нового дома. Просто большинство владельцев таких домов не могут это осознать, и пытаются приближаться по цене к новостройкам.

В Москве цена старых пятиэтажек искажена реновацией, поэтому цены на старые дома сильно завышены. В регионах таких денег нет и не будет, поэтому и цена там весьма честная. Со временем и у Москвы отберут лишние деньги, дефицит бюджетов все жестче, скоро доберутся. Догадаются, что слишком дорогие подарки делают отдельным людям за счет остальных. Но не об этом сейчас.

Предполагаю, что 1720000 руб за это квартиру в 2011 году – это был подарок продавцу, возможно аналогичные квартиры стоили несколько меньше. Ну и очевидный тезис: квартира не должна простаивать, тем более старая, а должна была сдаваться пусть за 10000 руб + коммуналка. Тогда и был бы результат 5…8 процентов годовых.

Лет через двадцать эта квартира будет стоить видимо 600 тысяч современных денег, при том что новые квартиры такой площади будут стоить 2500…3500 тысяч нынешних денег. И это нормально.

автор сам купил неликвид 1. трешку 2. в стрёмном доме (сужу по фотке, как можно ожидать, что ЭТО будет стоить дорого).

Это не та недвижимость, которую люди хотели бы покупать. Это недвижимость, которую люди могут быть вынуждены купить от отсутствия денег.

Странно удивляться, что на такой недвижимости не удалось заработать денег.

ЗЫ. Сам не поклонник недвижимости и в неё не вкладываю.

Я не открещиваюсь от подобных претензий, а наоборот прямо все заявляю и демонстрирую: город, тип дома, метраж итп.

До 2014 года я получал 400 долларов с нее, после 2014 — 200 долларов (грязными, без учета оплаты жку). И поднять обратно до 400 даже постепенно, за пару лет — нереально.

На фонде же все думают, что нужны особые знания, опыт, компетенция, умение разбираться в балансовых лисатх и МСФО. Да нихрена! Для покупки индексного фонда этого ничего не нужно, а рыночный риск он и в Африке рыночный риск, аналог этого риска в недвиге тоже есть

3150 цена начальная, накопленная инфляция за 5 лет 35% (берём с января специально чтобы побольше)

3150*0,65=2047

Получили со сдачи 1140. (не будем дисконтировать денежный поток по годам (тем более по месяцам), всё равно никто не понимает, но это отнимет процента 3-4 итоговой доходности навскидку)

2047+1140=3187

сейчас стоит 4500

4500-3187=1313

1313/5 лет = 262 в год чистоганом,

262*100/3150 = 8,3 годовых без ремонта и допзатрат.

А можно было просто взять газпром по 350 и прокатится на 150

Далее — инвесторы, если малограмотны и знают что не умеют отбирать, всегда берут либо гособлиги, либо диверсифиц.индексник. А никак не единичные истории на всю котлету. И на дистанции легко обыгрывают таких как Соболь.