Денежный рынок. Банки и ставки.

Продолжается системное изменение структуры балансов банков. Это в той или иной мере затрагивает почти весь сектор.

Изменение носит негативные тенденции и тренд на ухудшение продолжается...

При этом, это ухудшение проходит относительно плавно, поэтому не приводит к масштабным «проблемам».

Но, расслабляться не стоит – рано или поздно накопится «критическая масса» проблем у некоторых банков, что не исключает их дефолтов/санаций.

За системное ухудшение еще говорит тот факт, что изначально (весной 2020) программы господдержки банков должны были быть свернуты в начале осени. На деле – поддержку продлили. «Первичные» основные параметры поддержки – льготное кредитование и переоценка портфелей ценных бумаг по ценам на начало весны 2020 (т.е. до резкого снижения цен на нефть).

Это можно читать как, на текущий момент в балансах большинства банков есть неучтенная «дырка» неизвестного размера.

По сути, пока ценные бумаги не вернутся к значениям марта – поддержку придется продлевать. Ну или разметить новое кладбище...

Справедливости ради, можно сказать, что банки работают над сокращением «размера».

И здесь появляется еще один «тормозящий» фактор. Это — низкие процентные ставки.

Писать что-то новое про кредитное сжатие не буду, итак Эксперт РА делал аналитику на эту тему… И сегодня еще будут говорить.

По балансам явно видно, ухудшение баланса активов по отношению к пассивам. И если ранее, основным критическим показателем (ну помимо обязательных нормативов) был средний показатель текущей (месячной) ликвидности — в разных вариантах (Н3, ЛАТ/ОВТ, активы до 30 дней/пассивы до 30 дней), то теперь приходится брать за основу и вычислять — показатель краткосрочной ликвидности.

Достаточно известный (в узких кругах банковских аналитиков) показатель ПКЛ.

ПКЛ = отношение высоколиквидных активов с учетом дисконтов и корректировок (ВЛАкорр) к чистому ожидаемому оттоку денежных средств (ЧООДС). И результаты по этому показателю скажу честно, так себе… (есть над чем подумать).

К слову, ЦБ РФ, тоже посчитал — ужаснулся и разослал по банкам эксель, который поможет грамотно пересчитать балансы так, что будет не особенно «страшно». Но, размер предполагаемых проблем от этого только увеличится… А возможность спрогнозировать — ухудшится.

Расчет ПКЛ на прошлую отчетную дату (01.10.2020) для нескольких банков (на 01.11.2020 еще не посчитал, на неделе посчитаю).

- Банк Санкт-Петербург (кстати, частный банк) — 22,26% (самый низкий уровень). Оценка структуры баланса (ОБ) находится на «пограничном» уровне (нормальная/средняя). Текущая ликвидность (ТЛ) – близка к уровню закрытия лимита овернайт. На ноябрь все лимиты по банку закрыты.

- Совкомбанк – 37,64% (показатель ухудшился). Оценка структуры баланса – средняя, но стабильна последние 3 отчетных периода. Текущая ликвидность близка к уровню закрытия лимита овернайт – 61,48%. Вливание Экспресс-Волги сильно отразилась на «самочувствии». Просрочка по кредитному портфелю – 9,35% несколько улучшилась. Нетто-позиция на рынке МБК продолжает расти. Банк больше привлекает межбанковские бланковые (беззалоговые) кредиты.

- ВТБ. ПКЛ = 45,48%. Скорректированных ВЛА 1,59 трлн., при возможном сценарии оттока 3,5 трлн. При этом, ВТБ – госбанк, который активно участвует в программах поддержки.

- МКБ — 54,47%. Оценка баланса – средняя 1,96 — близка к оценкам санируемых МИнБанк (2,45) и Пересвет (2,04). Текущая ликвидность опустилась на «рыночный» уровень. До этого, долгое время, она была не рыночной на уровне 180-200%. У банка самое большое привлечение на бланковом рынке: -891,78 млрд.

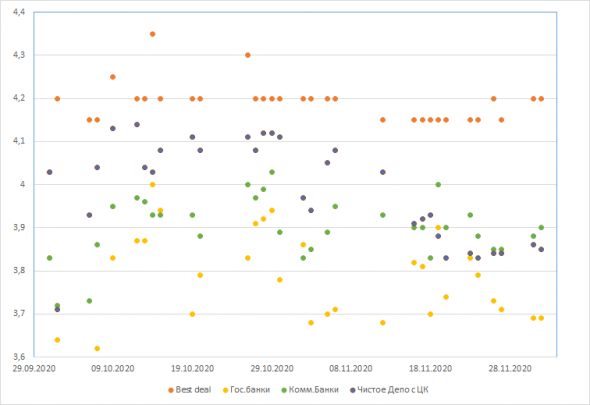

Динамика ставок депозитов:

Точечный график твердых котировок депозитов овернайт (тех банков с кем заключены ГенСоглашения).

- Лучшее предложение — ставка по которой в этот день была исполнена сделка (за пипсы банки бьются на цифровых мечах).

- Средняя ставка по госбанкам

- Средняя ставка по коммбанкам

- Чистое Депо с ЦК — котировка в стакане Депозит с ЦК минус комиссия (на текущий момент — 0,22% годовых)

Но там просто модель так показала… Т.е. не Вася/Петя, Саша — помрут, а помрут 20-30… т.е. может и 5… просто так модель посчитала…

Понятно, что часть портфеля перекрыта 106-фз и различными другими ковидными реструктуризациями по программам банков без ухудшения качества, но подозреваю, что это не такая уж большая часть от общей массы.

Чувствую, что собака зарыта где-то очень большая, но она никак не проявляется пока что в отчетности. То ли кризисный эффект до физиков не дошел нормально, то ли не так страшен «черт» ковидный. На примере нескольких банков знаю, что кредиты с ковидными реструктуризациями, которые были весной-летом, успешно закрылись по осени или пролонгированы решения 3.10 с учетом неухудшения на текущий момент.

По тому списку, который я отслеживаю — 45 банков — сложно сказать, что там просрочка в массе увеличивается.

Февраль — ноябрь — примерно тот же уровень.

(февраль — август — подросла; август — ноябрь — снизилась)

Про «зарытых» почитайте следующее (есть объяснение):

Информационное письмо ЦБ РФ от 20.03.2020 № ИН-01-41/19

Информационное письмо ЦБ РФ от 20.03.2020 № ИН-01-41/20

Информационное письмо ЦБ РФ от 17.04.2020 № ИН-01-41/72

Информационное письмо ЦБ РФ от 30.03.2020 № ИН-01-41/39

Пресс-релиз ЦБ РФ от 17.04.2020

Пресс-релиз ЦБ РФ от 03.04.2020

Информационное письмо ЦБ РФ от 30.03.2020 № ИН-01-41/40

Информационное письмо ЦБ РФ от 20.03.2020 № ИН-01-41/20