Позиционирование к рынку капитала или зачем нужен портфель

Часто, когда я провожу консультации по инвестициям на фондовом рынке, мне задают вопрос, а зачем же нам портфель? Зачем нам трежерис с 1% доходности, или зачем драгоценные металлы, которые то растут, то пять лет стоят во флете? Ведь если мы можем найти акции, которые потенциально принесут десятки (или даже сотни) процентов, зачем нам эти «лишние» части в портфеле, которые просто съедают нашу ликвидность? Мне это все кажется настолько очевидным, что я поначалу впадал в некий ступор, отвечая на него, ну как же «зачем?». Но это отголоски профессиональной деформации, когда многие очевидные вещи, такими вовсе не являются для начинающих.

Дело в том, что мы не знаем, что будет завтра. Я часто это повторяю, но это основа работы на финансовых рынках. Талеб недавно справедливо написал в твиттере «сравните свои прогнозы на начало 2020 года, и с тем, что вы получили по итогу, и признайте, что ваш анализ не очень-то вам и помог» (перевод не дословный, но суть такая же). Если бы мы точно знали, что эта акция или этот актив вырастит в течение определенного срока, мы бы все свои деньги проинвестировали в него, а, возможно, взяли бы еще и плечо. Но проблема в том, что такого знания получить невозможно.

Чтобы нивелировать эту проблему, мы должны одновременно решить две задачи: застраховать себя от непредвиденных обстоятельств и заработать на долгосрочных трендах. Как застраховать? Какие долгосрочные тренды? Вот тут и приходит понимание того, что такое рынок капитала.

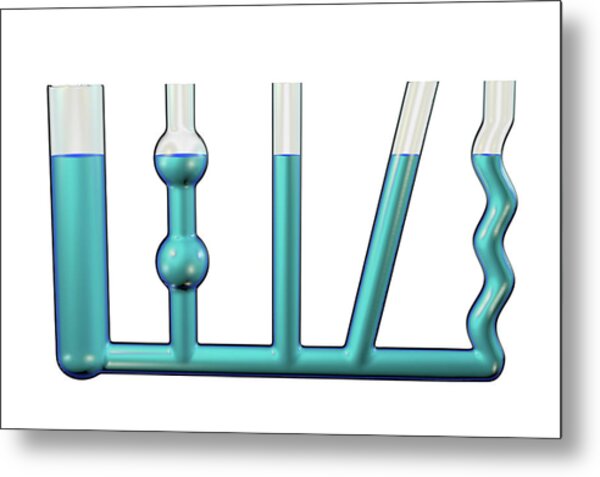

Рынок капитала лучше всего представить как систему из сообщающихся сосудов, где каждый сосуд это класс активов или конкретный инвестиционный инструмент, и ликвидность в виде капитала перетекает от одного сосуда к другому, а также имеет приливы и отливы в саму систему. Так вот, прогнозируя тенденции перетока ликвидности, а также ее притоки и оттоки (мы говорим только о вероятностном прогнозе, больше-меньше), мы выстраиваем свой портфель таким образом, чтобы максимально задействовать эти тренды.

Например, ТОП идеей 2019 года стала покупка…. трежерис. Да-да, этот «бессмысленный» инструмент принес более 14%, при том, что формально является безрисковым. А одной из ТОП идей 2019-2020 стали драгоценные металлы и в частности серебро, которое принесло около 70% прибыли. Основная идея заключается в том, чтобы построить структуру таким образом, когда во время отлива ликвидности суммарные потери капитала являются небольшими, а во время притока ликвидности и роста рынков, получать хороший прирост. И очевидно, что сделать это только в рамках одного класса активов или одного рынка – просто невозможно. Понимая эту концепцию, вопрос важности и нужности портфеля и позиционирования к рынку капитала, как мне кажется, должен отпасть сам собой.

P.S. Почему Баффет, или Бил Акман имеют в своем портфеле только акции? (справедливости ради, Акман успешно хеджирует свой портфель деривативами) Дело в том, что для них это бизнес, где они зарабатывают на комиссионных и инвестируют с крайне длинным горизонтом. Поэтому ориентироваться на них частному инвестору — некорректно.

Понравился текст? Подписывайтесь на мой авторский Telegram канал, посвященный инвестициям и финансовым рынкам.