Обогнать индекс ММВБ за 360 дней (часть 3)

Доброго времени суток друзья!

Сегодня хочу поговорить про российский нефтегазовый сектор в целом и лукойл с татьнефтью в частности.

Итак, рост добычи нефти в России за период с 2010 по 2019 (не беру 2020 год, добыча упала на 8%, на уровень 2012 года) составил 10,8%, это дает нам умопомрачительный))) среднегодовой темп роста добычи в 1,04%. Рост цены на нефть за этот период составил 0%, я утрирую, нефть очень волатильный товар, но глобально цена там же где была 15 лет назад, добавим сюда годовую инфляцию в 2% и мы получим -25%. Расходимся занавес скажите вы, да скажу вам я).

Это основная причина 16-тилетнего боковика в индексе РТС. Думаю читатель уже чувствует мое отношение к нефтегазовому сектору РФ и мира в целом. история показывает, что роста тут ждать не стоит это плавно угасающая история стоимости, тут можно получать только дивиденды, либо играть с волатильной нефтью через более менее безопасные компании.

Итак, от целого переходим к частному, Лукойл и Татнефть (остальные компании на мой взгляд сильно уступают и не входят в мой вочлист). Буду приводить данные в сравнении и как обычно тезисно.

1.Пандемия сильно ударила по Лукойл, выручка -23%, ЧП -84%. | Татнефть выручка -19%, ЧП -50%.

2. Капитализация лукойла 3.7 трл | Танефти 1.1 трл

3. Эффективность у Лукойла за 19-й год: чистая маржа 8% (средняя за 10 лет 8%) ROE 16% (средний за 10 лет 13%) | Татнефть: ч. маржа за 19г 21% (ср за 10 л 19%) ROE 26% (ср за 10 л 19%). Татнефть по эффективности в секторе нефтегаза вне конкуренции. Чистая маржа просто великолепна, 8% и 21% колоссальная разница, которая дает компании запас прочности

4. Финансовому здоровью компаний ничего не угрожает

5. Диверсификация у компаний небольшая: добыча, переработка и сбыт сырой нефти, либо топлива. | У татнефти как небольшое преимущество есть шинный бизнес и банк зенит, но они в совокупности дают 8,6% от общей выручки

6. Роста в секторе как уже говорил я не жду, в лучшем случае это будет восстановление на докризисные уровни, что честно говоря тоже маловероятно, скорее это будут уровни 2018 года через 1-2 года.

Ну и самое важное цена и дивиденды. Последнее время наблюдается какой-то феерический рост (хайп) в акциях Лукойла (да что там говорить, даже газпром шевелится ;D), но мы то с вами трезво будем оценивать дивиденды, потому, что как я уже писал выше это не история роста, все движение сектора и отдельных эмитентов происходят либо на изменении payout (дивидендах) либо на волатильности нефти.

Итак Лукойл после восстановления, которое я описал в пункте 6 будет иметь EPS 500-600р это даёт 400-450р дивидендами через 2 года… Татнефть в такой же ситуации, учитывая эффективность и меньшее падение показателей в кризис, восстановится чуть лучше, даст приблизительно EPS 65р и дивиденды 50-55р через 2 года.

Справедливая цена Лукойла 4000 (можно дать 4500 за отсутствие гос участия в капитале), привлекательная 3000-3500 (зависит от вашей жадности =) ). Я лично выше 4000 не вижу смысла смотреть компанию. Татнефть справедливая 500р (550р, можно добавить за эффективность бизнеса и высокий payout), привлекательная 350-450(зависит от вашей жадности =) ).

Резюмируя все вышесказанное нефтегазовый сектор это не растущая дивидендная история, с рисками волатильности нефти, не заслуживает большой доли в портфеле. По дивидендам, цене и эффективности лучше Татнефть, поэтому на неё падает мой выбор.

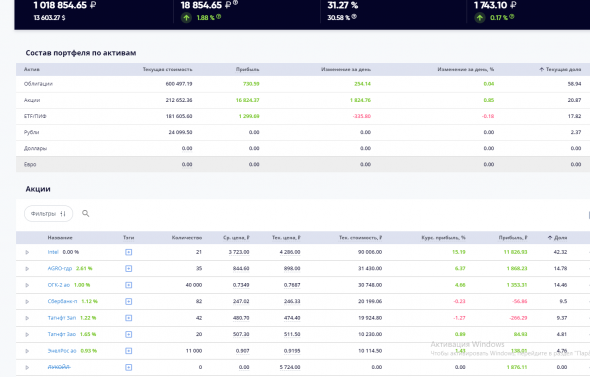

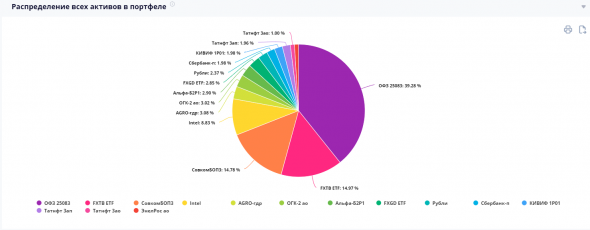

Я продаю Лукойл и покупаю немного Татнефти и Интела (о нем будет моя следующая статья). Скриншоты для истории прилагаю. Напоминаю, что с портфелем вы можете ознакомится по ссылке.

Глобально я все ещё медведь, соотношение рисковых и безрисковых активов в портфеле не меняю, роста индекса ММВБ не жду.

Все удачи и успешных инвестиций!)