🏦Обзор компании Morgan Stanley - #MS

Morgan Stanley, финансовый холдинг, предоставляет различные финансовые продукты и услуги корпорациям, правительствам, финансовым учреждениям и частным лицам в Северной и Южной Америке, Европе, на Ближнем Востоке, в Африке и Азии. Компания осуществляет свою деятельность через сегменты " Institutional Securities", " Wealth Management" и " Investment Management".

В компании трудится около 68 100 сотрудников в 1200 офисов в 41 стране мира.

Так же у данной корпорации есть лицензия на реализацию банковских операций в Российской Федерации. Morgan Stanley уходит корнями в JP Morgan & Co. После выхода закона Гласа-Стиголла, который запрещал коммерческим банкам заниматься инвестициями. Тогда, являющийся коммерческим банком, J. P. Morgan & Co был вынужден выделить свое инвестиционное отделение в другой банк, чтобы не нарушать закон. Официально он открылся 16 сентября 1935 года. С 1951 по 1961 год главой корпорации был Перри Холл. В этом периоде, в 1952 году фирма в сотрудничестве со Всемирным банком разместила облигаций на сумму $ 50 млн с рейтингом ААА.

В 1996 году Morgan Stanley приобрели Van Kampen American Capital. А в феврале следующего года они объединились с Dean Witter and Discover & Co выделенным в отдельную компанию от Sears Roebuck, которое занималось выпуском банковских карт и предоставляла брокерские услуги частным инвесторам.

В 2019 году Morgan Stanley приобрел расположенную в Канаде компанию Solium Capital Inc. и переименовал ее в Shareworks by Morgan Stanley.

В октябре 2020 года компания приобрела E*Trade Financial.

Сильно пострадал от кризиса 2008 года, однако избежать банкротства банку помог кредит ФРС.

Сайт — http://www.morganstanley.com/

🏦Как зарабатывает

Сегмент Institutional Securities (54% от доходов) — предлагает услуги по привлечению капитала и финансовые консультации, включая услуги, связанные с андеррайтингом облигаций, акций и других ценных бумаг, а также консультации по слияниям и поглощениям, реструктуризации, недвижимости и проектному финансированию. Данный сегмент также предоставляет услуги по торговле и сбыту, включая продажу, финансирование, первичное брокерское обслуживание и услуги по маркетингу в области акций и продуктов с фиксированным доходом, состоящих из иностранной валюты и сырьевых товаров; корпоративные и коммерческие кредиты на недвижимость, которые предоставляют обеспеченные кредиты и финансирование для продаж и торговых клиентов, а также ипотечное кредитование и кредитование под залог активов; услуги по управлению активами, инвестиции и исследования.

Сегмент «Wealth Management» (39%) — предлагает различные финансовые услуги и решения, охватывающие брокерские и инвестиционные консультационные услуги, услуги по финансовому и имущественному планированию, услуги по администрированию портфелей акций, аннуитетные и страховые продукты, кредитование под залог ценных бумаг, жилищное кредитование и другие кредитные продукты, а также банковские услуги и услуги по пенсионному страхованию для индивидуальных инвесторов и предприятий малого и среднего бизнеса и учреждений.

Сегмент Investment Management (IM) (7%) - предоставляет институциональным и розничным клиентам продукты и услуги по управлению активами в форме акций, ценных бумаг с фиксированным доходом, альтернативных инвестиций, которые включают в себя хедж-фонды и фонды фондов, а также торгово-банковские услуги, в том числе в области недвижимости, прямых инвестиций и инфраструктуры, через собственные и сторонние каналы распространения. Сегмент также занимается инвестиционной деятельностью.

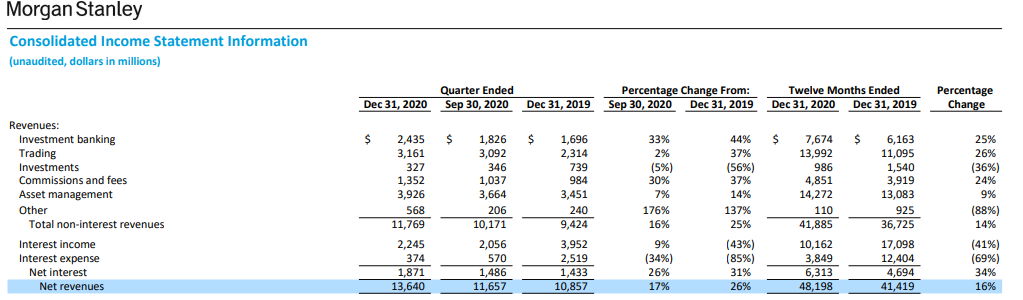

Доходы по типам услуг:

Инвестбанкинг — 17,85%

Трейдинг — 23,17%

Инвестиции — 2,4%

Комиссии — 9,91%

Управление активами — 28,78%

Другое — 4,16%

Процентный доход — 13,72%

Доходы по географическому признаку:

Северная и Южная Америки — 73%

EMEA — 15%

Азия — 12%

🏦 Аргументы в пользу компании

— Крупный и основной андеррайтер в IPO. Morgan Stanley давно сосредоточился на более рискованном, но быстрорастущем секторе технологий. Банк был ведущим андеррайтером Google, Inc., Groupon, Inc. и Salesforce.com. Компания также сыграла важную роль в IPO для Cisco Systems, Inc и Facebook, Inc. Morgan Stanley также был ведущим андеррайтером IPO Snap Inc., в результате которого было привлечено 3,4 миллиарда долларов. По общей выручке от инвестиционного банкинга он занимает третье место, но первое место по количеству IPO в мире (если ссылка не открывается, то VPN поможет)

— Неплохой работодатель, если верить рейтингам и отзывам. Подробнее

— В долгосрочном плане конъюнктура для компании складывается скорее позитивная. Государства мира плотно подсели на долговую иглу, а частные и институциональные инвесторы будут стремиться обогнать инфляцию и хоть как-то компенсировать падение или стагнацию доходов с помощью инвестиций. Morgan Stanley точно кое-что перепадет от этих процессов.

— Morgan Stanley осенью 2020 объявил о сделке по приобретению Boston, MA-based Eaton Vance Corp., стоимостью около 7 миллиардов долларов США. Голосующий трест, владеющий всеми голосующими обыкновенными акциями Eaton Vance, одобрил сделку. После закрытия сделки Morgan Stanley Investment Management (MSIM) получит 1,2 триллиона австралийских долларов и более 5 миллиардов долларов от общей выручки.

«Eaton Vance идеально подходит для Morgan Stanley,» сказал James P. Gorman, председатель совета директоров и главный исполнительный директор Morgan Stanley. «Эта сделка еще больше способствует нашей стратегической трансформации, продолжая увеличивать комиссионные доходы в дополнение к нашей франшизе на мировом рынке инвестиционно-банковских и институциональных ценных бумаг». С приобретением Eaton Vance, Morgan Stanley будет контролировать 4,4 триллиона долларов клиентских активов и AUM в своих сегментах " Management and Investment Management", — отметил Горман. По плану сделка должна быть закрыта во 2 квартале 2021.

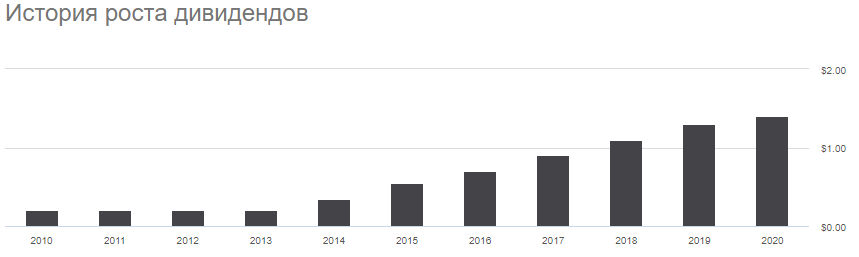

— В условиях экономического спада, вызванного коронавирусом, ФРС ограничила выплату дивидендов и выкуп акций крупными банками в целях сохранения ликвидности. Так, в четвертом квартале Morgan Stanley выплатил дивиденды в размере 35 центов на акцию и в прошлом году не выкупал акции. Однако, после разрешения ФРС, компания возобновит выкуп акций в первом квартале 2021 года. На 2021 год компания разрешила выкупить акций стоимостью до $10 млрд.

— Ожидается, что финансовый сектор выиграет по мере роста экономической активности в 2021 и 2022 годах. Согласно отчету Credit Suisse, улучшение условий кредитования и повышение процентных ставок будут положительными для сектора в целом. По этой причине исследовательская группа Credit Suisse считает, что финансовые акции — это выгодная сделка. Позитивные изменения в экономике, улучшение условий кредитования и общий возврат к нормальной жизни будут способствовать росту финансовых акций. Morgan Stanley получит выгоду от этих изменений.

— Morgan Stanley предпринял ряд инициатив по реструктуризации операционной деятельности с целью увеличения надежных источников дохода. Таким образом, компания фокусируется на сегментах — Walth Management и Investment Management, так как они в меньшей степени зависят от фондовых рынков. Принятые в последнее время меры по стратегическому расширению компании, включая запланированную покупку Eaton Vance, а также приобретение E*Trade Financial и Shareworks, являются шагами в этих направлениях. В результате этих усилий совокупный вклад сегмента в чистую выручку подскочил с 26% в 2010 году до 46% в 2020 году. Совокупные активы клиентов сегмента WM также продемонстрировали трехгодичный среднегодовой темп роста (CAGR) в размере 31,8% (2018-2020 гг.), в то время как совокупный баланс активов сегмента IM составил 17,5% (конец 2020 г.)

— Позитивные планы руководства компании на будущее, например по повышению рентабельности и доходов. Подробнее

— Рост дивидендов

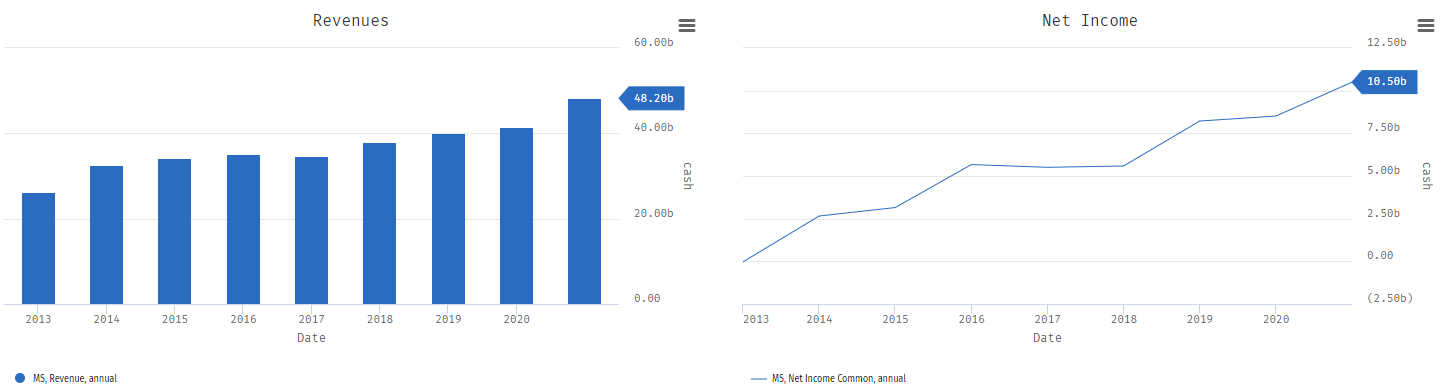

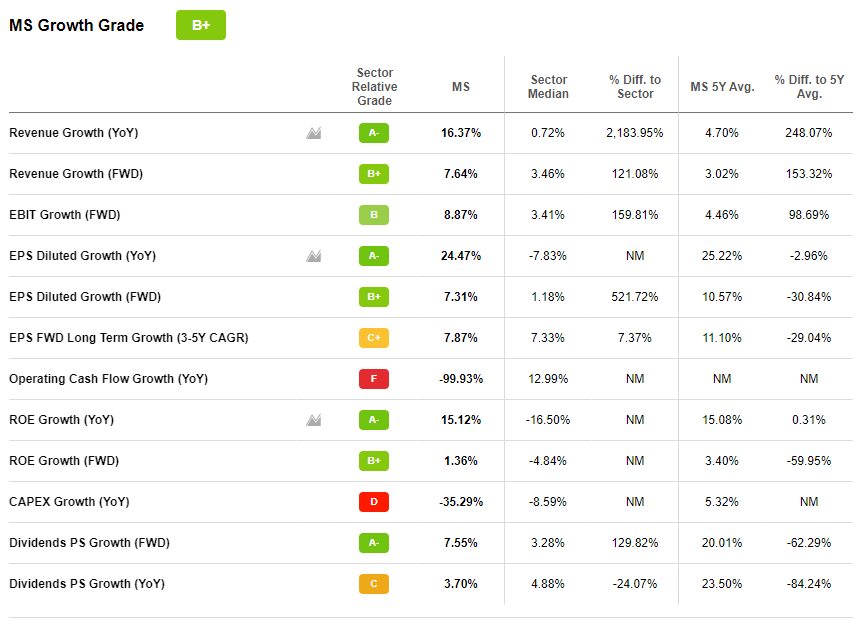

— Растущие доходы, сильный бизнес.

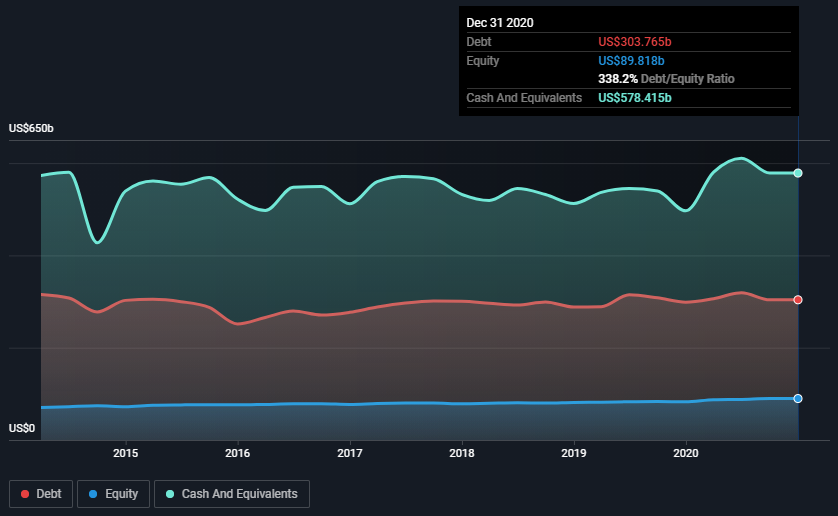

— Финансовое здоровье, у компании есть много кеша.

🏦Минусы и риски

— Сегмент Institutional Securities (в основном представляющий собой торговый и инвестиционно-банковский (IB) бизнес) зависит от общей эффективности фондовых рынков. Под влиянием вспышки коронавируса, вызвавшей волатильность рынка, наряду с повышенной активностью клиентов, оба бизнеса продемонстрировали впечатляющий рост в 2020 году. Таким образом, в прошлом году наблюдался рост доходов сегмента. Будущие результаты сегмента остаются неопределенными, так как они зависят от развития событий на финансовых рынках и от оборотов клиентов.

— Обвалы фондового рынка. Обвал снизит котировки акций многих компаний. В случае инвестбанков вроде Morgan Stanley такое обрушение будет более болезненным, потому что сильно повлияет на доходы. Да, выручка с торговли на бирже вырастет, но другие категории выручки, дающие огромные деньги, например управление капиталом, сильно просядут.

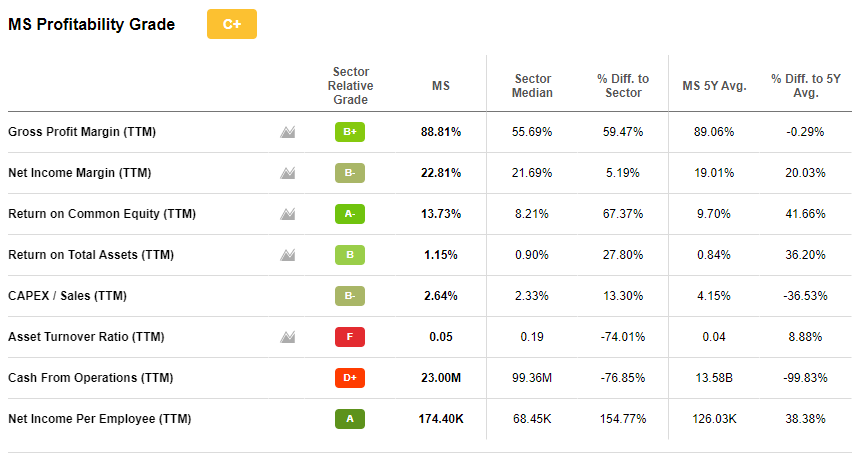

— Слабые показатели рентабельности и эффективности использования средств акционеров.

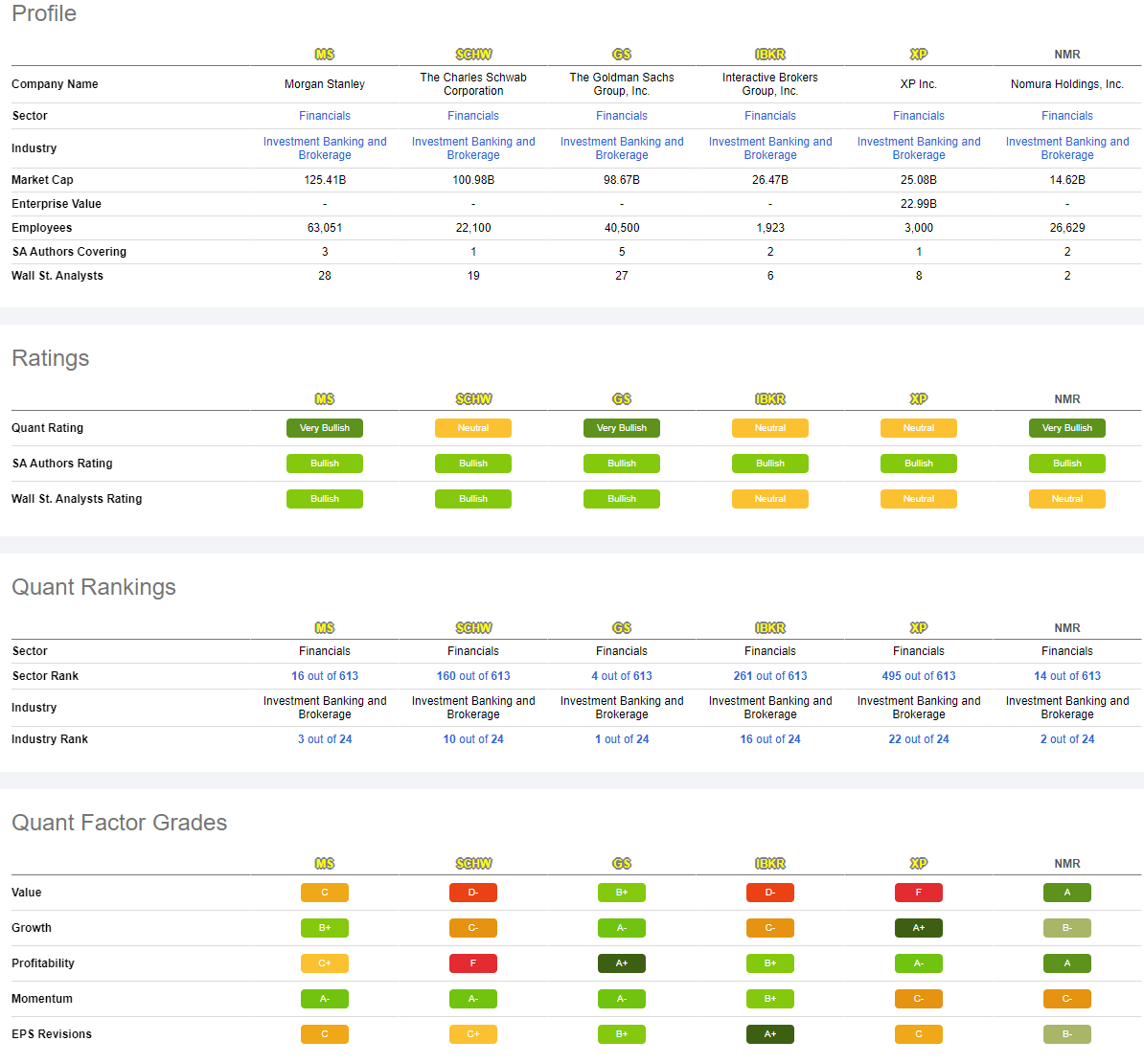

— Конкуренция. Конкурентов много… начиная от крупных типа Goldman Sachs, Goldman Sachs, Bank of America, J. P. Morgan и т.д., заканчивая сильно и быстрорастущими Interactive Brokers, Robinhood и т.д. с торговлей без комиссии. Подобные компании занимают свободную нишу и уменьшают маржу крупняку. Это одна из причин почему Morgan Stanley выкупил брокера E-Trade за 13 млрд долларов. Чтобы не терять долю рынка, приходится покупать подобные стартапы. На это приходится тратить деньги, а уменьшение денежной массы в распоряжении компании часто приводит к снижению цены акций: инвесторы не любят, когда компании тратят много денег. Вот тут сравнение лишь с некоторыми конкурентами — https://yadi.sk/d/3ZARo3hS39N3Fw

— В США постепенно набирает популярность идея прямого размещения акций. Компания просто размещает свои акции на бирже и не платит банкам-андеррайтерам за услуги по размещению. Акции, размещенные прямым путем, могут быть волатильнее тех, что размещаются на бирже с участием банков. Дело в том, что при прямом размещении нет локап-периода — временного запрета продавать акции, полученные при размещении, а андеррайтеры не участвуют в стабилизации рынка. Но платить банкам никто не любит, поэтому такой вид услуг может получить большое распространение в будущем.

— Аналитики, опрошенные Yahoo Finance, ожидают, что бизнес компании несколько замедлится в 2021 году. Ожидается, что выручка за год составит 48,8 миллиарда долларов, что немного больше, чем в 2020 году, но ожидается, что прибыль на акцию снизится на 15% до 5,52 доллара.

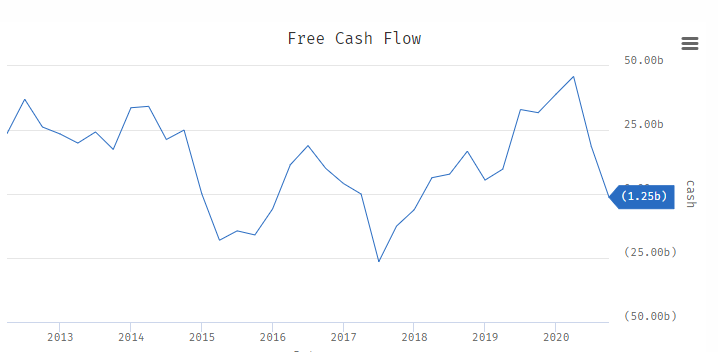

— Денежный поток последнее время падает.

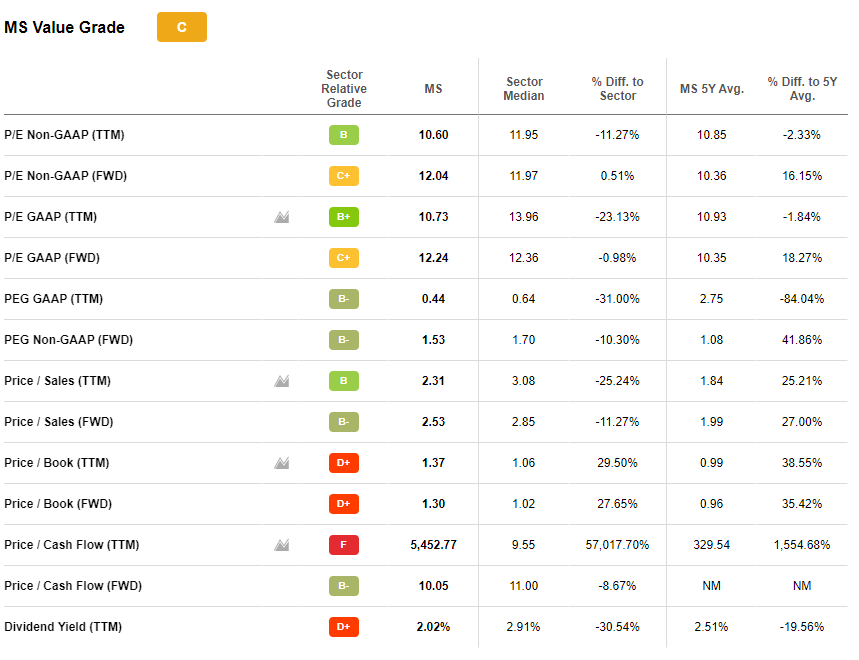

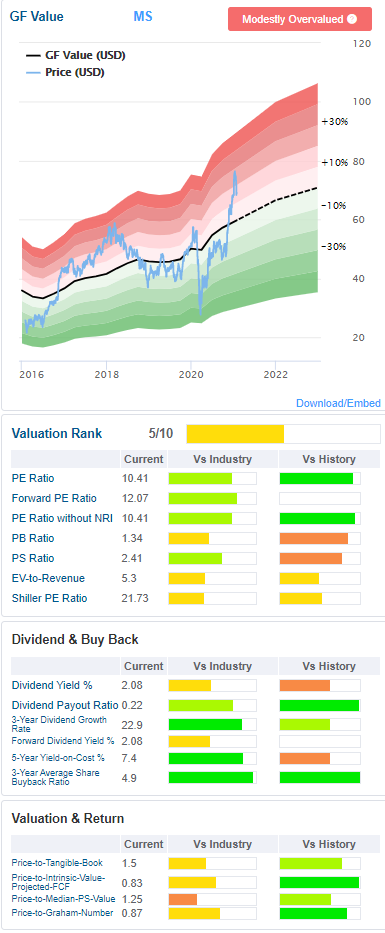

🏦Фундаментальные показатели

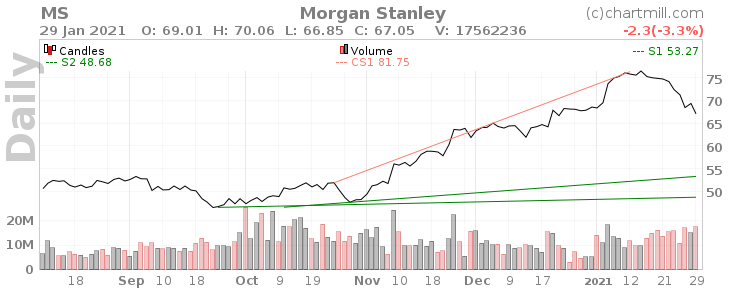

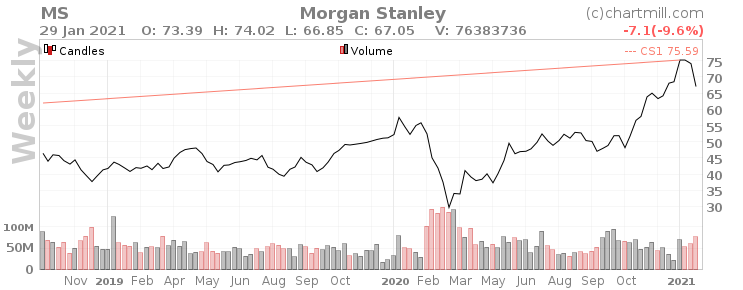

🏦Технический анализ

Зона поддержки от 67,04 до 67,04

Поддержка на уровне 53,27

Поддержка на уровне 48,68

Сопротивление 76,47

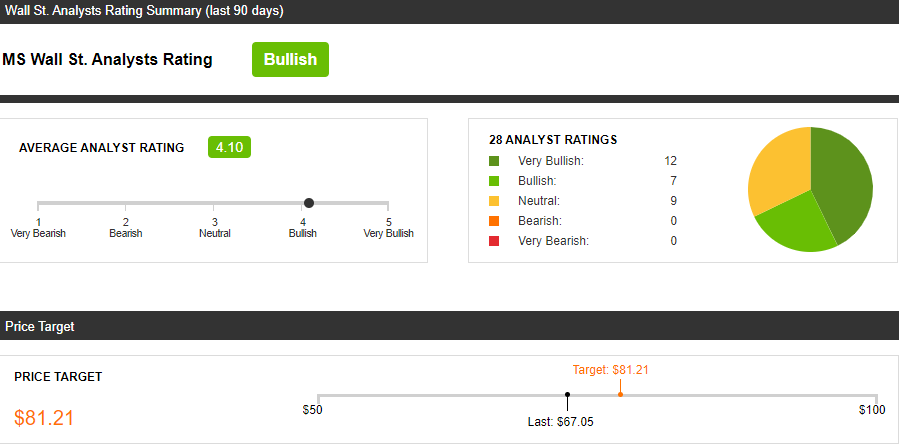

🏦Прогнозы аналитиков

Средняя целевая цена составляет $81.08 при высоком прогнозе $95.00 и низком прогнозе $67.00.

🏦Отчетность

Morgan Stanley отчитался о росте квартальной прибыли, превзошедшем прогнозы благодаря успехам торгового подразделения банка на фоне волатильности на финансовых рынках, вызванной эпидемией коронавируса.

Банк также подтвердил планы обратного выкупа акций на сумму $10 млрд в этом году после того, как ФРС в декабре разрешила крупнейшим банкам возобновить выкуп.

Чистая прибыль, причитающаяся держателям обыкновенных акций, выросла до $3,27 млрд, или $1,81 на акцию, в квартале, закончившемся 31 декабря, по сравнению с $2,09 млрд, или $1,30 на акцию, годом ранее.

Аналитики прогнозировали прибыль в размере $1,27 на акцию, согласно данным IBES от Refinitiv.

Квартальная выручка выросла до $13,64 млрд с $10,86 млрд годом ранее, в то время как выручка инвестиционно-банковского подразделения выросла до $2,30 млрд с $1,58 млрд в аналогичном квартале 2019 года.

Выручка Morgan Stanley от продаж и торговых операций выросла до $4,22 млрд с $3,19 млрд.

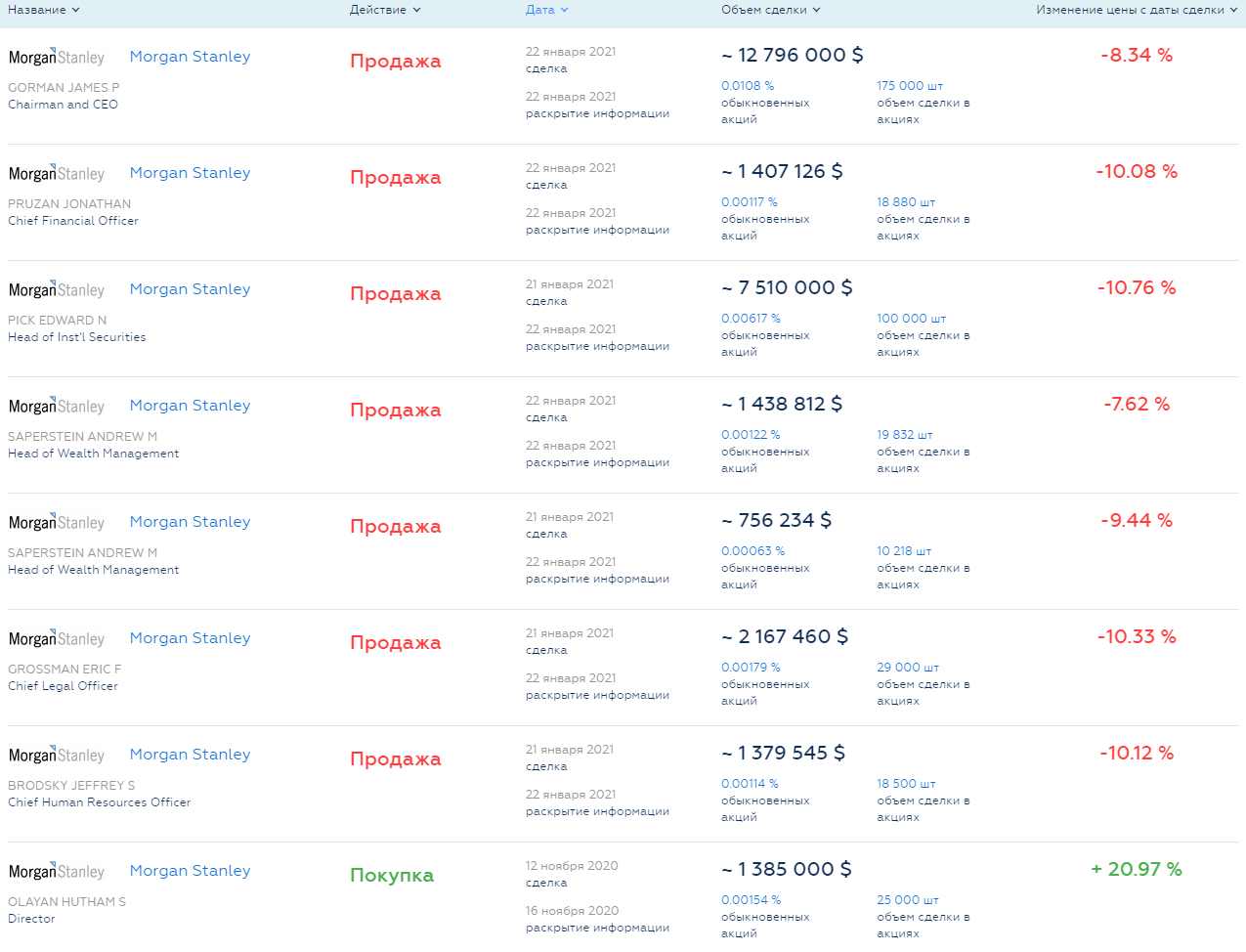

🏦Инсайдерские сделки

Тренд: Продажа

За последние 3 месяца инсайдеры продали акций на 26,07 млн. $

🏦Распределение акций и фонды

Institutions -58.63%

Corporations (Public) — 20.84%

Corporations (Private) — 0.002%

Individuals / Insiders — 0.26%

State Owned Shares — 0.03%

Public and Other — 20.24%

Total — 100.00%

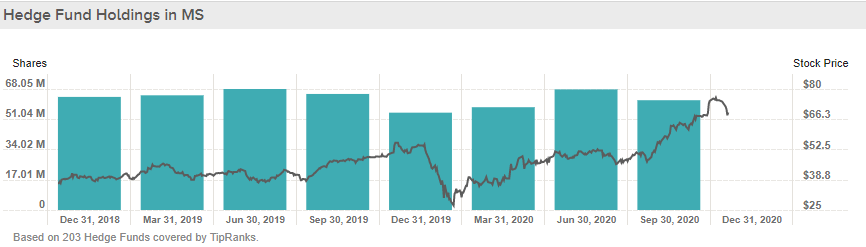

Тренд: ▼ Хедж-фонды уменьшили свои позиции на 6,1 млн. акций в прошлом квартале.

🏦Что в итоге

В стратегическом направлении MS нет ничего, что могло бы не понравиться, это сильный бизнес. По сути, это бизнес с низким уровнем риска. Как долгосрочному инвестору, вам практически не о чем беспокоиться, разве что в акциях не бывает хайпа и не сильно бурный рост котировок акций, также регулятор может влиять на них напрямую, например влиять на увелечение/уменьшение резервов, на выплату и размер дивидендов.

MS имеет сильный рост доходов и прибыли, а также потенциал для дальнейшего роста благодаря IPO. Если вы обычный/неквалифицированный инвестор и вы не можете участвовать в IPO, то у вас есть возможность, владея акциями, такими как Morgan Stanley, который получает прибыль от самого процесса IPO за счет комиссии за андеррайтинг тоже косвенно принять участие в IPO и получить в итоге прибыль. В этом есть огромное преимущество, если вы хотите получить кусок пирога IPO с меньшей волатильностью, но с другой стороны все проценты роста акций на IPO пройдут мимом вас, такова се ля ви, но зато «стабильность» и меньшая волатильность.

Акции компании на мой взгляд подойдут только долгосрочным дивидендным инвесторам.

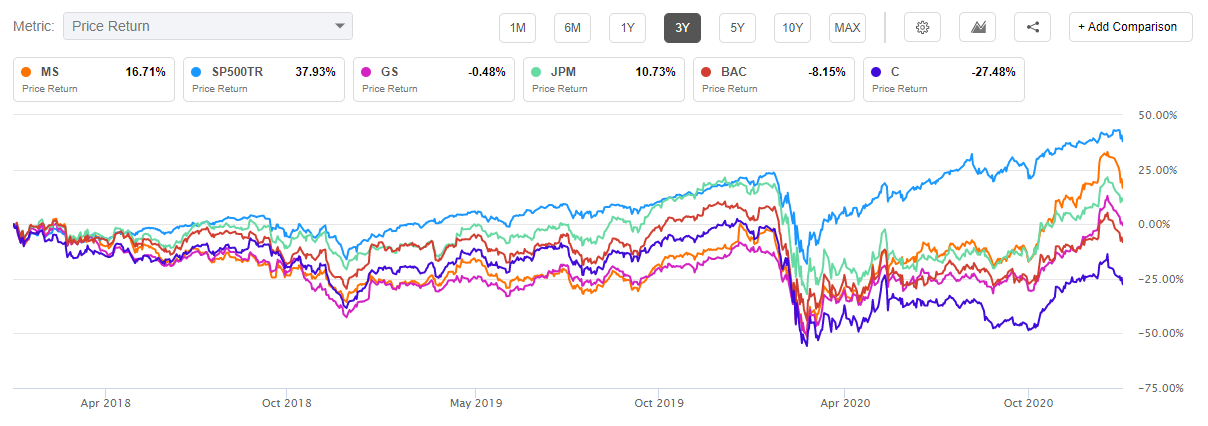

Ниже привожу вам график за последние три года для раздумий)

🏦Ссылки

Goldman Sachs против Morgan Stanley: в чем разница?

🔔 Дисклеймер✅Профиль автора в Тинькофф Инвестиции

Решения принимаются инвестором самостоятельно. Информация, представленная здесь, не является индивидуальной инвестиционной рекомендацией, а упоминаемые финансовые инструменты могут не подходить вам по инвестиционным целям, допустимому риску, инвестиционному горизонту и прочим параметрам индивидуального инвестиционного профиля. При подготовке представленных материалов была использована информация из источников, которые, по мнению автора, заслуживают доверия. При этом данная информация предназначена исключительно для информационных целей, не содержит рекомендаций и является выражением частного мнения. Невзирая на осмотрительность, с которой автор отнесся к составлению этой страницы, автор не дает никаких гарантий в отношении достоверности и полноты содержащейся здесь информации. Никто ни при каких обстоятельствах не должен рассматривать эту информацию в качестве предложения о заключении договора на рынке ценных бумаг или иного юридически обязывающего действия. Автор не несет никакой ответственности за любые убытки или расходы, связанные прямо или косвенно с использованием этой информации. Данная информация, действительна на момент ее публикации, при этом автор вправе в любой момент внести в информацию любые изменения. Результаты инвестирования в прошлом не определяют доходы в будущем. Автор предупреждает, что операции с ценными бумагами связаны с различными рисками и требуют соответствующих знаний и опыта.

Михаил Дрёмов28 октября 2022, 04:14Cделаем вес денег соответствующим металлической альтернативе!0

Михаил Дрёмов28 октября 2022, 04:14Cделаем вес денег соответствующим металлической альтернативе!0