25 февраля 2021, 13:42

Потенциал роста акций АФК Системы оценивается в 25,5% - Промсвязьбанк

АФК «Система» – одна из крупнейших российских публичных финансовых корпораций. В ее портфеле находится 18 компаний, из которых 3 публичные (МТС, Ozon и Эталон), а также Segezha Group, которая планирует этой весной выход на IPO. Мы сделали оценку АФК «Системы» методом SOTP (sum of the parts – сумма частей) с учетом ее портфельных компаний и перспектив IPO Segezha Group. Справедливая стоимость составила 432,9 млрд руб., а цена на акцию (после IPO Segezha Group) – 45 руб., потенциал роста 25,5%.

АФК «Система». Финансовая корпорация АФК Система на данный момент инвестирует в 18 активов из различных отраслей (телеком, ритейл, электроника, туризм, медицина, строительство и другое), создав таким образом хорошо диверсифицированный портфель. Компания демонстрирует устойчивый рост выручки и OIBDA margin на протяжении последних лет и даже в период пандемии. Скорректированная OIBDA в 3 кв. 2020 г. составила 71,7 млрд руб., что дает OIBDA margin равную 38,8%. Сегодня корпорация входит в топ-20 крупнейших компаний России.

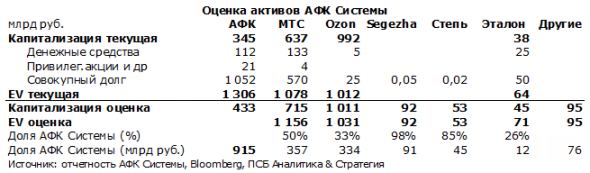

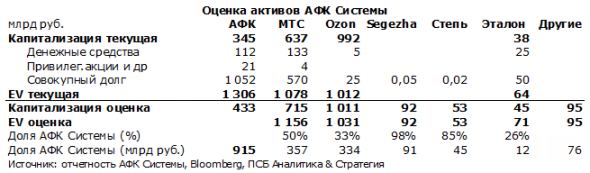

Мы сделали оценку АФК Системы методом SOTP (sum of the parts – сумма частей) с учетом ее портфельных компаний и перспектив IPO Segezha Group. Суммарная стоимость доли Системы в портфельных активах, по нашей оценке, составила 915 млрд руб. С учетом долга корпоративного центра (за вычетом долга портфельных активов с долей более 50%), справедливая стоимость составила 432,9 млрд руб., а цена на акцию (после IPO Segezha Group) – 45 руб., потенциал роста 25,5%.

МТС. Доля АФК в МТС в текущих рыночных условиях стала стоить меньше, чем доля в маркетплейсе Ozon из-за бурного роста последнего. Однако с учетом наших прогнозов доля МТС оказывается превалирующей.

Текущая рыночная капитализация МТС составляет 637 млрд руб. Мы отмечаем, что увеличивается доля влияния компании на локальном рынке, а также мы видим тренд на долгосрочный рост спроса на финтех-продукты, медиа-контент и облачные сервисы. МТС первой в России получила лицензию на работу в сетях 5G, что обеспечивает компанию долгосрочным драйвером роста. Таким образом, мы ожидаем с учетом перспектив роста компании капитализацию 715 млрд руб., что соответствует цене 358 руб./акцию. Доля эффективного владения АФК Системы в МТС составляет 50,03%. Таким образом, стоимость доли Системы — 357 млрд руб.

OZON. На взрывной волне роста сегмента e-commerce из-за коронавирусных ограничений акции Ozon с момента IPO подорожали более чем в 1,5 раза – в т.ч. из-за спроса со стороны иностранных инвесторов. По словам компании, Ozon вышел на точку безубыточности по операционному денежному потоку к концу прошлого года. Также появились новости, что Ozon может войти в индекс MSCI Russia в мае, что положительно сказалось на акциях. При этом компания недавно объявила о выпуске конвертируемых бондов на 650 млн долл., что вносит неопределенность в вопрос целевого использования средств. Мы оцениваем перспективы Ozon умеренно положительно и считаем, что компания справедливо оценена рынком.

Текущая рыночная капитализация Ozon составляет 992 млрд руб. Для оценки справедливой стоимости компании мы использовали мультипликаторы EV/Sales ближайших аналогов с рынков EM, т.к традиционный подход оценивать по оборотам (EV/GMV) дает завышенный результат в маркетплейсах, которые зарабатывают преимущественно за счет комиссии. Таким образом, мы получили справедливую стоимость компании равную 1011 млрд руб., что соответствует цене на акцию равную 4861 руб. по текущему курсу.

Доля эффективного владения АФК Системы составляет 33,1%. Таким образом, стоимость доли Системы, по нашей оценке, равна 334 млрд руб.

Segezha Group. На третьем месте по размеру доли АФК в портфеле активов находится Segezha Group. Компания производит фанеру, упаковку из бумаги, пиломатериалы, дома из клееного бруса и другую продукцию из дерева и при этом имеет очень низкую себестоимость производства. 1 февраля стало известно о предстоящем в марте-апреле IPO Segezha Group на Московской бирже. По данным Reuters, объем привлеченных средств может составить от 400 до 500 млн долл. в зависимости от рыночной конъюнктуры. Планируемое IPO поможет Системе снизить долговую нагрузку (из-за незначительной величины долга Segezha). Это может стать драйвером роста для бумаг АФК Системы по аналогии с ростом на фоне IPO Ozon в прошлом году.

Для оценки справедливой стоимости Segezha Group был использован мультипликатор EV/Sales ближайших аналогов – Louisiana-Pacific Corp (LPX) и Packaging Corp of America (PKS) с наиболее близкими бизнес-моделями и значительной долей экспорта. Также заложены перспективы роста строительной отрасли, пиломатериалов и фанеры. В итоге справедливая стоимость Segezha составила 92 млрд руб., а с учетом доли эффективного владения Системы в 98% и незначительной величины долга ее вклад в будущую стоимость составит 91 млрд руб.

Степь. Агрохолдинг Степь является одним из крупнейших владельцев сельскохозяйственных земель в России, занимает лидирующие позиции по операционной эффективности в сегментах растениеводства и молочного животноводства, а также демонстрирует растущий денежный поток на протяжении последних лет. Мы также оценивали перспективы компании по мультипликатору EV/Sales, за аналог была взята компания Русагро. Справедливая стоимость Степи составила 53 млрд руб., соответственно доля Системы в агрохолдинге (85%) может быть оценена в 45 млрд руб.

ГК Эталон. Включает в себя более 20 предприятий, специализирующихся на строительстве жилых, коммерческих и промышленных объектов. Текущая рыночная капитализация компании составляет 38,2 млрд руб. По нашим оценкам, на фоне растущего рынка жилой и нежилой недвижимости на перспективу 1-2 лет актив имеет потенциал роста до 45 млрд руб., что соответствует 184 руб. за акцию. Доля эффективного владения Системы составляет 25,6%, что соответствует 12 млрд руб. в рамках стоимости компании.

Прочие активы. Остальные активы занимают еще меньшую долю в общем инвестиционном портфеле АФК. Поэтому мы оценили оставшиеся компании по мультипликатору х1 к выручке с консервативной корректировкой на их устойчивость и возможности выхода на публичный уровень. Сюда вошли компании Медси, Alium, Синтез, Cosmos Hotel Group, Concept Group, Бизнес-Недвижимость, БЭКС, РТИ, Элемент, СИТРОНИКС, Аэромакс, Система-Био Тех, East-West United Bank. В итоге суммарная стоимость оставшихся компаний составила 95 млрд руб., а доля Системы — 76 млрд руб., что соответствует 8% от суммарной стоимости активов Системы.

«Промсвязьбанк»

Данная оценка основана на ожидании генерации высокого денежного потока от дочерних компаний, признании стоимости и дополнительного притока капитала от IPO Segezha Group. Также в долгосрочной перспективе возможен выход на IPO Медси и агрохолдинга Степь. Сама АФК Система очень диверсифицирована, есть ряд бизнесов, которые приносят фиксированный доход (МТС, Сегежа, Степь, Эталон) и есть часть рискованных активов с фокусом на инновационность. Основные риски: более быстрая, чем ожидалось, монетизация активов и увеличение дисконта по чистой стоимости активов.

АФК «Система». Финансовая корпорация АФК Система на данный момент инвестирует в 18 активов из различных отраслей (телеком, ритейл, электроника, туризм, медицина, строительство и другое), создав таким образом хорошо диверсифицированный портфель. Компания демонстрирует устойчивый рост выручки и OIBDA margin на протяжении последних лет и даже в период пандемии. Скорректированная OIBDA в 3 кв. 2020 г. составила 71,7 млрд руб., что дает OIBDA margin равную 38,8%. Сегодня корпорация входит в топ-20 крупнейших компаний России.

Мы сделали оценку АФК Системы методом SOTP (sum of the parts – сумма частей) с учетом ее портфельных компаний и перспектив IPO Segezha Group. Суммарная стоимость доли Системы в портфельных активах, по нашей оценке, составила 915 млрд руб. С учетом долга корпоративного центра (за вычетом долга портфельных активов с долей более 50%), справедливая стоимость составила 432,9 млрд руб., а цена на акцию (после IPO Segezha Group) – 45 руб., потенциал роста 25,5%.

МТС. Доля АФК в МТС в текущих рыночных условиях стала стоить меньше, чем доля в маркетплейсе Ozon из-за бурного роста последнего. Однако с учетом наших прогнозов доля МТС оказывается превалирующей.

Текущая рыночная капитализация МТС составляет 637 млрд руб. Мы отмечаем, что увеличивается доля влияния компании на локальном рынке, а также мы видим тренд на долгосрочный рост спроса на финтех-продукты, медиа-контент и облачные сервисы. МТС первой в России получила лицензию на работу в сетях 5G, что обеспечивает компанию долгосрочным драйвером роста. Таким образом, мы ожидаем с учетом перспектив роста компании капитализацию 715 млрд руб., что соответствует цене 358 руб./акцию. Доля эффективного владения АФК Системы в МТС составляет 50,03%. Таким образом, стоимость доли Системы — 357 млрд руб.

OZON. На взрывной волне роста сегмента e-commerce из-за коронавирусных ограничений акции Ozon с момента IPO подорожали более чем в 1,5 раза – в т.ч. из-за спроса со стороны иностранных инвесторов. По словам компании, Ozon вышел на точку безубыточности по операционному денежному потоку к концу прошлого года. Также появились новости, что Ozon может войти в индекс MSCI Russia в мае, что положительно сказалось на акциях. При этом компания недавно объявила о выпуске конвертируемых бондов на 650 млн долл., что вносит неопределенность в вопрос целевого использования средств. Мы оцениваем перспективы Ozon умеренно положительно и считаем, что компания справедливо оценена рынком.

Текущая рыночная капитализация Ozon составляет 992 млрд руб. Для оценки справедливой стоимости компании мы использовали мультипликаторы EV/Sales ближайших аналогов с рынков EM, т.к традиционный подход оценивать по оборотам (EV/GMV) дает завышенный результат в маркетплейсах, которые зарабатывают преимущественно за счет комиссии. Таким образом, мы получили справедливую стоимость компании равную 1011 млрд руб., что соответствует цене на акцию равную 4861 руб. по текущему курсу.

Доля эффективного владения АФК Системы составляет 33,1%. Таким образом, стоимость доли Системы, по нашей оценке, равна 334 млрд руб.

Segezha Group. На третьем месте по размеру доли АФК в портфеле активов находится Segezha Group. Компания производит фанеру, упаковку из бумаги, пиломатериалы, дома из клееного бруса и другую продукцию из дерева и при этом имеет очень низкую себестоимость производства. 1 февраля стало известно о предстоящем в марте-апреле IPO Segezha Group на Московской бирже. По данным Reuters, объем привлеченных средств может составить от 400 до 500 млн долл. в зависимости от рыночной конъюнктуры. Планируемое IPO поможет Системе снизить долговую нагрузку (из-за незначительной величины долга Segezha). Это может стать драйвером роста для бумаг АФК Системы по аналогии с ростом на фоне IPO Ozon в прошлом году.

Для оценки справедливой стоимости Segezha Group был использован мультипликатор EV/Sales ближайших аналогов – Louisiana-Pacific Corp (LPX) и Packaging Corp of America (PKS) с наиболее близкими бизнес-моделями и значительной долей экспорта. Также заложены перспективы роста строительной отрасли, пиломатериалов и фанеры. В итоге справедливая стоимость Segezha составила 92 млрд руб., а с учетом доли эффективного владения Системы в 98% и незначительной величины долга ее вклад в будущую стоимость составит 91 млрд руб.

Степь. Агрохолдинг Степь является одним из крупнейших владельцев сельскохозяйственных земель в России, занимает лидирующие позиции по операционной эффективности в сегментах растениеводства и молочного животноводства, а также демонстрирует растущий денежный поток на протяжении последних лет. Мы также оценивали перспективы компании по мультипликатору EV/Sales, за аналог была взята компания Русагро. Справедливая стоимость Степи составила 53 млрд руб., соответственно доля Системы в агрохолдинге (85%) может быть оценена в 45 млрд руб.

ГК Эталон. Включает в себя более 20 предприятий, специализирующихся на строительстве жилых, коммерческих и промышленных объектов. Текущая рыночная капитализация компании составляет 38,2 млрд руб. По нашим оценкам, на фоне растущего рынка жилой и нежилой недвижимости на перспективу 1-2 лет актив имеет потенциал роста до 45 млрд руб., что соответствует 184 руб. за акцию. Доля эффективного владения Системы составляет 25,6%, что соответствует 12 млрд руб. в рамках стоимости компании.

Прочие активы. Остальные активы занимают еще меньшую долю в общем инвестиционном портфеле АФК. Поэтому мы оценили оставшиеся компании по мультипликатору х1 к выручке с консервативной корректировкой на их устойчивость и возможности выхода на публичный уровень. Сюда вошли компании Медси, Alium, Синтез, Cosmos Hotel Group, Concept Group, Бизнес-Недвижимость, БЭКС, РТИ, Элемент, СИТРОНИКС, Аэромакс, Система-Био Тех, East-West United Bank. В итоге суммарная стоимость оставшихся компаний составила 95 млрд руб., а доля Системы — 76 млрд руб., что соответствует 8% от суммарной стоимости активов Системы.

Резюме. По итогам расчетов суммарная стоимость компаний Системы составляет 2011 млрд руб., а доля подконтрольных активов Системы, по нашим расчетам, равна 915 млрд руб. Далее с учетом долга корпоративного центра в 1052 млрд руб. за вычетом долга активов с долей более 50% (во избежание их дублирования) справедливая стоимость АФК Системы составила 433 млрд руб., или 45 руб. на акцию. Потенциал роста – 25%.Теличко Людмила

«Промсвязьбанк»

Данная оценка основана на ожидании генерации высокого денежного потока от дочерних компаний, признании стоимости и дополнительного притока капитала от IPO Segezha Group. Также в долгосрочной перспективе возможен выход на IPO Медси и агрохолдинга Степь. Сама АФК Система очень диверсифицирована, есть ряд бизнесов, которые приносят фиксированный доход (МТС, Сегежа, Степь, Эталон) и есть часть рискованных активов с фокусом на инновационность. Основные риски: более быстрая, чем ожидалось, монетизация активов и увеличение дисконта по чистой стоимости активов.

0 Комментариев