ФРС — операция Твист начинается

В последнее время все ведущие финансовые СМИ и банковские аналитики начали активно продвигать тему надвигающейся на нас инфляции. При этом с трудом верится в то, что за этой шумихой стоит реальная забота о деньгах своих клиентов (и зрителей). Скорее воротилы с Уолл-Стрит активно готовят рынок к неким предстоящим событиям, на которых они сами могут неплохо заработать.

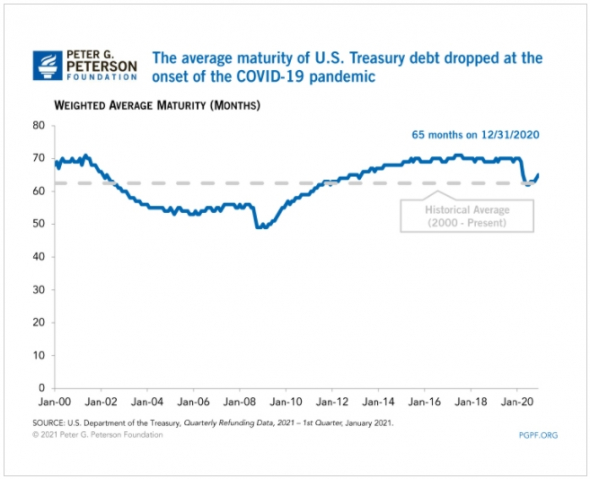

Что же это может быть? Для ответа на этот вопрос стоит взглянуть на главного потерпевшего от начавшейся истерии — госдолг США. В первую очередь обратим внимание на его дюрацию, которая за время коронавирусного кризиса заметно сместилась в краткосрочную область:

(Дюрация госдолга США за время кризиса заметно сместилась в краткосрочную область.)

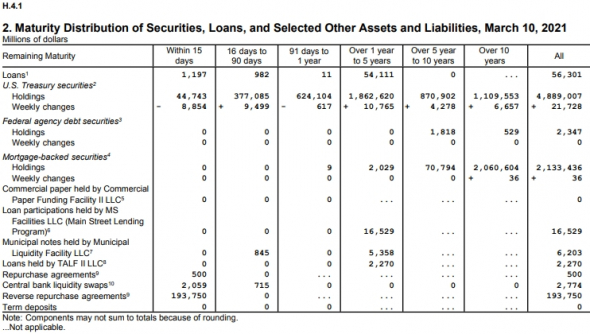

Объем долговых обязательств федерального правительства со сроками погашения до одного года в настоящий момент составляет $1 трлн или 20% от всего объема госдолга. И все они должны быть рефинансированы, предпочтительно путем выпуска более долгосрочных бумаг (не забываем и про новые размещения, которые также необходимо проводить):

(Объем долговых обязательств федерального правительства США со сроками погашения до одного года составляет $1 трлн.)

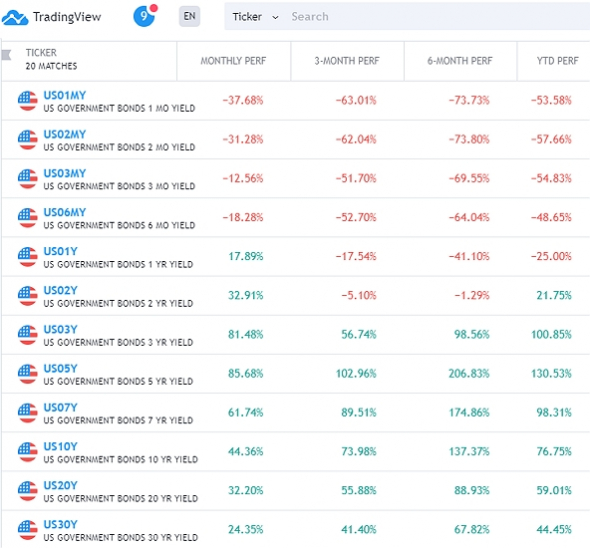

При этом динамика доходности госдолга демонстрирует значительный рост долгосрочных ставок вкупе с падением доходности краткосрочных бумаг:

(Динамика доходности госдолга США демонстрирует значительный рост долгосрочных ставок при уверенном снижении доходности краткосрочных бумаг.)

В этот момент в игру вступает ФРС. Фед может начать активно выкупать с рынка долгосрочные трежерис, распродавая купленные ранее краткосрочные обязательства. При этом подобная программа уже проводилась в прошлом (2011-2012 годы) и получила название операция «Твист». Кстати, пытливый читатель может посмотреть, что происходило в эти годы с ценами на товарном рынке:

(Динамика индекса товарного рынка от Thomson Reuters в 2011–2012 годах.)

Можно найти много общего с тем, что мы наблюдаем сейчас, не так ли?

Поэтому не стоит без оглядки поддаваться очередной мании, которую внушают инвесторам ведущие СМИ. ФРС и стоящим за ней крупным банкам необходимо выкупить долгосрочный госдолг как можно дешевле. А после того как это будет сделано, инфляционные риски внезапно исчезнут с горизонта (например Саудовская Аравия вновь обрушит нефтяной рынок, будет снято эмбарго с Ирана и тому подобное).

Ну и напоследок еще немного исторических аналогий. Думайте своей головой и принимайте торговые решения самостоятельно.

(Динамика фондового индекса NASDAQ 100 в 2011–2012 годах.)

______

мой блог/яндекс–дзен/телеграм

Хуан Диего из Севильи14 марта 2021, 21:14Если ФРС начнет скупать длинный конец, то им нальют по самые помидоры. Дураков на рынке нет. Обычной скупкой дело не решить+1

Хуан Диего из Севильи14 марта 2021, 21:14Если ФРС начнет скупать длинный конец, то им нальют по самые помидоры. Дураков на рынке нет. Обычной скупкой дело не решить+1 Хуан Диего из Севильи14 марта 2021, 21:17Маразм в том, что ФРС ждёт рост ВВП около 6%, инфляцию около 3%. При этом ставку они будут держать около 0. В такой ситуации кто идиот? ФРС или рынок?+4

Хуан Диего из Севильи14 марта 2021, 21:17Маразм в том, что ФРС ждёт рост ВВП около 6%, инфляцию около 3%. При этом ставку они будут держать около 0. В такой ситуации кто идиот? ФРС или рынок?+4 SOL14 марта 2021, 21:33Твист разве не ЕЦБ проводил?0

SOL14 марта 2021, 21:33Твист разве не ЕЦБ проводил?0 СУСАНИН14 марта 2021, 21:35америка must die0

СУСАНИН14 марта 2021, 21:35америка must die0 Сергей Юнусов14 марта 2021, 23:04www.cnbc.com/2021/03/01/fed-policy-changes-could-be-coming-in-response-to-bond-market-turmoil-economists-say.html+2

Сергей Юнусов14 марта 2021, 23:04www.cnbc.com/2021/03/01/fed-policy-changes-could-be-coming-in-response-to-bond-market-turmoil-economists-say.html+2