Инфляция в США ставит рекорды

🤦🏼♂️ Ой не думал Евген, что инфляция в США может достигнуть уровня в 5.4%, но достигла и это самый большой рост цен с 2008 года. Основными спонсорами роста цен были:

▪️ Энергетика, где рост составил 24.5% г/г, притом что с мая по июнь цены выросли на 1.5%. Ну с энергетикой более или менее всё понятно, так как цены на нефть с мая по июнь прибавляли более 10%. Хотя вот вам наглядный пример как нефть и ОПЕК+ могут легко влиять на мировую инфляцию и что правительство Байдена заинтересованно в том, чтобы картель увеличил добычу.

▪️ Подержанные автомобили и грузовики показали годовой рост 45.2% и здесь у меня ломаются все шаблоны. Вдумайтесь в слова: за год рост цен на подержанные автомобили и грузовики 45%. Но вы мне скажите: Евген ЭТО ЭФФЕКТ БАЗЫ, успокойся! Отвечу: а как тогда объяснить рост цен с мая по июнь на подержанные автомобили и грузовики на 10.5%? Тоже эффект базы? Нет, друзья! Это уже инфляция. Рост цен на подержанные автомобили и грузовики был связан, скорее всего, с тем, что из-за нехватки чипов новых автомобилей было недостаточно и спрос на поддержанные авто сильно вырос.

Если посмотреть на инфляцию в США из месяца в месяц, то только подержанные автомобили и грузовики сделали огромный взнос в сегодняшние данные.

▪️ Рост цен на туризм и отдых, тоже сделал свой вклад в данные, так как отрасль открывается и в дальнейшем цены продолжат расти.

🤔 Какой вывод из всего можно сделать?

Рост цен продолжился, несмотря на то, что базовые эффекты должны были начать ослабевать и снижать инфляцию. Получается, инфляция всё больше приобретает устойчивый характер.

🥺 Прогноз Евгена строился исходя из того, что именно июнь станет переломным в росте цен в США и должно было дать рынкам ещё больший импульс роста. Особенно помочь крипте сдвинуться с места😬

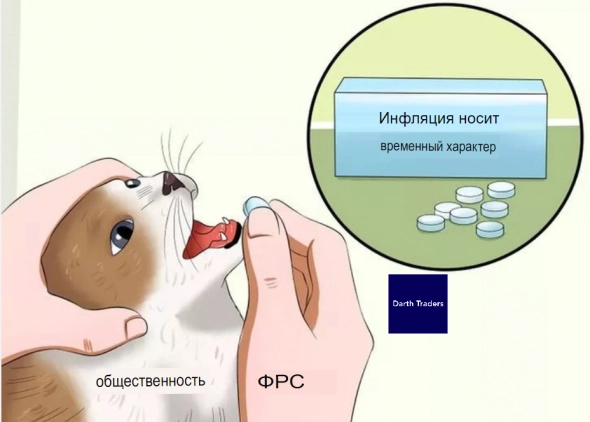

Теперь мы точно увидим действия от ФРС, но какие?

👉🏻 ФРС выкупает на $80 миллиардов в месяц казначейских облигаций и на $40 миллиардов в месяц ипотечных.

Как снизить скупку облигаций сейчас и не вызвать резкий рост ставок? Никак.

Скупку казначейских облигаций снизить сейчас невозможно, так как резко вырастит доходность, что может вызвать резкий скачок волатильности на рынках. Снижение скупки ипотечных облигаций, может тоже вызвать резкий скачок доходности, но сильнее всего дисбаланс может появится на рынке недвижимости. Неизвестно как отреагирует рынок недвижимости учитывая всё ещё низкое предложение и высокие цены.

Но определённо сокращать скупку активов начнут с ипотечных облигаций и скорее всего, ФРС часть скупки ипотечных облигаций сократит, а часть перенаправит в казначейские облигации, вероятно, таким образом можно будет избежать сильных шоков.

Что инвесторам до этого снижения QE?

▫️ Да, политика ФРС всё ещё остаётся мягкой (нулевые ставки) и останется такой по прогнозам до 2022 — 2023 года, а это означает, что печатный станок «КАК БЫ» продолжит накачивать всё и вся деньгами.

▫️ Да, при снижении QE ликвидность будет становиться ниже, но у нас «КАК БЫ» должен быть рост экономики, что должно перекрывать снижение QE. В снижение QE самое опасное – это условия снижения, то есть что сейчас происходит в экономики и как снижают. Так как на любое снижение QE может начаться взрывной рост доходности облигаций, что может в один момент обрушить рынки.

❗️ Считаю, что ФРС в тупиково-неопределённой ситуации, так как слишком сильная поддержка экономики усилила эффект отмены стимулов. Нужно внимательно следить за риторикой ФРС, так как сокращение стимулов может вызвать сильные шоки на рынках. На мой взгляд, нужно уделить внимание увеличению доли доллара в портфеле. (не рекомендация)

P.S. Понравилось? Поддержи лайком. Заходи в гости в телегу - @DarthTraders

А что в этом плохого? В конце года сиплый будет 5000 будем говорить что ставки нельзя повышать, ведь тогда индекс упадёт аж до 4500. Лучше уж сейчас сделать коррекцию 20% на жёстких заявлениях ФРС про которую как раз morgan stanley написали, чем раздувать пузырь и словить очередной кризис по типу 2008