Акция ММК, финальный прогноз финансовых результатов за 3-й квартал 2021 года

- Фьючерс на железную руду подешевел более чем на 33% (изменение на 10% дает изменение EBITDA на 4,6%)

- Мировые цены в $920 за тонну г/к проката FOB CHINA были высокие и стабильны, но под влиянием пошли с августа внутренний рублей индекс цен на г/к прокат уменьшился на 15%, при этом курс доллара не поменялся.

- Цена акции 77 руб в плотную приближает к пороговой MCap FIF в 170 млрд руб. для вхождения в индекс MSCI без учета проведения дополнительного SPO на 2%, что бы FIF был увеличен с 0.20 до 0.25. Теперь SPO это вопрос только веса в индексе.

- Новостной фон относительно пошлин значительно смякчился:

Минпромторг видит основания для снижения экспортных пошлин на алюминий и чугун

Минпромторг РФ не видит предпосылок для продления экспортных пошлин на металлы

Первым шагом

Сверим прогноз объем продаж со свежими данными по погрузке черных металлов за август на Южно-Уральской железной дороге — 11,4 млн тонн (+17,3%), по Челябинской области — 9,8 млн тонн (+21,1%)

Погрузка на ОАО «РЖД» увеличилась относительно 2-го квартала и вернулась к аналогичным показателям докризисного 2019-го года. Что дает основания оставить прогноз по продажам чуть выше 2-го кварта в силе

Long products — 320 тыс. тон

Premium products — 1400 тыс. тон

Flat hot-rolled products — 1600 тыс. тон

Semi-finished products — 50 тыс. тон

Finished products — 3370 тыс. тон

Вторым шагом

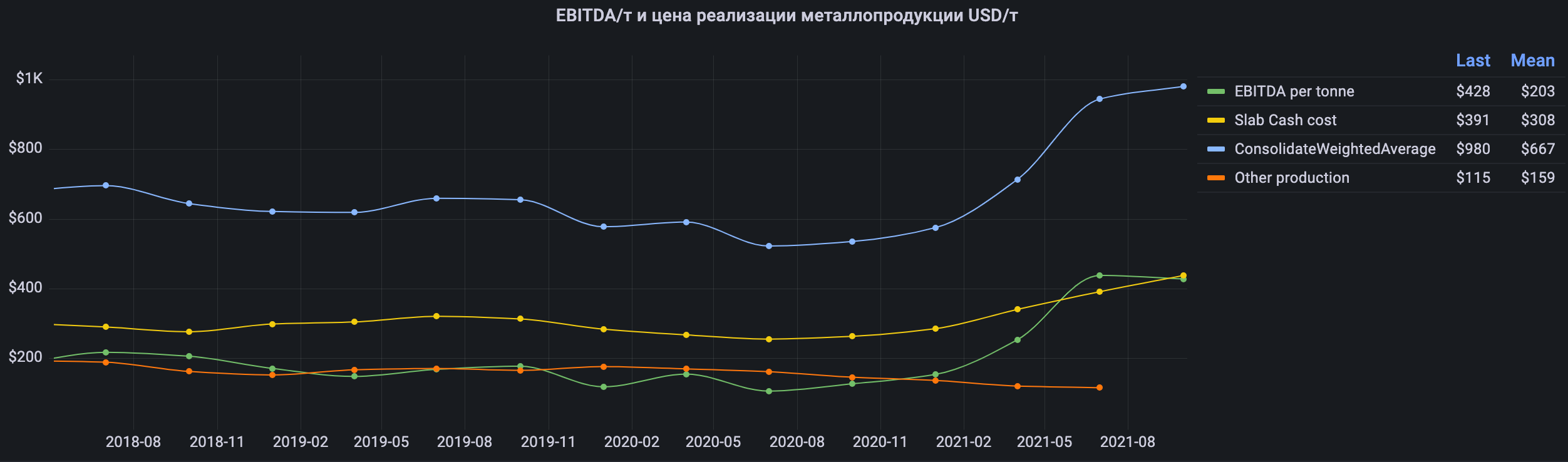

Актуализируем изменение цен на продукцию, через корреляцию с ценой фьючерса г/к проката FOB Китая.

Средня цена г/к проката FOB China в Q3 выросла на 10% кв/кв, но цены FOB Китая значительно приблизились к ценам FOB Черного моря, что практически обнулило премию, которая ранее доходила до 16%

Соответственно нельзя расчитывать на туже премию, что раньше поэтому ограничимся ростом цен до 4% с учетом падение индексных цен на 15% с 1-го августа на фоне начала действия 15% экспортных пошлин.

И оставляем средневзвешенную консолидированную цену реализации готовой продукции — $980 за тонну, увеличение на 3,8% кв/кв

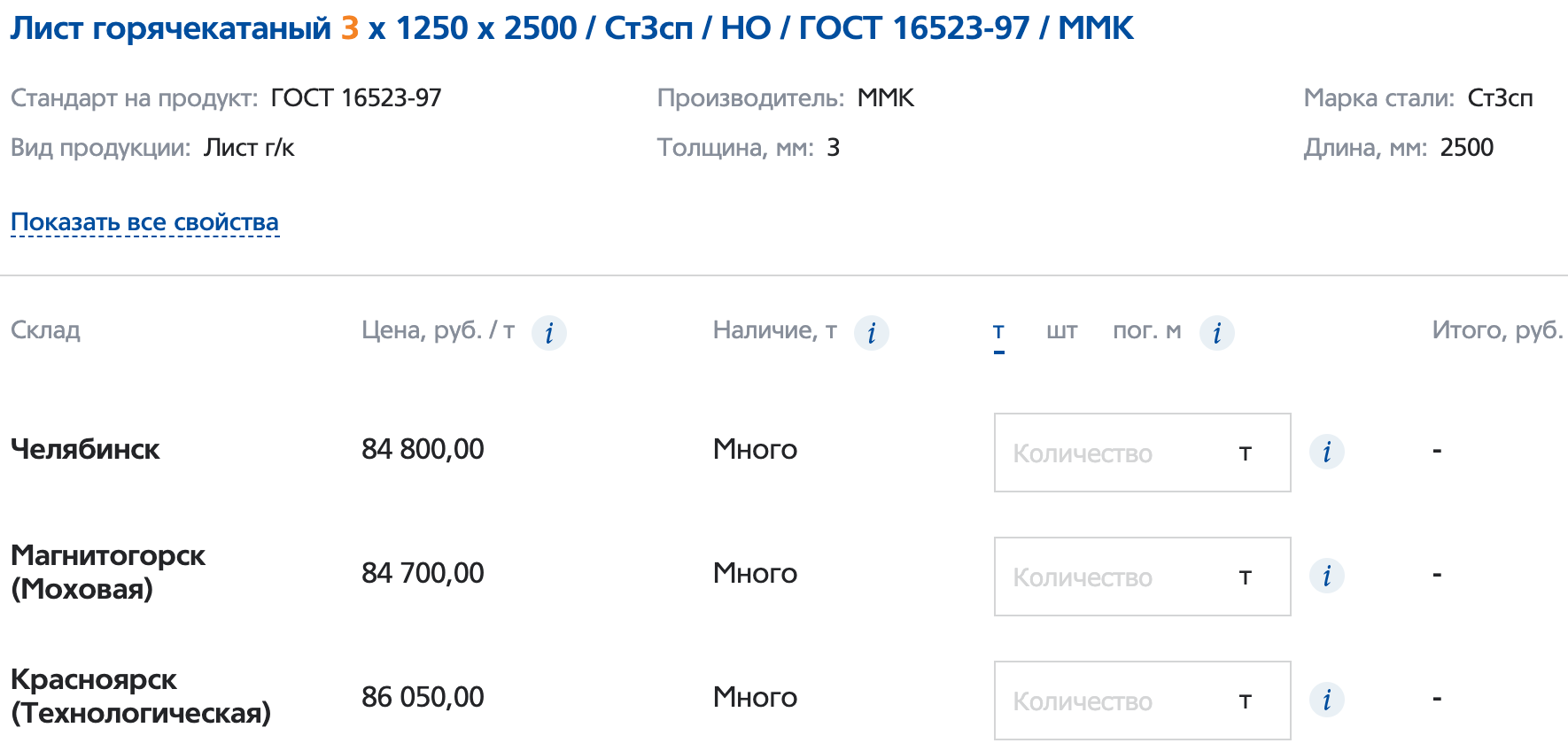

Зафиксируем текущую розничную цену на лист г/к проката 84800 руб. или $933(без НДС 20%) при курсе доллара 72,7 руб. уменьшение на 15% к сентябрю

Третьим шагом

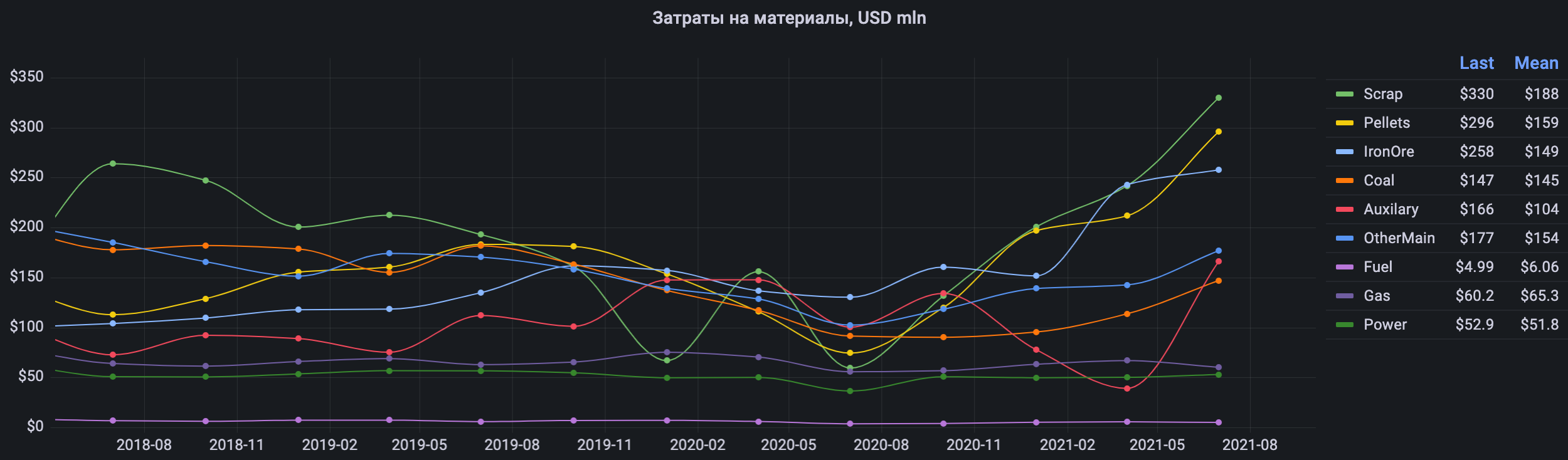

Третьим шагомАктуализируем изменение стоимости кеш-кост сляба, которая сильно зависит от мировых цен на ЖРС и угля при самообеспечение на 25% и 40% соответственно. Это можно увидеть на графика структуры затрат на материалы

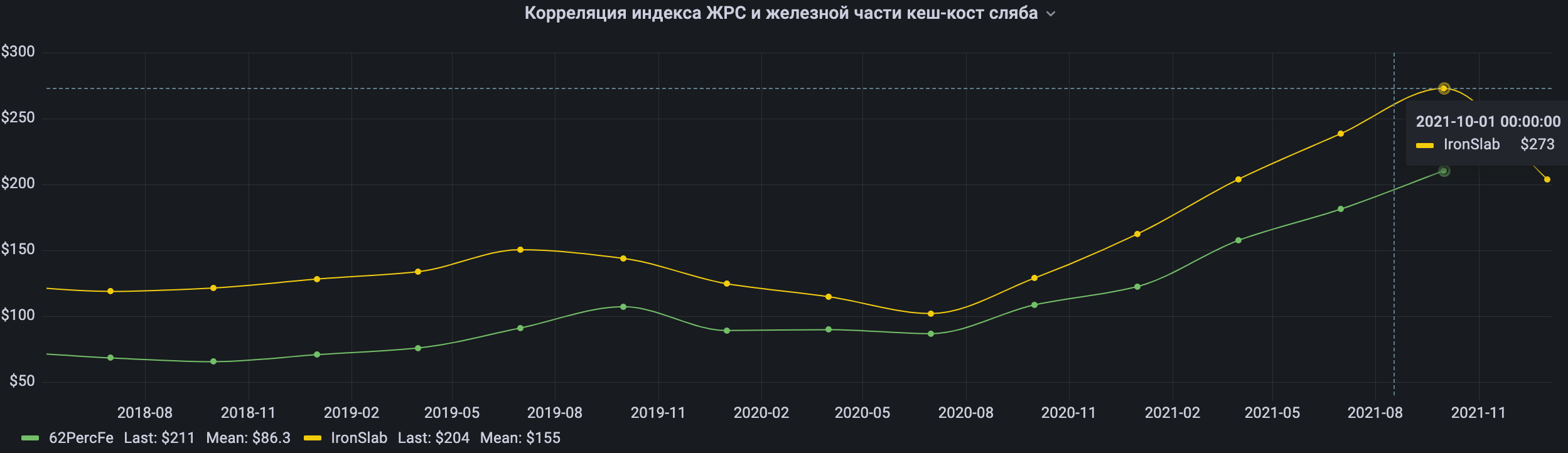

Обновляем прогноз на 3-й квартал цены ЖРС составляющей кеш-кост сляба с увеличением на $30 до $269 через корреляцию с ценой фьючерса на Iron Ore CFR China 62% Fe, но в 4-ом квартале цена уже вернется к $204.

Обновляем прогноз на 3-й квартал цены ЖРС составляющей кеш-кост сляба с увеличением на $30 до $269 через корреляцию с ценой фьючерса на Iron Ore CFR China 62% Fe, но в 4-ом квартале цена уже вернется к $204.

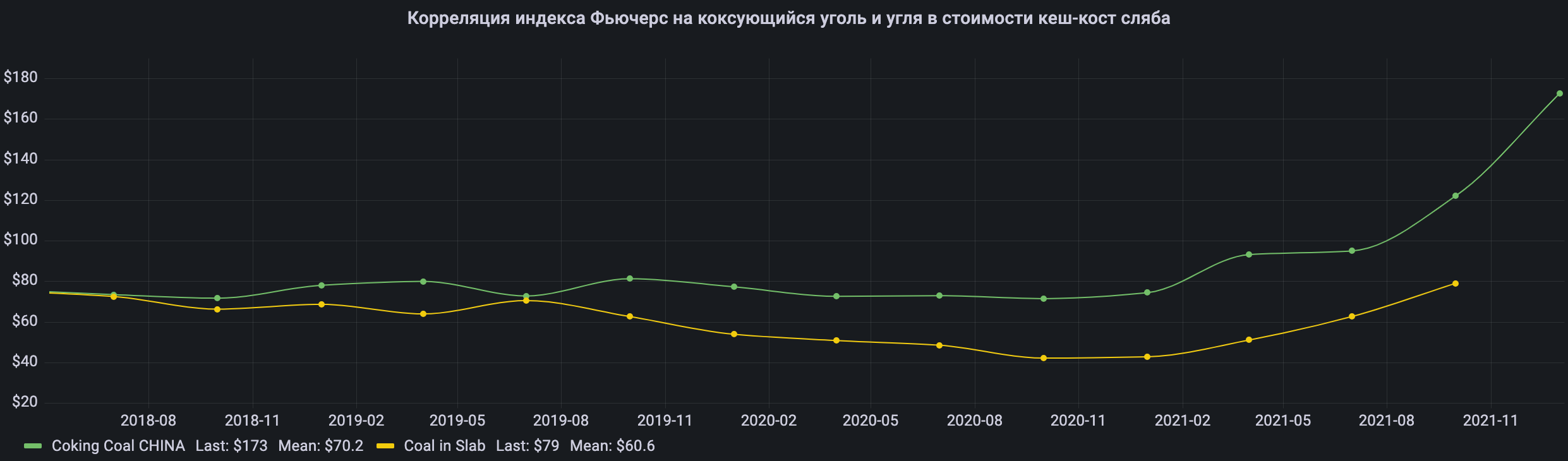

Обновляем прогноз на 3-й квартал по угольно составляющей кеш-кост сляба — $79 за тонну на $16,5 больше кв/кв

Получаем прогноз стоимости кеш-кост сляба 391+30+16,5 — $437,5 за тонну

Считаем по формуле: EBITDA per tonne = Sales of finished products (USD/t) — Slab Cash cost (USD/t) — Other production costs (USD/t) = 980-437,5-115 = $427,5 за тонну готовой продукции, уменьшение на 2,4% кв/кв.

Рассчитываем финансовые показатели за 3-й квартал 2021 года

Выручка — $3302,6 млн увеличиться на 1,5% кв/кв (3370*980)

EBITDA — $1380,7 млн уменьшиться на 3,8% кв/кв c учетем эффекта пошлин $60 млн (3370*427,5-60000)

Прибыль — $1017 млн (1380,7-125)*(1-0,19)

ЧОК — уменьшение на $259 млн за счет значительного снижения мировых цен на ЖРС и снижение цен на готовую продукцию из-за ввода временных пошлин в запасах (1425*(0,4*0,33+0,20*0,25))

FCF — $1045 млн увеличение на 92% кв/кв (EBITDA-Изменение ЧОК-CAPEX-Налоги = 1380,7+259-350-245)

Дивиденд — 7,86 руб. увеличение на 222% c учетом компенсации сверх капекса ((1045+350-175)*72 /11174,33) без сверхкапекса 6,73 руб или 10% при 77 руб. за акцию

Прикинем финансовые показатели за 4-й квартал 2021 года

С учетом нивелирования эффекта запуска модуля г/к проката в Турции и выводом из эксплуатации на плановые работы одной домны и уменьшением мировых цен цен на г/к прокат до $914 за тонну и не выплаченного сверх капекса за 2-ой квартал. И новостного фона из Китая о снижении производства стали.

Выручка — $3042 млн. (3200*914*1,04) уменьшения на 16% кв/кв

EBITDA — $1482 млн. (3200*(914*1,04-437,5-115+65)) увеличение на 7% засчет уменьшения себестоимости тонны кеш-кост сляба на $65 из-за уменьшения мировых цен ЖРС на 33%

ЧОК увеличение на $100 млн. за счет сезонного накопления запасов

Прибыль — $1099 млн. (1482-125)*(1-0,19) FCF — $965 млн. (EBITDA-Изменение ЧОК-CAPEX-Налоги = 1482-100-271-146)

Дивиденд — 7,25 руб. ((FCF * 100% +компенсация за экстра капекс)* Курс рубля / число акций = (965+300-140)*72/11174,33 или 9,4% при 77 руб за акцию

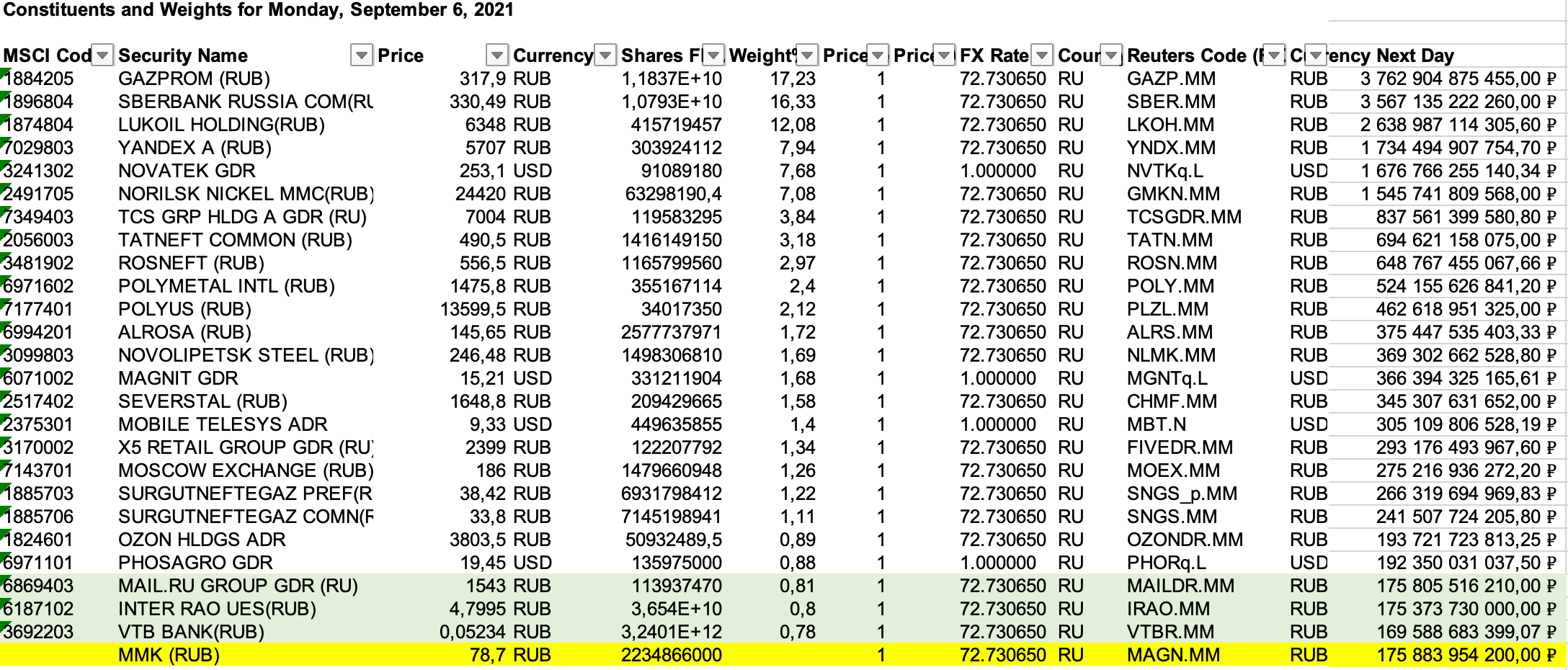

Возьмем текущий состав индекс MSCI Russia и посчитаем капитализации на текущий FIF 0,20 без учета увеличения до 0,25 в случае очередного проведения SPO на 2%.

Получим MCap FIF в 175,8 млрд. руб для ММК при цене акции в 78,7 руб(что при 10% форвардных дивидендах кажется вполне достижимо), который будет обгонять MAIL.RU, INTER RAO и VTB BANK c весом 0,8%

Но есть сложности со средневзвешенный уровнем ликвидности ММК за последние 12 месяцев.

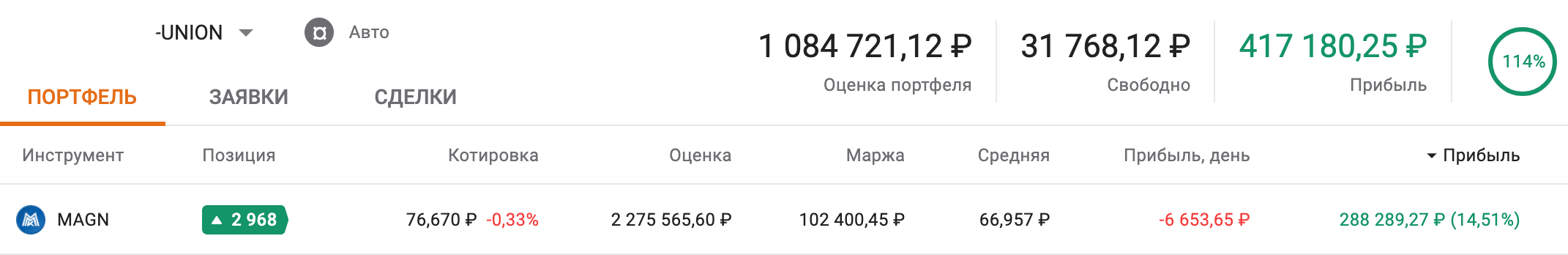

Но есть сложности со средневзвешенный уровнем ликвидности ММК за последние 12 месяцев.Докупил еще немного акций 3-го сентября

Всем гибкости и терпения! и просьба апнуть пост на reddit

P. S. Еще прогнозы с формулами расчетов перспективных компаний вы можете найти в моем Telegram-канале https://t.me/self_investing

и идеи на tradingview

1) Скажите, пожалуйста, если цены фоб китая и черного моря почти сравнялись, то это нормально, так и должно быть и так всегда было раньше, или это временная аномалия? Китайская цена «главнее/сильнее» и тащит за собой нашу? Для анализа ситуации лучше нашу черное море смотреть?

2) Может прогнозные дивы на 3-4 кварталы (и особенно на 1-2 кварталы 2022) все таки считать исходя из более глубокой коррекции цен на сталь? По ценам ниже 900. Даже 800 например взять как негативный, но вполне реальный сценарий.

3) Для быстрого и грубого оперативного прогноза дивов и определения момента выхода из позиции, можно ли использовать(отслеживать) только мировые цены на сталь, не учитывая стоимость жрс? Например, будет ли верным суждение, что, например «если цены на прокат упали на 10% с 900 на 800, то и дивы упадут примерно на 10%»?

4) Какие подводные камни могут всплыть и повлиять на дивы? Ведь дивы 7,86 и 7,25 излишне оптимистичны, фантастические. ФАС? Увеличение ЧОК? Что еще может помешать сбыться прогнозу?

Иван Иванов, 1) Это не нормально и следсвие ввода пошлин со стороны РФ и Китая. Я бы с удовольствием смотрел цены FOB черного моря, если он были бы доступны в открытом доступе, но из-за не имение лучшего использую, то что есть.

2) 3-4 посчитан исходя из реальных цен на биржах металла с учетом лага в расчетах при оптовых поставках в один месяц. 1-2 Q22 посчитан с учетом возвращения к средней EBITDA маржи, что так же является консервативной оценкой, так как не учитывает модернизацию производства со снижением себестоимости кеш-кост сляба.

3) Нет, у ММК себестоимость кеш-кост сляба имеет переменные издержки в отличии от той же Северстали и НЛМК, и как показывал ранее первая реакция может быть ошибочной.

Но в целом снижение цены на г/к прокат более сильный фактор и спекулянт может в этом увидеть разворот цен в текущем супер цикле высоких цен, но на фоне значительного форвардного роста производства ММК это не буде, касаться. Но рынок может ошибаться и временно утащить ММК вниз следом за Северсталью и НЛМК.

4) Да тут изменения по ЧОК могут быть любые сюрпризы связанные с кредиторской и дебиторской задолженностью. По ФАС и Ростехнадзору риск минимальный. Так же ЧОК нужно будет пересчитать на цены конца сентября, но кажется что крупного игрока Китай сейчас устраивают текущие цены он к ним сознательно шёл.

И демонстрация апсайда в 45%