ФРС сворачивает стимулирование, но рынок акций вырос, а не упал! И вот почему

В этом посте постараюсь максимально понятно объяснить, что сейчас происходит. Глава федрезерва США позавчера объявил о переходе к tapering.

Tapering («постепенное ослабление» или «торможение») — процесс замедления темпов покупки активов Федеральной Резервной Системой США, ознаменовывающий начало сворачивания политики «количественного смягчения» (Quantitative easing, QE).

Возможно, вам стало сейчас совсем-совсем ничего непонятно! Так что предлагаю вернуться на 1,5 года назад и разобраться с тем, как мировая экономика оказалась в такой позиции, в которой она есть сейчас, откуда во всём мире появилась инфляция, почему автомобили и стройматериалы в Усть-Застойске подорожали в несколько раз, причем здесь ФРС и почему рынки акций всего мира растут, а вообще-то должны падать (нет, не должны).

Разгон

У ФРС США есть этакий чудо-инструмент, от которого буквально зависит вся мировая экономика — базовая процентная ставка Федрезерва. Это не значит, что центробанки других стран не так важны — вовсе нет. Их решения также значительны, но США — крупнейшая экономика мира, этот факт не оспорить, так что всё происходящее там неизбежно влияет на весь мир.

И возвращаясь в начало 2020 года, каждый из нас может вспомнить, что события разворачивались стремительно! Ещё в конце января никто и подумать не мог о том, что произойдёт в начале марта. Реагировать Федрезерву на закрывающуюся на локдаун экономику тоже приходилось резко и без реверансов. В предыдущий кризис, в 2008 году, многие осуждали ФРС за нерешительность, из-за которой кризис был столь глубоким. Так что на этот раз базовая ставка была снижена с 1,5% до нуля всего за 2 недели: на заседании 3 марта — на 0,5%, на экстренном незапланированном заседании 15 марта — ещё на 1%. Параллельно этому происходил ещё один процесс — массированные вливания «свежих» денег в кровеносную систему экономики:

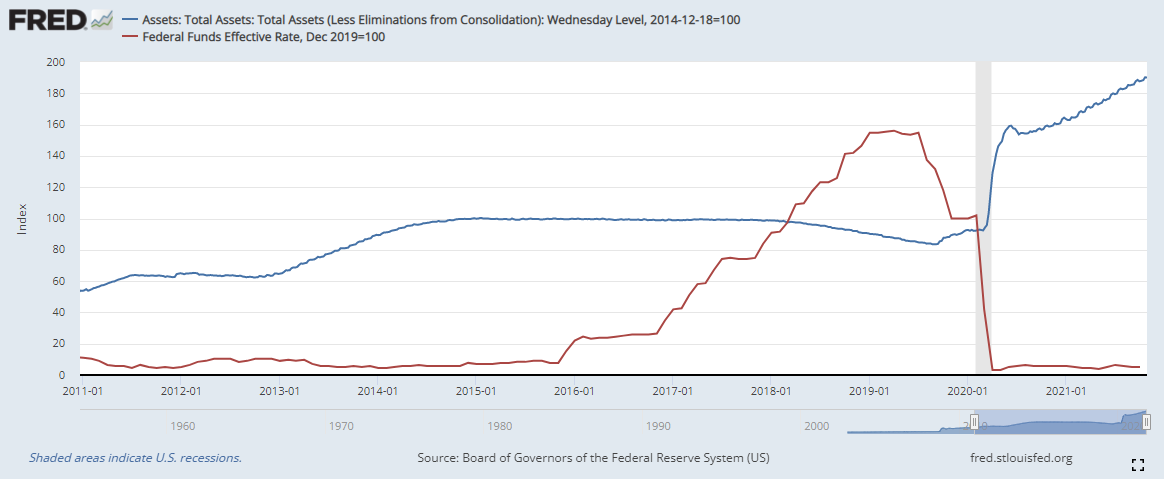

красная линия — ставка ФРС, синяя линия — активы на балансе ФРС. Внимание на период, отмеченный серым — начало 2020 года

красная линия — ставка ФРС, синяя линия — активы на балансе ФРС. Внимание на период, отмеченный серым — начало 2020 годаФедрезерв «влил» рекордные 3 триллиона долларов в рекордно короткие сроки. В июне немного притормозил, а начиная с июля — продолжил, со скоростью 80 миллиардов долларов в месяц. Здесь может возникнуть резонный вопрос: а как выглядит этот процесс «вливания» денег? Что это — ФРС дарит кому-то деньги или как это работает?

Если срезать острые углы и немного упрощать, то это работает следующим образом:

- Сотрудник ФРС создаёт в личном кабинете на компьютере новые деньги. Да, прямо берёт, нажимает кнопки, записывая на баланс новые доллары. Возможно, вы помните как в GTA: San Andreas можно было напечатать «HESOYAM», добавив $250'000 на свой баланс? Здесь примерно так же, правда, есть серьёзный контроль и заранее объявляемые объёмы. Не то чтобы это плохо: так работают примерно все центробанки мира, не нужно идти и печатать бумагу или штамповать монетки, чтобы создать деньги, мы не в средневековье живём.

- На эти деньги другой сотрудник ФРС покупает казначейские векселя — тот самый пресловутый американский госдолг.

- Американское правительство нуждается в финансировании — ведь кучу людей пришлось вынужденно посадить по домам! Оно знает, что ФРС занимается скупкой векселей со скоростью 300к/наносек., так что можно выпускать побольше госдолга, чем обычно.

- К этому процессу подключаются самые пугливые, чтобы положить свои денежки в «ноль-риск» инструмент (казначейские векселя), получая доходность пускай даже 1% годовых при нулевой инфляции (тогда она была нулевой, ведь все сидели по домам, скорость оборота денег резко снизилась). Ведь банки вслед за базовой ставкой ФРС стали принимать депозиты под 0%. Правительство довольно — ведь можно занять очень много денег, да ещё и задёшево!

- Продавцы этих облигаций — прежние держатели госдолга — продают свои дико подорожавшие бумаги, радуясь зафиксированной прибыли, получая взамен доллары, которые впоследствии отправляются в дальнейшее плавание по всей системе.

Этот процесс и называется «количественным смягчением» или в простонародии QE (аббревиатура от Quantitative Easing). Уже в августе-сентябре ФРС чуть подкрутил тумблер, поставив ориентир 120 миллиардов долларов в месяц вместо объявленных ранее 80 миллиардов в месяц. Вы можете наблюдать за балансом рептилоидов тут.

Торможение

Эта скорость количественного смягчения (120 млрд/мес) и поддерживалась вплоть до вчерашнего дня:

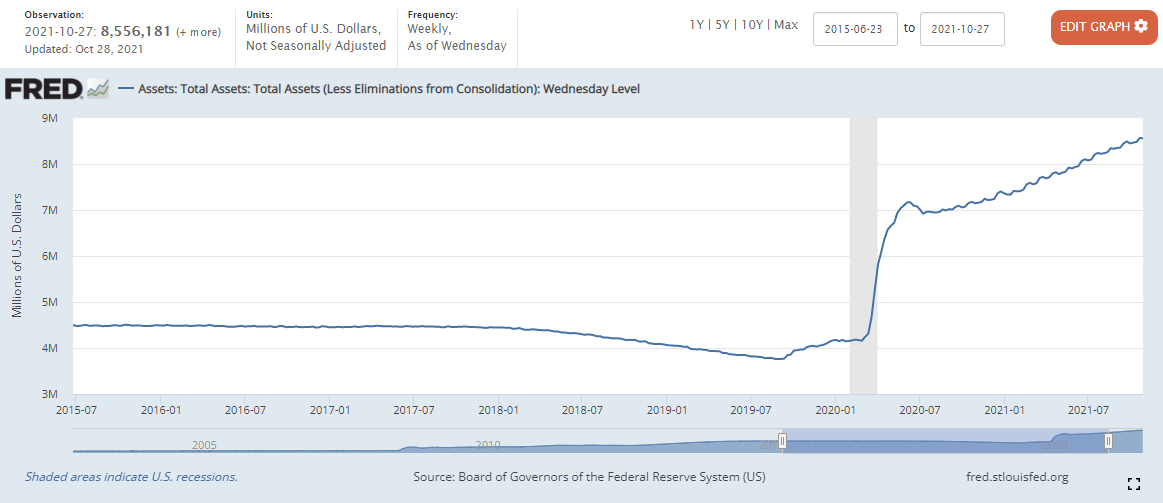

Активы Федрезерва: вы можете видеть это равномерное наращивание после резкого скачка — про него написан абзац выше

Активы Федрезерва: вы можете видеть это равномерное наращивание после резкого скачка — про него написан абзац вышеСейчас активы Федрезерва составляют 8,55 трлн долларов, и они продолжат расти. Но более медленными темпами. На заседании 3 ноября 2021 года объявлен долгожданный Tapering — начиная прямо с ноября-месяца, ФРС будет замедлять скорость создания денег на 15 миллиардов долларов в месяц. Из них 10 млрд/мес придется на те самые казначейские облигации (госдолг США), и 5 млрд/мес — на ипотечные закладные. Да, в объяснении выше я упростил, но вообще-то они скупают ещё и ипотечные закладные, ну не суть.

Важно понимать, что если силу «притормаживания» изменять не будут, то примерно к июлю 2022 года QE сойдёт на нет (120 / 15 = 8 месяцев). Это значит, что вот этот график выше выйдет на «плато».

Остановка

Окей, предположим, всё так и останется. QE приостановится в июле 2022. А дальше что?

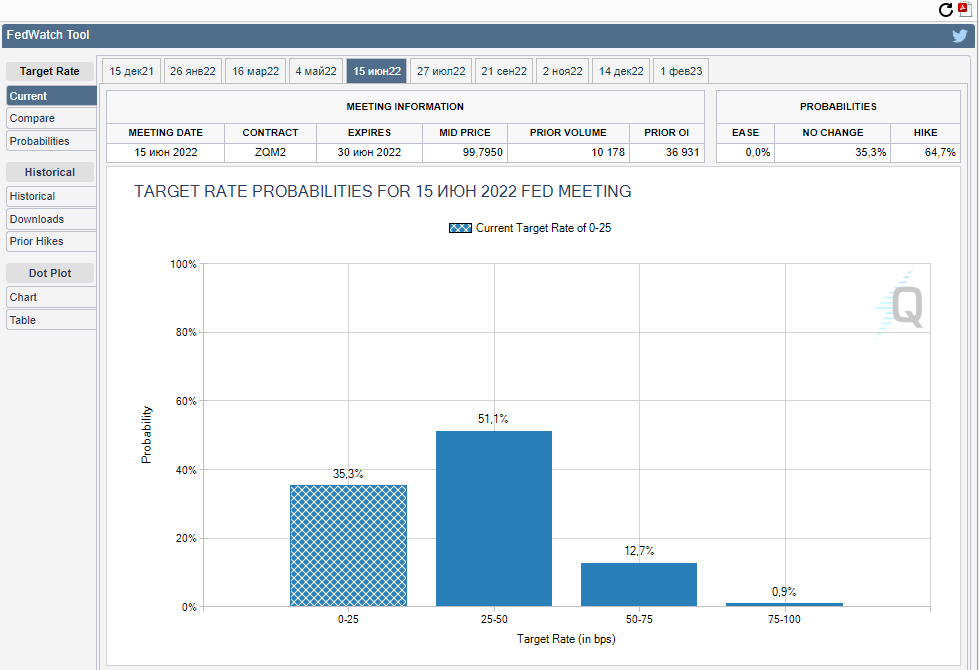

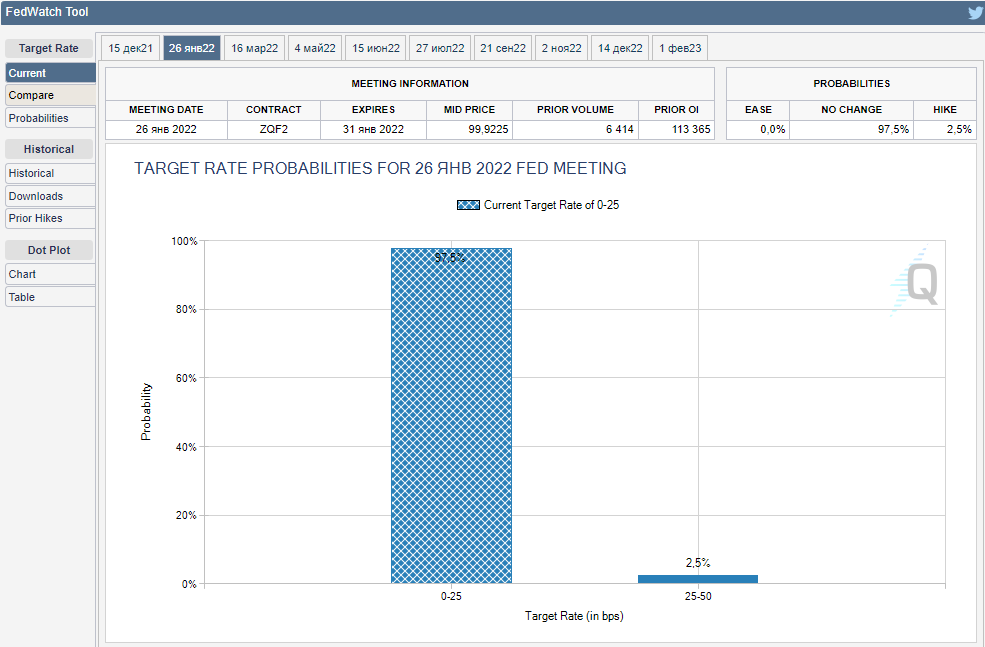

«Шахматная» заливка — это текущая ставка, и вероятность её сохранения на заседании ФРС 15 июня 2022. Сплошная заливка — иные варианты (повышение).

«Шахматная» заливка — это текущая ставка, и вероятность её сохранения на заседании ФРС 15 июня 2022. Сплошная заливка — иные варианты (повышение).Если смотреть на CME FedWatch Tool, то мы можем увидеть, что на ближайшее заседание ФРС к тому моменту закладывается только 35% вероятность, что базовая ставка ФРС останется прежней (0-0,25%), 65% же убеждены, что она повысится.

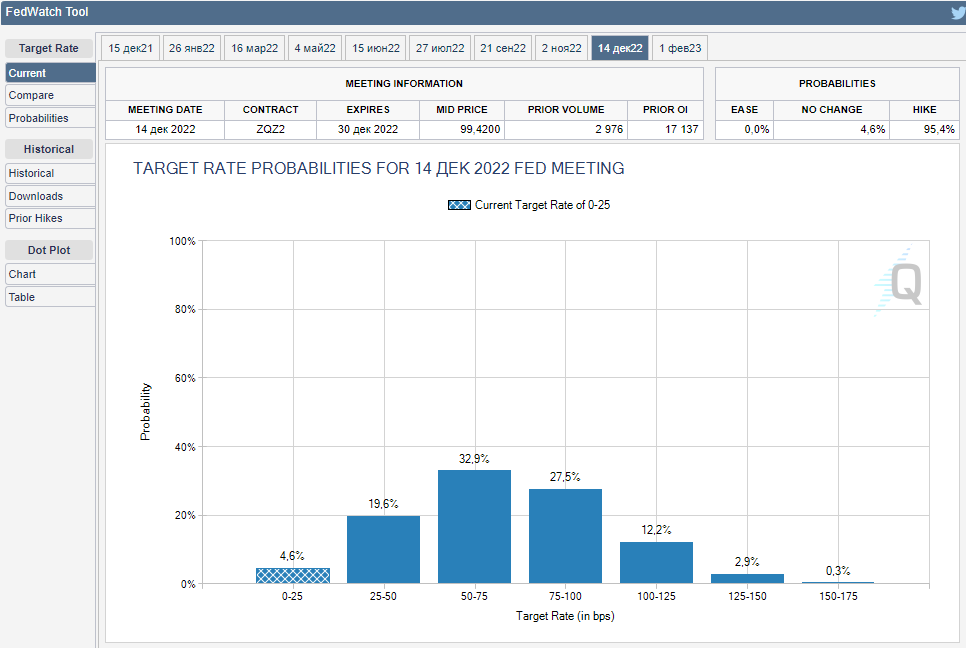

А на конец 2022 года так вообще — вероятность повышения ставки свыше 95%.

Занимательно, что на следующее заседание (через 1,5 месяца) закладывается вероятность 100%, что ставка сохранится, а на январь 2022 года в этом уверены 97,5% участников рынка. На эти варианты решения ФРС на Чикагской товарной бирже торгуются деривативы, так что любой (ну или почти любой) человек, уверенный в том, что он умнее рынка — может в любой момент вместо того чтобы говорить взять и сделать — поставить собственные деньги, купив соответствующий фьючерсный контракт и заработать миллионы долларов (если не миллиарды). Но если вместо этого он предпочитает и дальше рефлексировать — возможно, он и сам-то не особо верит в свои слова, имейте это ввиду.

Газ и тормоз

Чтобы стало ещё понятнее, то у ФРС как бы есть две педали газа и две педали тормоза:

- Педаль газа №1 — снижение базовой ставки. Она выжата до упора в марте 2020 года. В минус тоже можно, но это совсем некрасиво. Тем более если есть хорошо функционирующая...

- Педаль газа №2 — количественное смягчение. Сила нажатия регулируется, и сейчас эту силу решили постепенно ослаблять.

- Педаль тормоза №1 — повышение базовой ставки. Рынок предполагает, что в 2022 году её используют. Непонятно только, когда именно.

- Педаль тормоза №2 — сокращение баланса ФРС. Процесс, обратный количественному смягчению. На графиках выше вы можете увидеть, что это использовалось в 2018-2019 годах. Пока об этой педали говорить рано, ведь ещё даже первую не использовали.

Может ли ФРС не останавливать QE, но повысить ставку? Ну в теории всё возможно, но зачем зажимать сразу и газ, и тормоз? Вы можете ради эксперимента попробовать это на своём автомобиле (но лучше не надо). Это конечно тоже опыт, но бесполезный, а может даже и опасный.

Может ли ФРС не повышать ставку, а начать снижать баланс? Наверное, тоже может — использование Педали тормоза №2 вместо Педали тормоза №1 — почему бы и нет. Но навряд ли: уже есть опыт и есть понимание, что экономическая машина адекватно реагирует на правильную последовательность — сначала №1, затем №2, к чему эксперименты?

Может ли ФРС не нажимать на тормоза? Да, и рынок оставляет небольшую вероятность за этим событием.

Торможение — это плохо для акций?

Финансовый гуру из интернетов заявит, что безусловно да! Этот ужасный, конченный, алогичный рынок должен получить оплеуху и упасть! Примерно так они рассуждают. Но давайте и мы порассуждаем.

Чуть меньше денег в системе и чуть дороже кредит — безусловно это звучит некруто для бизнесов (равно акций). Не будем считать, насколько некруто, хотя поупражняться можно.

Но для чего делается это торможение? Для снижения рисков в системе — для снижения риска перегрева двигателя автомобиля, а перегрев может привести к самым непредсказуемым последствиям. ФРС видит прекрасные данные по оживлению экономики:

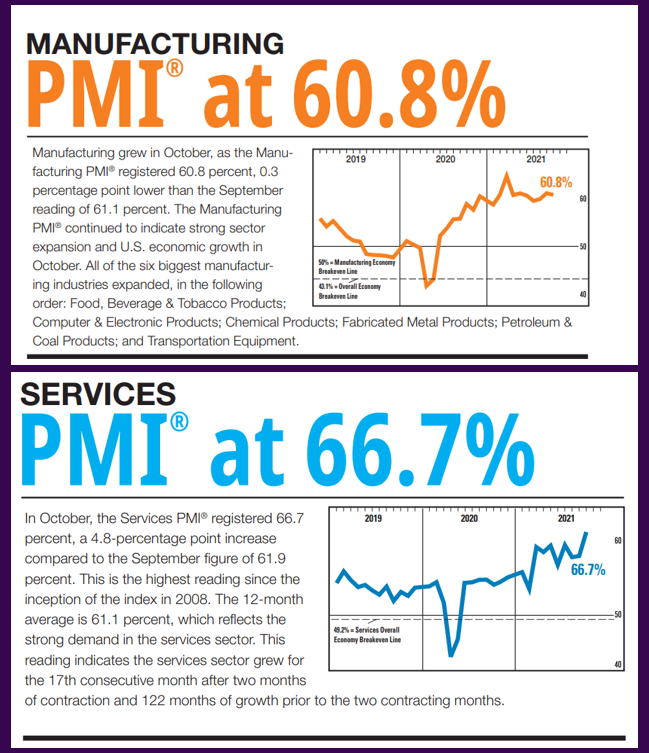

PMI — показатели состояния бизнеса

PMI — показатели состояния бизнесаПоказатели PMI сейчас рекордные — с 2008 года такого оживления в услугах в США не было! Напомню, что PMI ниже 50 — это снижение активности, а выше 50 — повышение активности.

Этот показатель (PMI) формируется путём опроса бизнесменов, им буквально задаётся вопрос «сегодня у вас дела идут лучше, чем вчера?» Чем больше опрашиваемых специальными институтами предприятий заявляют о том, что сейчас прямо вообще хорошо, лучше чем вчера — тем выше показатель. Вы можете наблюдать за PMI тут. Данные по созданию новых рабочих мест также выходят рекордные. ФРС видит, что сейчас похоже покатились с горки, так что надо снять ногу с педали газа и даже в обозримом будущем может начать притормаживать.

А бизнесам (равно акциям) что? Им дали мощнейший стимул, теперь они и сами могут. Рынок акций больше всего ненавидит неопределённость. Негативная определённость (замедление QE) — гораздо лучше, чем неопределённость. Поэтому рынок акций растёт, а не падает на «плохой» новости. «Плохая» новость давно заложена в стоимость.

Я скажу больше: как мы с вами видим, повышение базовой ставки ФРС в следующем году — это тоже уже заложенная в стоимость новость. Её уже ждут. Неопределённость здесь хоть и есть, но её не так много, как может показаться. А туда ближе и эта неопределённость исчезнет, и останется только ещё одна «плохая» новость, заложенная в стоимость. Так что я не удивлюсь, что когда и если ФРС повысит-таки ставку, рынок акций не упадёт или наоборот — немного вырастет. Финансовые «эксперты» в интернетах будут снова рассказывать о том, как иррационален рынок акций, хотя на самом деле всё наоборот.

Бойтесь неопределённости, а не «плохих» (уже давно всем известных) новостей.

За чей счёт банкет?

Вы можете задаться вопросом:

Ну хорошо, у нас есть организация, у неё есть чит-код, созданные доллары распределяются между американцами, а от возникающей инфляции страдают вообще все, и жители Усть-Застойска в первую очередь. Им правительство долларов не выдаёт, а цены на стройматериалы улетели в космос. Разве это справедливо? И за чей счёт весь банкет?

На вопрос про справедливость ответить не могу (может, и несправедливо). Но мы не знаем, что было бы с миром без этих вливаний. Есть мнение, что было бы всё гораздо хуже. А так — есть просто инфляция (ну да, высоковатая) и нет голодного апокалипсиса, хаоса и краха всей финансовой мировой системы.

А вот на второй вопрос ответить нетрудно: гуляем мы за счёт тех, кто держит деньги — на вкладах и под подушкой. Причём, неважно какого цвета деньги, сейчас обесцениваются примерно все валюты мира, разве что швейцарские франки медленнее, а японские иены — нет.

Те, кто держит денежные накопления, — заплатили за пьянку. Те, кто держал бизнесы (акции), товары или недвижимость — наоборот, в плюсе. Я пишу не о мелких бизнесах из пострадавших отраслей, которые разорились, а в целом о типах активов.

Именно так и работает инфляция. Дензнаков стало намного больше. Товаров больше не стало, а стало даже меньше — производства замедлялись, а люди скупили и сожрали всё, что плохо лежало. Недвижимости становится больше, но это медленный процесс. А товары (относительно которых дензнаков стало заметно больше) производит кто? Бизнесы. Бизнесы зарабатывают больше дензнаков на единицу товара. Кто-то же повышает цены на эту плитку для ванной комнаты и Хёндай Солярис в автоцентре, не рептилоиды же по ночам ценники переклеивают! Так что вообще непонятно, на что надеялись те, кто предсказывал падение акций из-за ожидаемой инфляции. К которой у нас с вами было много времени подготовиться.

Моя позиция

Моя позиция прежняя — я остаюсь на 90% и более в акциях. Неопределённости случаются, предугадать их невозможно. Я до сих пор не понимаю, повезло ли мне или это следствие понимания описанных процессов. Но факт остаётся фактом — в последние три года я делал ровно то, что было оптимальным, переставлял паруса, ловил попутный ветер. Продолжаю следовать своему курсу. Пишу об этом в своем блоге в Телеграм.

Вроде не старпер…

не видел оснований для мощнейшего мирового роста 2018-2019 как раз после отмены смягчений. На два хода смотрите и сами говорите про это! в нашей индустрии обмана, так не принято.

С 78ого года по 1990 год рынки падали в рамках года только 1 раз! И это на фоне высокой инфляции.

Вот Китай — это другой пример, там действительно тяжелая ситуация с перекредитованием. Не дай бог экономика замедлится — это приведет к серии тяжелых банкротств.

Так и хочется потратить все )))

Как это вписывается в Вашу концепцию?

Да, повышение ставки ФРС в 2022г. заложено в систему.

В любом случае, спасибо за интересный пост.

Рост ставок — банкротство компаний. Ноль — это ноль, а не полет в космос. Долги имеют 75% компаний, которые они просто несут как бремя. Они только раздували посредством выкупа акций и выплаты дивидендов. Если падает кто то, падает все. Закон рынка (снег падает)).

Спасти фондовый рынок может только инфляция. Т.е. не рост рынка, а обыгрывание инфляции. Ее они хотят сдержать — т.е. денег новых в экономику не направят. Потому что инфляция требует еще больше поднимать ставки, или еще больше печатать деньги и вливать экономику. Других вариантов физически нет. Иначе долговой рынок рухнет вместе со всеми компаниями. И 20 год вам покажется легкой коррекцией. И существующая вершина цен акций будет достигнута лет эдак через 20, не раньше.

Реально — 22 год будет штормить. Стоит ожидать цен уровней ниже 20 года. И виной тому тот стремительный рост сейчас. А не что то иное. Но если усугубят не правильными решениями — заплачут все.

Только одно, но. ФРС не обязательно выкупать облигации у физиков и мелких юриков. Если выкупать у банков(ещё и сразу со чёта, а не только из стакана), то всё пойдет в резервы, которые никак кол-во реальных денег в экономике не изменит и на инфляцию давления не окажет.

Да и пресловутое нарушение цепочек поставок и высокая волатильность спроса на ресурсы (сегодня закрыли завод, завтра открыли), что в принципе взаимосвязано и покругу вызывает, то профицит, то дефицит. Скорее куда сильнее влияет на инфляцию, чем какая-то часть новых денег, поступающих в экономику.

Ит компании лучше бенефециалов инфляции смотрятся, то нелогично.