Про опционы и гречку

Появилось время поговорить о нашей стратегии подробнее, учитывая опыт реальной торговли. Сравним реальность со стресс-тестами и обсудим риски.

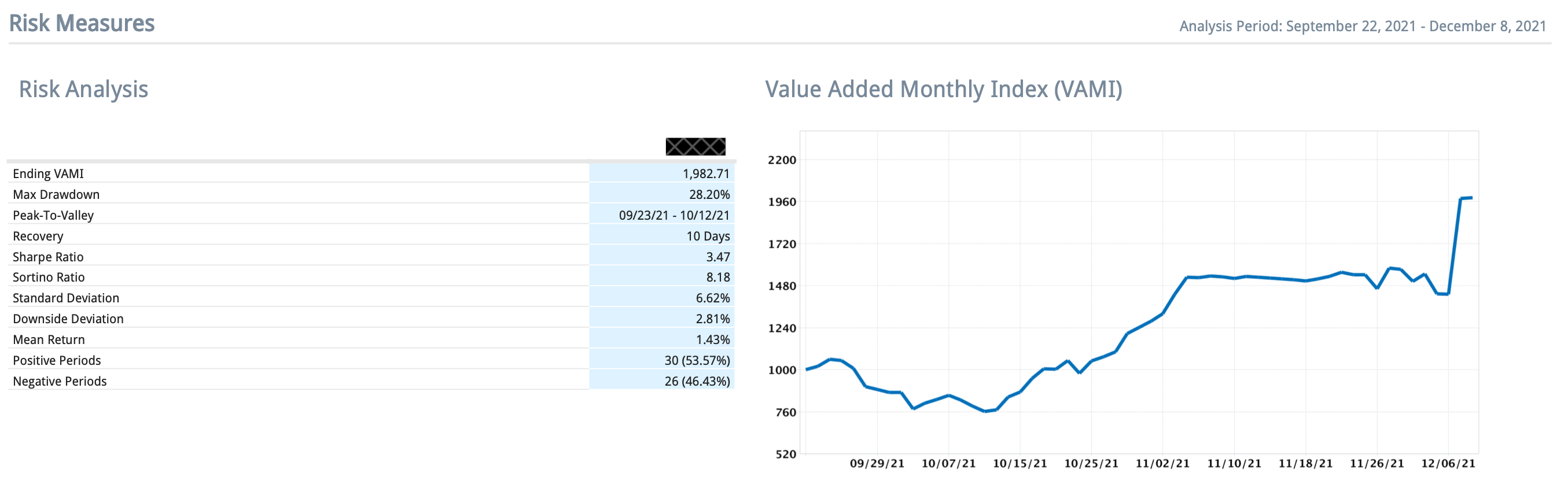

Для начала давайте взглянем на показатели нашего портфеля:

В предыдущих постах я уже рассказывал про коэффициенты, так что не буду их описывать сейчас. График показывает, что происходило с условной 1.000 долларов, вложенной в портфель 22.09.21.

На графике видны две волны нашей торговли. Первая волна 22.09.21 — 04.11.21. Затем три недели мы ждали коррекции — и новая волна с 26.11.21 по 07.12.21.

Вы видите, что мы кардинально переработали идею хеджей. Если в первую волну просадка была 28.2%, то во вторую около 7%.

В пятницу, 03.12.21 я привычно пролистывал свою рутинную ежедневную сотню новостей и наткнулся на эту статью. В ней говорится, что фонд Кэти Вуд потерял за день -7.3%. Наша потеря за день составила -7.42%.

Кэти — одна из самых известных управляющих в мире, я же известен лишь своим читателям, да и то по большей части — ненавистью к большевикам. Портфель Кэти состоит из самых лучших акций и активно управляется. Наш портфель состоит из опционов, а они по мнению «экспертов» — средоточие зла и рисков. Тем не менее наша просадка в тот день была близка.

Наш портфель вырос на 38.19% и мы закрыли позиции, портфель Кэти вырос на 5.43%

Механику этого волшебства я раскрою ниже, а сейчас хочу сравнить наши стресс-тесты с реальной торговлей.

Выкладывал в своем блоге стресс-тесты, сделанные с 2016 по 2020 годы, затем я закрыл доступ к ним, так как там было довольно много чувствительной информации, а ни одной по настоящему полезной для меня экспертной оценки, я не получил. Сейчас меня мнение «экспертов» уже не интересует, но стресс-тесты полезны тем, что показывают, как портфель вел себя на протяжении 5 лет: в самые волатильные 2018 и 2020 годы, в спокойные 2016, 2017 и 2019, что еще важнее. Напомню: доходность была от 118% в 2016 году до 1.014% в 2020.

Если раньше это была лишь теория, то теперь ее можно сравнить с реальностью.

Я сделал стресс-тест за период с 22.09.21 по сегодняшний день, на основе тех формул, что использовал в стресс-тестах за 2016-2020 годы: наша доходность составила 46.15%. Реальная же доходность портфеля — 97.58%. «Реальность обгоняет мечту», как говорил классик.

Идея стресс тестов для меня была проста — проверить как ведет себя портфель в той или иной ситуации, учитывая тот факт, что мы будем инвестировать и делать минимум движений. В жизни же мы все таки более гибки — постоянно анализируем возможный риск и потенциальную прибыль.

Давайте теперь поговорим об инвестиционных рисках

Для начала я хочу сказать, что инвестиции — это вопрос вашей веры. Верите ли вы в то, что акции будут дорожать? Верите ли вы в то, что недвижимость или золото будет дорожать?

Я инвестирую в NASDAQ. Верите ли вы в то, что индекс будет расти и дальше? Не верите? Что же — это разумно: особенно, если почитать мои посты о «Новом дивном мире».

Если индекс рухнет, американская экономика рухнет, и вообще — США развалятся на части, то куда можно инвестировать сегодня? Давайте подумаем. Недвижимость? Вы считаете, что в этом апокалипсическом сценарии недвижимость в США или в Европе не рухнет? А если недвижимость рухнет там, она не рухнет в вашем городе или где вы ее собираетесь покупать?

Что остается? Золото? Согласен. Но золото — очень специфическая инвестиция. Облигации? Если рухнет американская экономика раз и навсегда, а мы сейчас говорим именно об этом сценарии — облигации рухнут вместе с ней. Вы скажете, что в истории еще не было такого случая? Так и индекс растет исторически на 7-10% в год, невзирая на кризисы и демократов.

Вообще, если мои идеи про будущий мир воплотятся в реальность, единственная разумная инвестиция сейчас — это гречка и патроны!

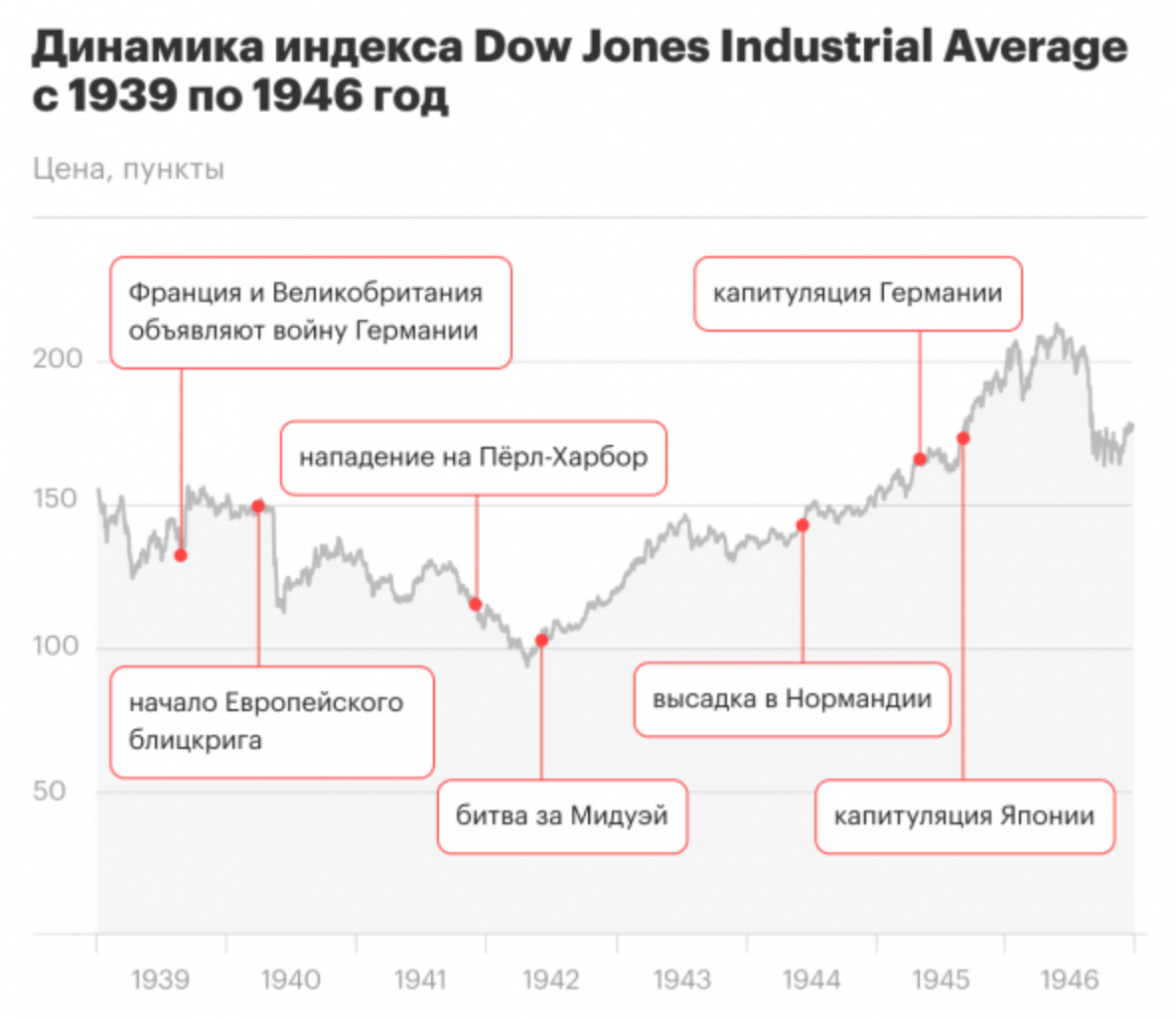

Давайте будем реалистами и не будем рассматривать фантастические варианты, ибо даже во время Второй Мировой войны, американские индексы существовали и даже росли после 1942 года.

Как бы я не относился к Байдену, признаемся в том, что он сильно симпатичнее Гитлера, так что надежда на то, что индекс будет себя вести лучше, чем в 1939 году — весьма высока.

Если же я вас не убедил и вы по-прежнему считаете, что весь мир в труху, а фондовый рынок — это казино, тогда инвестируйте в гречку и патроны, а мы вернемся к нашей стратегии.

Если мы верим, что индекс будет расти несмотря ни на что и если мы верим статистике, то давайте представим себе гипотетическую ситуацию, что вы решили вложиться в индекс сегодня. Цена QQQ — 394$. Исходя из статистики, мы знаем, что через год она будет, как минимум 430$.

Вы купили 1.000 акций QQQ по 394$ на 394.000$.

Представим себе, что рынок рухнул на 50% и в моменте вы теряете 197.000$. Что это значит для вас? Вы же знаете, что рано или поздно он вернется к отметке сначала 397, а потом и 430. То есть вы гарантировано получите свою прибыль, пусть не в этом году, а через несколько лет, как это было во времена Великой депрессии. Зная это — вы спокойны, а седые волосы элегантно удаляете пинцетом, стоя перед зеркалом.

Что произойдет в этой ситуации с нашей стратегией?

Мы зашли в опционный спред со страйком 430. Это значит ровно тоже самое, что и в вашем случае — нашу веру в то, что QQQ через год будет стоить 430$.

Я буду подсчитывать очень грубо, чтобы вам было проще понять идею.

Мы купили 10 спредов (1.000 акций — это 10 опционов). Что значит спред? Он состоит из нескольких опционов. В нашем случае один из них 430-й — полный аналог ваших 1.000 акций, другой — это хедж. Стоимость такого спреда будет около 1.500$. Т.е вы должны потратить не 394.000$, а лишь 15.000$. Повторюсь, что мой подсчет очень груб, для простоты понимания работы стратегии.

Что происходит с нашим портфелем в случае падения? 430 опцион приносит нам ровно такой же убыток, как и акция, а именно: 197.000$. Чудес не бывает! Но вот хедж приносит нам 182.000$ прибыли. Итого: наш максимальный возможный убыток — 15.000$.

Представим себе, что мы решили закрыть 182.000$ прибыли и ждать возвращения индекса к отметке 397. В вашем случае при возвращении к этой отметке вы выходите на прибыль ноль, в нашем же случае — наша прибыль 182.000$. Ровно эту картинку вы видите на графике выше, только там возвращение состоялось не за год, а за день...

Если говорить не гипотетически, то в жизни все гораздо сложнее: и рынок не ходит линейно, и стратегия наша не состоит лишь из 2-х опционов. В жизни вы никогда не будете знать, пора ли вам уже продавать хедж и получать свои 182.000 прибыли или еще подождать, ведь завтра может быть уже 212.000!!!

Для того, чтобы привязать теорию к жизни мне понадобилось 6 месяцев расчетов, три месяца реальной торговли, 10.000 часов полученного до этого опыта, но в общем и целом механика вам должна быть понятна.

Будем ждать следующей волны и совершенствовать стратегию...

P.S. Можно, конечно инвестировать в наличные, как по слухам делает сейчас Уоррен Баффет, но при официальной инфляции в 5%, а при реальной, даже не знаю сколько — вы каждый год теряете 5-10% от своего капитала. Думаю, вы прекрасно это чувствуете. Я помню времена, когда 1 млн. долларов США — был капитал! А что это сейчас? Даже дом себе приличный не купишь. Так что инфляция, злобная ведьма...

Оригинал

:)

Если посмотрите на график QQQ, то увидите, что с 4.11.21 — как раз он, боковик. Как мы его отработали — видно на графике в моем посте. Если «боковик длинною в год» будет таким, то мы будем отрабатывать все волны внутри этого боковика.

Но уверен, что вы спрашиваете о другом. Что будет, если цена QQQ за год не изменится с 394 ни на цент. Практически — это вряд ли возможно, но гипотетически — вы потеряете стоимость хеджа, стоимость же основной позиции не изменится. Естественно я не беру в расчет премию. Да и вообще, повторюсь — в реальности такое невозможно.

Хотя, если быть честным на волатильности 3.12.21 я подпродал её, дабы компенсировать купленную, но ограничил риск.