Последние сделки в году + 2 "сказочные" идеи

Доброго времени суток, последний свой пост я опубликовал в апреле, что не удивительно, написание отнимает время которого и так не особо много, да и рынок в текущем году был крайне скучным. Только под конец года появились небольшие скидки и так получилось, что к этому времени я был в долларовом кэше и облигациях больше чем на 50%. Распродажи активов я еще начал в сентябре постепенно наращивая подушку.

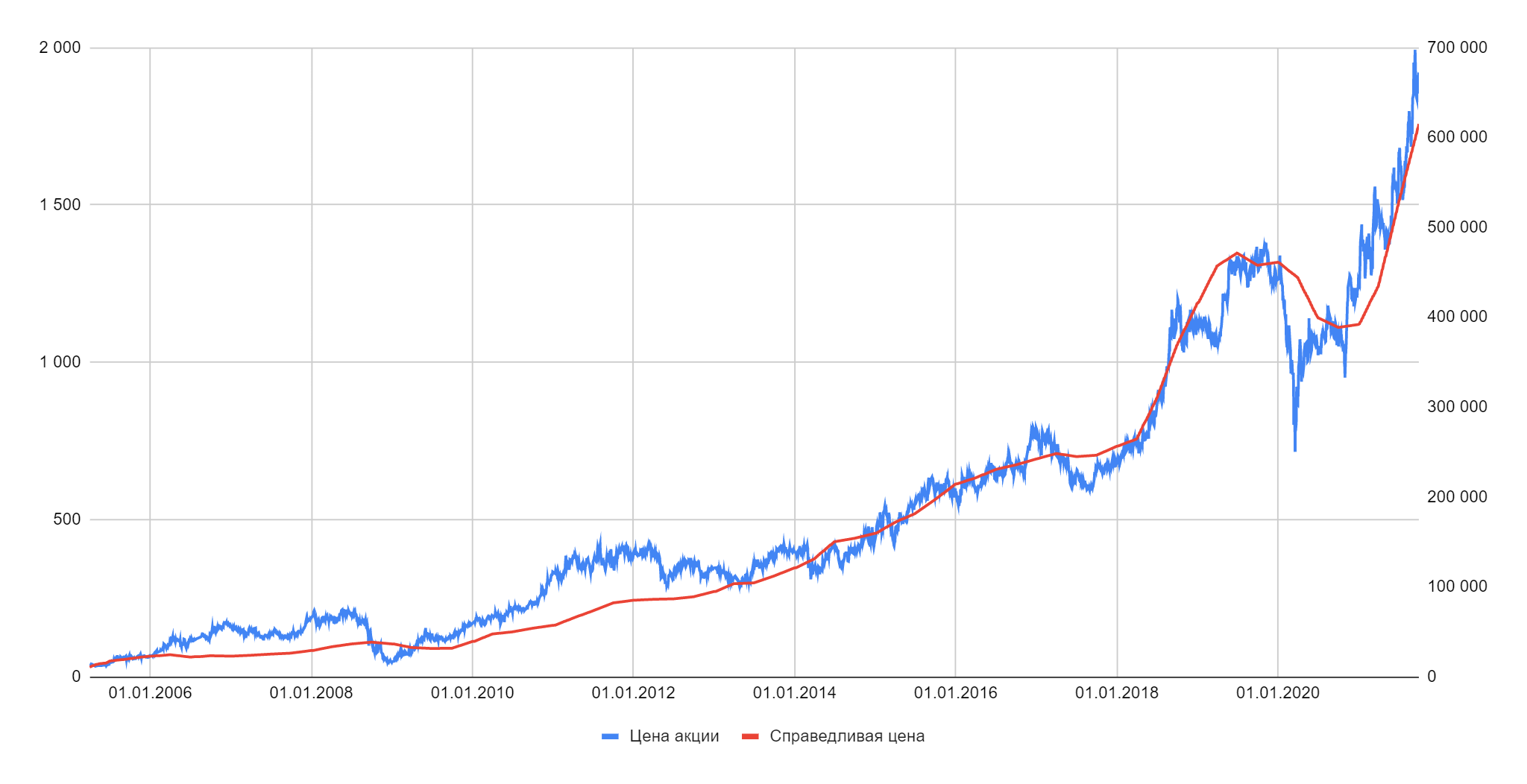

Во время коррекции наращивал долю в Новатэке, главной бумаге моего портфеля, сейчас его доля 38%. Наконец-то Новатэк дали купить ниже его справедливой стоимости, особенно в тот самый «черный вторник» на утренней сессии.

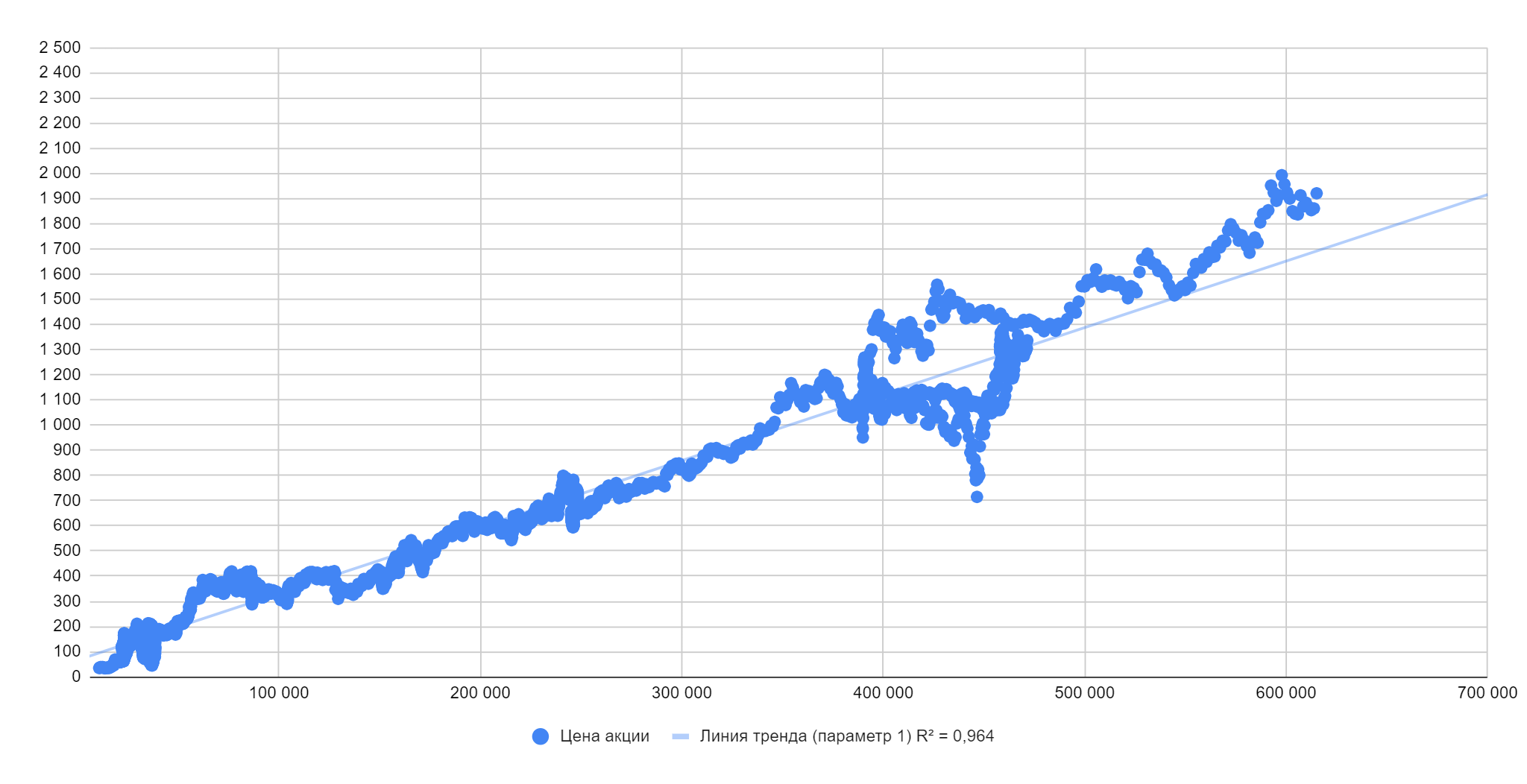

Справедливую цену я рассчитываю по своей модели у которой точность 96%.

Новой покупкой стал Совкомфлот (доля 6%), покупал по 74, возможно дадут подкупить ниже. Идея в компании — разворот ставок на фрахт. Перевозка нефти и нефтепродуктов цикличный сектор, сейчас самый низ цикла. С ростом добычи стран ОПЕК+ ставки пойдут вверх вместе с финансовыми показателями компании. Также в 2023 году состоится запуск «Арктик-СПГ 2» и помимо Новатэка бенефициаром запуска станет Совкомфлот, т.к. он предоставляет газовозы для проекта.

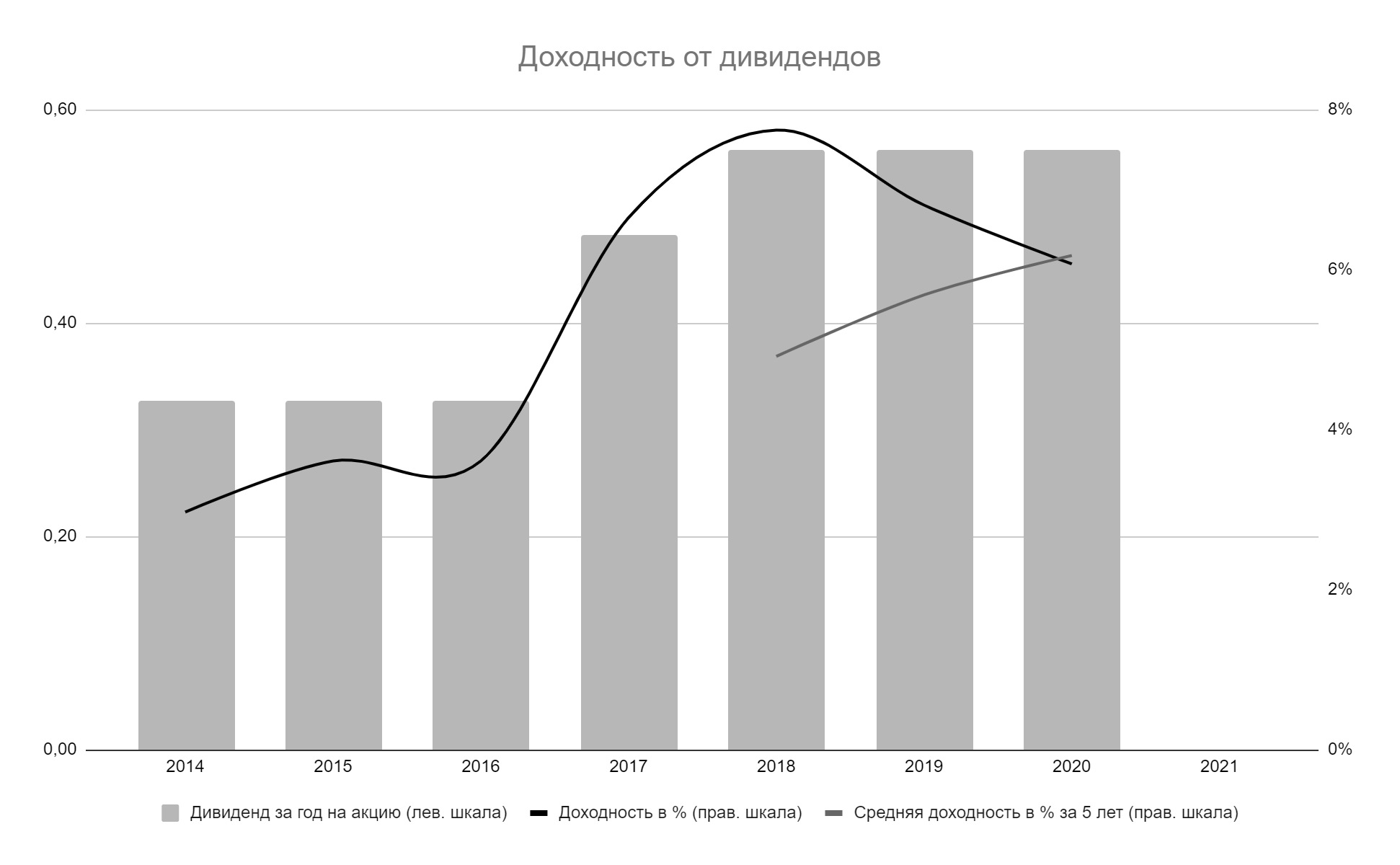

Второй компанией в портфеле с долей 10% идет Лукойл, я его вообще не трогал с времен покупок в марте 2020 г. крепкая дивидендная компания, жду хорошие дивиденды за 2021-2022 г.

Из новых покупок НМПТ (3%) и Глобалтранс (2%), обе идеи совпадают с Совкомфлотом, это восстановление грузооборота и дивидендных выплат.

Доля логистических компаний в портфеле составила 11%. У этого сектора есть лаг в 1 год и если нефтянка уже в этом году ощутила прирост финансовых показателей, то логисты это ощутят только в следующем.

Из старых компаний вновь откупил немного Алросы (3%) и Сберп (2%). Цены на алмазы также полностью восстановятся только в следующем году, ну а сбер купить по цене ~1 капитал, я никогда не против.

И вот на сегодняшний день в акциях 64% портфеля остальные 36% доллары и ОФЗ. Надеюсь войны на Украине не случится, ну а если что, буду доводить долю акций до 100%.

Также хочу обратить внимание на несколько компаний которые по моему крайне интересны, но и рискованны, поэтому я не стал их покупать.

1) ЦМТ — центр международной торговли. Компания владеет бизнес комплексом рядом с Москва-Сити.

В него входят офисы, конгресс центры, гостиницы, рестораны. Все эти объекты компания сдает в аренду и получает денежный поток. Мажоритарием компании является Торгово-промышленная палата РФ и как типичный представитель гос. сектора ЦМТ крайне неэффективна, но и крайне низко оценена. При балансовой стоимости всех активов — 53 млрд. р. капитализация компании 8,6 млрд.р. и это при том, что на балансе имеются денежные средства в размере 7,6 млрд. р. Т.е. вы за 1 млрд. р. покупаете бизнес комплекс рядом с Москва-Сити. Напомню, что только строительство одной «Башни Федерации» обошлось примерно в 1,2 млрд $, т.е. примерно в 80 раз дороже.

Дивидендная доходность составляет скромные, по меркам РФ 6.2%.

Ну а теперь сама идея покупки, и нет, это не недооценённость. В 2019 компания решила расширятся и построить на своей территории небоскреб и пристрой к нему. Высота небоскреба составит 200 м., площадь 60 тыс. м2, пристрой 57 м. площадь 13 тыс. м2.

Срок реализации проекта — 2030 г. Стоимость примерно 80 млрд. р. На первый год стройки денег у ЦМТ хватит, ну а дальше кредиты и денежный поток от основной деятельности.

Судя по сентябрьскому заседанию совета директоров сроки несколько «срываются».

Успешная реализация проекта способна кратно увеличить дивидендный поток и капитализацию ЦМТ, в случае неудачи ничего не случится, компания и так стоит копейки. Но стоит учитывать крайне неэффективный менеджмент который умудрился «сжечь» кучу денег в банке Пересвет в 2016 году.

2) ЯТЭК — якутская топливно-энергетическая компания. До 2019 г. компания была никому не интересна, но в тот судьбоносный год их купил А-проперти. Да да, эта та самая компания которая владела в прошлом Yota, а теперь помимо ЯТЭКа владеет Эльгой и Сибантрацитом.

У А-проперти по отношению к ЯТЭКу поистине космические планы, они хотят сделать из региональной компании которая занимается добычей газа для Яутии, мирового СПГ игрока по типу Новатэка. Планы заключаются в строительстве газопровода длиной 1300 км. и мощностью 20 млрд. куб. м. (длина «Турецкого потока» 930 км. и мощность 31,5 млрд. куб. м. цена ~ 360 млрд. р.), строительстве завода по сжижению газа мощностью 13 млн.т. в год (Ямал-СПГ мощность 16,5 млн. т. в год, цена ~ 1.6 трлн. р.), 4 плавучих энергаблока (стоимость Академика Ломаносова 170 млрд. р.). ну т.е. грубо прикинем что стоимость проекта в пределах 2 трлн.р. А-проперти закладывает на весь проект 750 млрд. р. т.е. примерно в 3 раза меньше чем у нас получилось, ну что-ж, им виднее.

Сейчас на балансе ЯТЭКа активов на сумму 29 млрд. р., за 2020 г. компания получила EBITDA – 3,5 млрд. р. Тут становится понятно что ЯТЭК один ни как не потянет данный проект, но и А-проперти весь в долгах, по состоянию на конец 2020 г. долг составлял 152 млрд. р., в 2021 году был приобретен «Сибантрацит» за ~75 млрд. р. итого ~ 230 млрд. р. долга. Плюс к этому у А-проперти кучу дорогостоящих проектов по расширению пропускной способности Эльги, которые также крайне затратные.

В начале 2022 года ЯТЭК собирается провести допку, сделать SPO и на эти деньги начать реализацию проекта. В случае реализации акции могут запросто взлететь в цене в несколько десятков раз. В случае неудачи цена будет максимум 10 рублей, при 112 рублей текущих.

P/S группу в ВК я продал, остался только телеграмм — t.me/finzdir

Вадим Рахаев21 декабря 2021, 12:55Добрый день! А что на абсциссе лежит у графика линейной аппроксимации ценника Новатэка?0

Вадим Рахаев21 декабря 2021, 12:55Добрый день! А что на абсциссе лежит у графика линейной аппроксимации ценника Новатэка?0 Вадим Рахаев21 декабря 2021, 15:06ФИНДИР, абсцисса — это ось Х. Что за сотни тысяч на ней?0

Вадим Рахаев21 декабря 2021, 15:06ФИНДИР, абсцисса — это ось Х. Что за сотни тысяч на ней?0

Вадим Рахаев21 декабря 2021, 15:46ФИНДИР, так что это за значение? 100 000 — это 100 000 чего? Рублей, килограмм, кубометров, километров от клиента, градусов?0

Вадим Рахаев21 декабря 2021, 15:46ФИНДИР, так что это за значение? 100 000 — это 100 000 чего? Рублей, килограмм, кубометров, километров от клиента, градусов?0

Вадим Рахаев21 декабря 2021, 15:51Попробую проще: у Вас на графике расчёт линейной аппроксимации с отклонением 3.6% цены акции (лежит на оси Y) от параметра в сотнях тысяч на оси X (абсцисса). Что это за линейно-растущий параметр в сотнях тысяч?0

Вадим Рахаев21 декабря 2021, 15:51Попробую проще: у Вас на графике расчёт линейной аппроксимации с отклонением 3.6% цены акции (лежит на оси Y) от параметра в сотнях тысяч на оси X (абсцисса). Что это за линейно-растущий параметр в сотнях тысяч?0 Вадим Рахаев22 декабря 2021, 12:39ФИНДИР, ясно. Другими словами, Вы рассчитали усреднённую скорость роста акций в прошлом.0

Вадим Рахаев22 декабря 2021, 12:39ФИНДИР, ясно. Другими словами, Вы рассчитали усреднённую скорость роста акций в прошлом.0

Алексей Беляев22 декабря 2021, 14:05Финдир, день добрый!!! А где смотрите ставку фрахта судов?!0

Алексей Беляев22 декабря 2021, 14:05Финдир, день добрый!!! А где смотрите ставку фрахта судов?!0 Алексей Беляев22 декабря 2021, 22:06ФИНДИР, спасибо!!! 😊0

Алексей Беляев22 декабря 2021, 22:06ФИНДИР, спасибо!!! 😊0