Apple (шаг 3)

Начало разбора Apple (шаги 1 и 2) тут.

Шаг 3. Чем занимается.

Предназначение этого шага — понять суть бизнеса конторы, на чем она рубит бабло. Кроме того, по результатам этого шага становится понятным, за счет чего происходит рост выручки, ОП и ЧП, имеет ли место рост мощностей, производственных показателей либо все происходит вследствие изменения цены на отпускаемую продукцию. Отслеживается структура выручки по годам в географическом и продуктовом разрезах.

Приступим.

Бизнес-модель компании кратко: компания разрабатывает, производит и продает смартфоны, персональные компьютеры, планшеты, носимые устройства и аксессуары (продукты), а также продает различные сопутствующие услуги.

Компания предлагает следующие продукты и услуги.

Продукты.

1. Iphone.

iPhone — это линейка смартфонов компании на базе операционной системы iOS.

В октябре и ноябре 2020 г. выпущены iPhone 12, iPhone 12 mini, iPhone 12 Pro и iPhone 12 Pro Max, все с технологией 5G.

В сентябре 2021 г. выпущены iPhone 13, iPhone 13 mini, iPhone 13 Pro и iPhone 13 Pro Max.

2. Mac.

Mac — это линейка персональных компьютеров компании на базе операционной системы macOS.

В ноябре 2020 г. компания выпустила новые версии MacBook Air, 13-дюймового MacBook Pro и Mac mini, а в мае 2021 г. компания выпустила обновленный iMac, все на базе чипа Apple M1.

В октябре 2021 г. компания выпустила обновленный MacBook Pro, доступны в 14- и 16-дюймовых моделях и оснащены чипом Apple M1 Pro или M1 Max.

3. iPad.

iPad — это линейка универсальных планшетов компании на базе операционной системы iPadOS.

В октябре 2020 г. компания выпустила новый iPad Air, а в апреле 2021 г. компания выпустила новый iPad Pro на базе чипа Apple M1.

В сентябре 2021 г. компания выпустила обновленный iPad и новый iPad mini®.

4. Wearables, Home and Accessories.

Сюда включены AirPods (беспроводные наушники), Apple TV (ТВ-приставка), Apple Watch (умные часы), продукты Beats (наушники и динамики), HomePod (умная колонка), iPod touch (плеер) и различные аксессуары.

В декабре 2020 г. компания выпустила AirPods Max, новые накладные беспроводные наушники, а в октябре 2021 г. компания выпустила AirPods третьего поколения.

В сентябре 2021 г. компания анонсировала Apple Watch Series 7, которые будут доступны с октября 2021 г.

Активно обсуждаются действия компании по разработке устройств в области VR\AR, в частности некие умные очки и VR-шлем. Устройства ожидаются в ближайшие годы, могут стать новой прорывной точкой роста с учетом текущих реалий (см. ниже).

Услуги.

1. Advertising.

Рекламные услуги компании включают различные сторонние лицензионные соглашения и собственную рекламу Компании.

2. AppleCare.

Компания предлагает портфель платных услуг и продуктов поддержки под брендом AppleCare.

Эти предложения обеспечивают приоритетный доступ к технической поддержке Apple, доступ к глобальной авторизованной сервисной сети Apple для ремонта и замены услуг, а также во многих случаях дополнительное покрытие на случай случайного повреждения и / или кражи или потери, в зависимости от страны и типа устройства.

3. Cloud Services.

Облачные сервисы компании хранят и поддерживают контент клиентов в актуальном состоянии и доступны на нескольких устройствах Apple и персональных компьютерах с ОС Windows.

4. Digital Content.

Компания управляет различными платформами, включая App Store, которые позволяют клиентам находить и загружать приложения и цифровой контент, например книги, музыку, видео, игры и подкасты.

Компания также предлагает собственный цифровой контент через сервисы на основе подписки, включая:

— Apple Arcade, сервис по подписке на игры;

— Apple Music, которая предлагает пользователям тщательно подобранные возможности прослушивания радиостанций по запросу;

— Apple News +, служба новостей и журналов по подписке;

— Apple TV+, предлагающая эксклюзивный оригинальный видео и тв контент (потоковый сервис).

В 2021 году компания выпустила персонализированный фитнес-сервис Apple Fitness+. Это бесплатный потоковый сервис видео-тренировок.

5. Payment Services.

Компания предлагает платежные услуги, в том числе Apple Card, совместную кредитную карту, и Apple Pay, услугу безналичной оплаты.

В конце 2021 г. анонсирована новая программа — программа самостоятельного ремонта различных устройств, начиная с Iphone 12 и 13. Пользователи получат доступ к запасным частям, инструментам и руководствам Apple, которыми уже пользуются более 5000 авторизованных поставщиков услуг Apple и 2800 независимых поставщиков услуг ремонта. На первом этапе работы программы пользователям будут доступны модули, наиболее часто требующие ремонта, такие как дисплей, аккумулятор и камера iPhone. В течение года появится возможность ремонта и других компонентов.

Рынки и продажи.

Клиенты компании — это потребительский (B2C), малый и средний бизнес (B2B), образовательный, корпоративный (B2B) и государственный (B2G) рынки.

Каналы продаж: прямые и косвенные.

Прямые — розничные офф-лайн и он-лайн магазины + сотрудники прямых продаж корпоративному и государственному секторам.

Косвенные — операторы сотовой связи, оптовые и розничные посредники и т.д.

Структура продаж в 2021 г. по каналам: 36 % — прямые, 64 % — косвенные.

Производство.

Практически все оборудование (продукты) компании производится через аутсорсинг партнерами, которые расположены в основном в Азии. Некоторые компьютеры Mac производятся в США и Ирландии.

Контора регулярно публикует лист поставщиков, в котором числятся более 200 фирм.

Наглядная разбивка поставщиков и подрядчиков на примере Iphone X.

Наблюдаются усилия конторы по преодолению зависимости от сторонних поставщиков по компонентам производимых устройств: чипы, дисплеи и т.д. Контора замещает сторонние компоненты своими.

По состоянию на 25 сентября 2021 г. в компании работало примерно 154 000 сотрудников на полной ставке.

Операционные показатели.

* WHA — это Wearables, Home and Accessories.

Выводы по операционке:

1. Доля основных продуктов Iphone, Mac и Ipad в структуре выручки постепенно сокращается. С 2018 г. контора перестала публиковать данные о физических продажах устройств, что может свидетельствовать о постепенном снижении темпов их продаж, некоторой стагнации и насыщении рынка. Налицо снижение продаж Ipad. Доля Iphone в выручке 52,5 %, т.е. половина выручки за счет одного продукта, продажи которого стагнируют/замедляются.

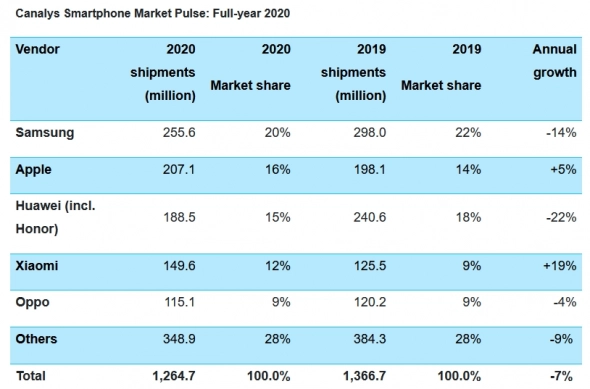

Вот данные о продажах Iphone в 2019 г. и 2020 г. от стороннего аналитического агентства.

198 млн. в 2019 г. и 207 млн. в 2020 г. — снижение по сравнению с предыдущими годами.

2. Доля второстепенных устройств (WHA) растет. Таким образом, выручка становится более сбалансированной в плане продуктовой линейки.

3. Доля услуг в составе выручки растет, что является плюсом, т.к. услуги более маржинальны, чем устройства, а их рынок менее насыщен и растет быстрее, чем рынок устройств.

4. В плане географии выручка довольно-таки сбалансирована, 42 % приходится на домашний регион.

5. Расходы на НИОКР растут почти параллельно с выручкой, составляют около 6 % от выручки. Компания предпринимает усилия по разработке новых устройств, а также замещающих компонентов, находясь в крайне высококонкурентной и быстро меняющейся среде.

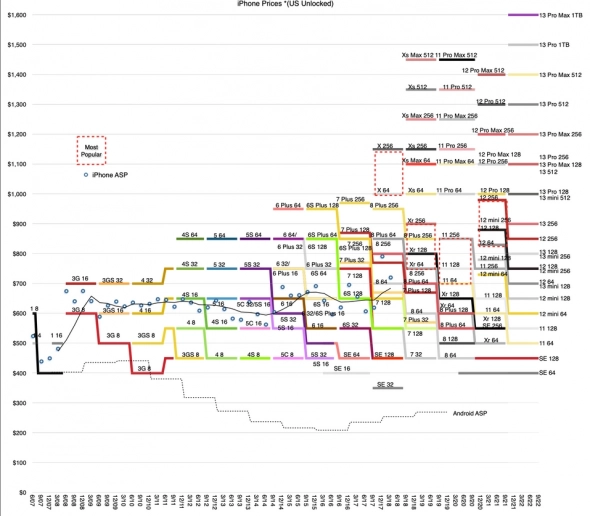

6. Общий вывод — выручка растет за счет роста продаж второстепенных устройств и услуг, а также за счет роста цен на продукцию и услуги. См. на примере Iphone.

В 10-К за 2021 г. компания любезно отчиталась о росте продаж в 2021 г. по сравнению с 2020 г. по всем фронтам, что довольно логично с учетом пандемийного 2020 г.

Напрягает отсутствие официальных данных о физических продажах каждого конкретного продукта, приходится искать данные на стороне.

Итоги Шага 3.

В целом по результатам шага бизнес конторы понятен — гаджеты и услуги, связанные с гаджетами, IT и цифрой.

Производство на аутсорсе по всему миру с акцентом на Азию, продажи прямые икосвенные (b2c, b2b и b2g).

Бизнес компании относительно диверсифицирован по продуктам, основной продукт — Iphone с долей в выручке 52,5 %. За рассматриваемый период времени растет доля новых продуктов и услуг в составе выручки, т.е. предпринимаются усилия по уходу от зависимости от одного продукта, а также по поиску новых точек роста выручки.

Наблюдаемый рост выручки связан с ростом продаж новых устройств и особенно услуг, а вот физические продажи традиционной тройки устройств, как видно, снижаются/стагнируют. Их влияние на рост выручки связано с повышением отпускной цены.

6 % выручки контора тратит на НИОКР, стремясь сохранить место под солнцем в своей высококонкурентной области.

Более-менее разобравшись с тем, чем занимается компания, можно переходить к следующим шагам — разобраться в ее стратегии развития, перспективах роста или хотя бы сохранения текущих темпов роста финансовых показателей, оценить сильные и слабые стороны, оценить конкурентов и т.д. (шаги 4 и 5). Об этом в следующий раз.

самара19 января 2022, 19:12Себе что ли пишешь? Кому тут это надо, кроме тебя?0

самара19 января 2022, 19:12Себе что ли пишешь? Кому тут это надо, кроме тебя?0