26 января 2022, 18:32

Золото на случай стагфляции

Становится более очевидным, что этот год не будет годом акций для глобальных рынков, не говоря уже о России. Начало цикла повышения процентных ставок и максимальная за 40 лет инфляция в США, скорее всего будут способствовать наступлению стагфляции, чем продолжению экономического роста, который также осложняется непрекращающейся пандемией.

ФРС стоит перед выбором сдерживания инфляции либо поддержки экономического роста, для каждого цели из которых требуется движение процентной ставки в разных направлениях. С одной стороны, ФРС должен повышать ставку чтобы снизить инфляцию, с другой – не повышать ее слишком быстро и высоко, чтобы не навредить экономике.

Также у ФРС на случай очередной рецессии, если она произойдет в ближайшее время, не остается инструментов для восстановления экономики – баланс банка раздут, возобновлять программы количественного смягчения и снижать ставку нельзя, т.к. инфляция уже на очень высоком уровне.

В итоге, можем увидеть ситуацию 70-х гг., когда слабый экономический рост в крупнейших странах сопровождался высокой инфляцией и безработицей.

Инфляция в США, 1965-1985гг.

ВВП США, 1965-1985гг.

Текущая ситуация с инфляцией отличается от инфляции 70-х гг. тем, что тогда базовая инфляция начала увеличиваться постепенно с 1.2% в 1965 г. до пика 12.4% в 1980 г. В настоящее время наблюдается резкий рост в 2021 г. до 5.5% с уровней около 2%, которые держались с конца 90-х гг.

Инфляция в США, 2012-2021 гг.

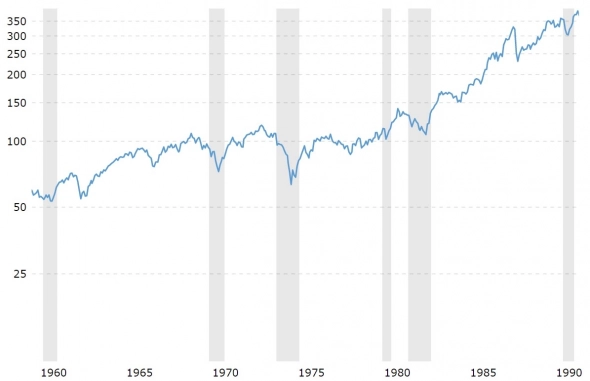

Индекс S&P 500 с максимумов, достигнутых в ноябре 1968 года, во время периода стагфляции 70-х гг. с учетом инфляции снизился на 63% за 14 лет (-7% CAGR), восстановление рынка до уровней 1968 года заняло 24 года:

Индекс S&P 500 с учетом инфляции, 1960-1990 гг.

Источник: macrotrends.net

На графике номинального (без учета инфляции) индекса S&P 500 особого падения не заметно и создается впечатление, что рынок вырастет всегда. Однако, максимальное номинальное падение индекса S&P 500 составило 46% с декабря 1972 по сентябрь 1974.

Индекс S&P 500 без учета инфляции, 1960-1990гг.

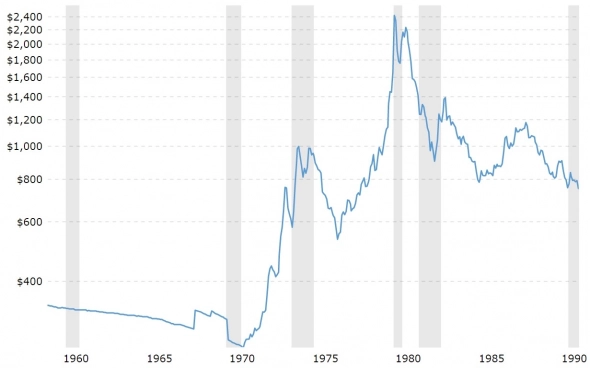

Золото и нефть за период потерянного десятилетия для акций показали взрывной рост — золото за период с декабря 1970 по февраль 1980 года с учетом инфляции выросло в 9 раз, нефть снижалась до 1973 года, а потом выросла в 5 раз. Росту цен на золото в 70-е гг. также способствовал отказ США от конвертации доллара в золото в 1971 году и последующее падение Бреттон-Вудской системы, война во Вьетнаме, росту нефти — нефтяной кризис 1973 года.

Цены на золото с учетом инфляции, 1965-1990 гг.

Источник: macrotrends.net

Факты и ожидания

Глава казначейства США Джанет Йеллен надеется, что инфляция с текущих 7% в декабре снизится до 2% в ближайшие месяцы, а участники рынка облигаций согласно breakeven inflation rate (разность между доходностью номинальных облигаций и облигаций с защитой от инфляции) в течение 5 лет ожидают инфляцию на уровне 2.78%.

5-ти летняя breakeven inflation rate и инфляция (CPI)

Видимо, участники рынка ожидают, что инфляция не превысит 2.78% в ближайшие годы, либо по факту публикации статданных по инфляции будут пересматривать свою точку зрения.

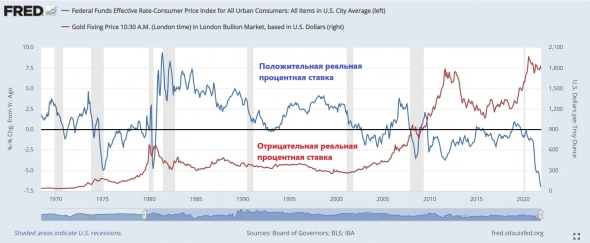

Исторически золото росло в периоды отрицательный реальных процентных ставок, что наблюдалось в 70-е гг. и в начале 2000-х, когда в октябре 2002 года реальные ставки ушли в минус.

Реальные процентные ставки в США (синий график) и цены на золото (красный), 1970-2021 гг.

*Реальные процентные ставки = Fed Funds Effective Rate — CPI.

Текущая реальная ставка при текущем значении эффективной ставки ФРС (Fed Funds Effective Rate) 0.07% и инфляции (CPI) 7% составляет почти те же 7% только с минусом, что значительно хуже ситуации на пике падения реальных ставок в 1975 году, когда она составляла минус 5%.

Треугольник

Участники рынка еще не реагируют на данную ситуацию согласно вышеуказанного графика breakeven inflation rate либо ожидают снижение инфляции в ближайшее время.

По золоту, тем временем, сформировался треугольник, позиции в котором накапливаются уже больше года. Данная фигура, в большинстве случаев, является фигурой продолжения тренда. В случае пробоя верхней границы треугольника на уровне $1860 по фьючерсу и пробое локального максимума на уровне $1870 могут сработать стоп-ордера, после чего можем увидеть рост, на величину высоты треугольника либо на величину предыдущего тренда.

Фьючерс на золото, 2017-2022 гг. (Weekly)

TIPS, сырье, недвижимость

Другими категориями активов во времена стагфляции могут стать: облигации с защитой от инфляции (TIPS), сырьевые товары и недвижимость. ETF сырьевых товаров (iShares GSCI Commodity-Indexed Trust Fund, GSG) с начала года вырос и показывает негативную корреляцию с индексом S&P 500.

ETF на сырьевые товары и индекс S&P 500

Считается, что акции являются защитой от инфляции. Данное утверждение, скорее, относится к умеренной инфляции, соразмерной темпам экономического роста. В случае отсутствия экономического роста и высокого уровня инфляции, как показывает история, акции не сохраняют капитал от инфляции.

Полагаю, что даже акции сырьевых компаний не покажут сопоставимой с защитными активами доходности в случае роста либо сохранения высокой инфляции. Растущие издержки производства и капитальные затраты сократят прибыли компаний, не говоря уже об акциях растущих компаний и технологического сектора, переоценка которых вследствие роста процентных ставок и еще более глубокого ухода в минус реальных процентных ставок может привести к сильному падению капитализации.

Никто не знает, что будет с инфляцией в отличии от прибылей компании, которые с более менее определенной степенью уверенности можно предсказать. Для этого и нужна диверсификация. Такие категории активов как золото, облигации с защитой от инфляции (TIPS), сырьевые товары, недвижимость должны быть в портфеле долгосрочного инвестора на случай возможного наступления стагфляции. Можно частично перейти из акций в указанные активы и на ожидании сохранения данной тенденции увеличивать долю защитных активов в портфеле.

2 Комментария

Иван Иванов26 января 2022, 18:46Кто знает как рассчитывается налог при покупке/продаже золота и валюты на валютной секции?0

Иван Иванов26 января 2022, 18:46Кто знает как рассчитывается налог при покупке/продаже золота и валюты на валютной секции?0 LSV26 января 2022, 18:49Золото и с начала 2вух тысячных выросло с 250 до 2060 долл, также в 8,5 раз, как и в 80 тых, так что может и откатить, на 1300, запросто.0

LSV26 января 2022, 18:49Золото и с начала 2вух тысячных выросло с 250 до 2060 долл, также в 8,5 раз, как и в 80 тых, так что может и откатить, на 1300, запросто.0