Крупнейший медведь с Уолл-Стрит становится быком после «рекордного пессимизма».

Графики из последнего опроса Bofa c комментариями от Michael Hartnett (главный стратег Bofa). Настроения в экономике остаются крайне пессимистичными, инвесторы постепенно наращивают позиции в активах «качества». Однако, несмотря на весь негатив участники рынка ждут как минимум ослабление политики ужесточения и даже начала нового цикла смягчения в скором времени. Многие инвесторы находятся на «низком старте» боясь упустить начало роста, так называемый «missing out fear».Недавняя коррекция вверх уже воспринимается как развитие нового движения. Но в том и суть крайнего пессимизма и дна медвежьего рынка, что у инвесторов даже мысли нет куда-то входить и что-то покупать, сейчас ситуация далеко не такая, поэтому все выкупающие дно ( в том числе и крупные фонды, управляющие и т.д.) получат ещё несколько в подарок.

Опрос управляющих фондами (FMS), который проводился с 8 по 15 июля и в котором приняли участие 293 участника.

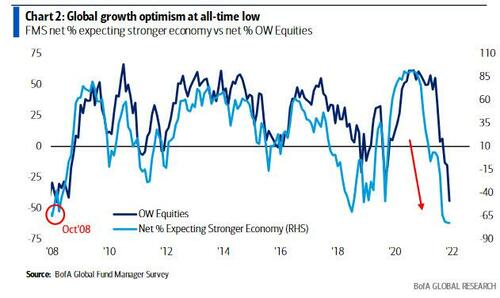

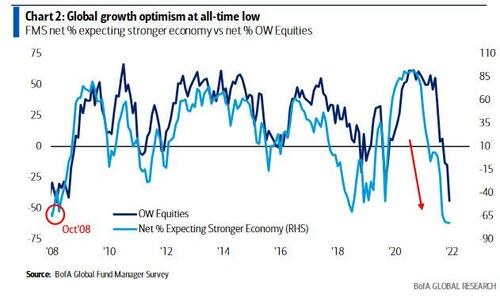

«Полная капитуляция»: июльский отчет FMS показывает ужасный уровень пессимизма инвесторов, проявляющийся в небывало низких ожиданиях глобального роста…

… и прибыли…

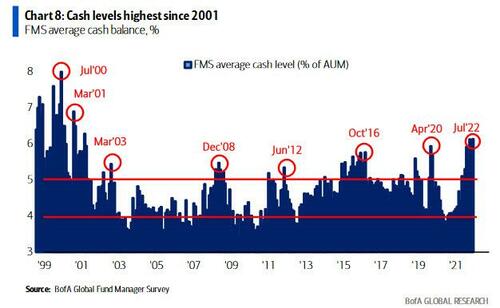

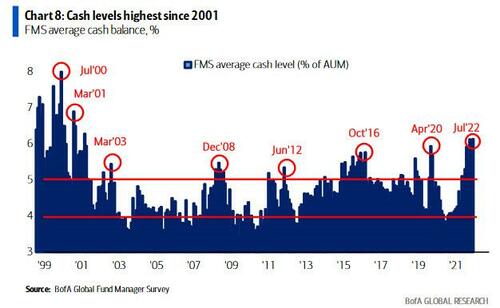

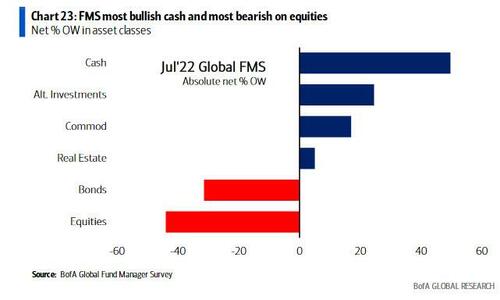

… в то время как уровни наличности самые высокие с “9/11”…

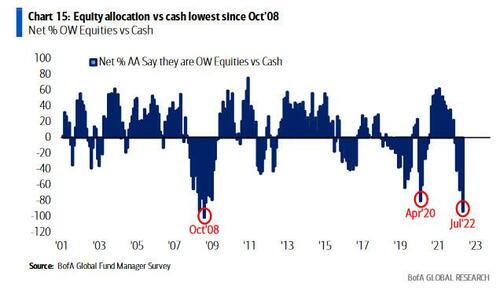

… и аллокация в акциях самая низкая со времен Lehman…

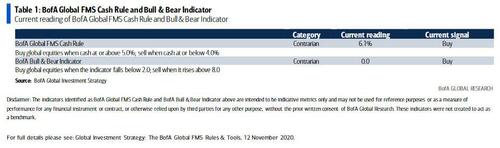

… и индикатор BofA Bull & Bear, который остается “максимально медвежьим” на самом низком уровне за всю историю, т.е. 0.0

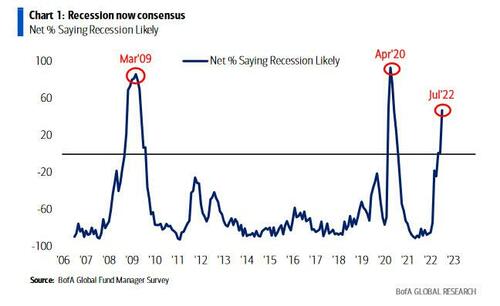

Что касается макроэкономических условий, ожидания глобального роста упали до чистых 79%, нового рекордно низкого уровня, поскольку ожидания рецессии взлетели до максимума с мая 2020.

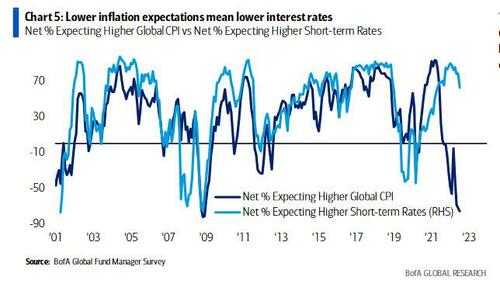

Парадоксально, но все (76%) ожидают, что инфляция рухнет в следующем году .

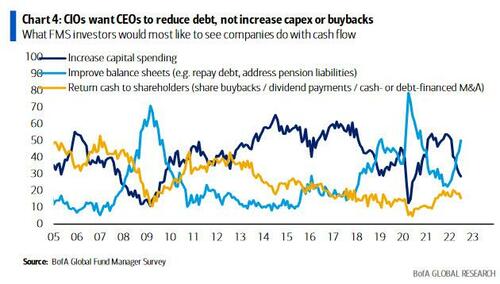

… хотя на данный момент настроение все еще “стагфляционное” — вероятно, до тех пор, пока ФРС не развернется и инвесторы хотят, чтобы корпорации нарастили балансы (50%), а не увеличили капитальные затраты (29%) или выкуп акций (15%).).

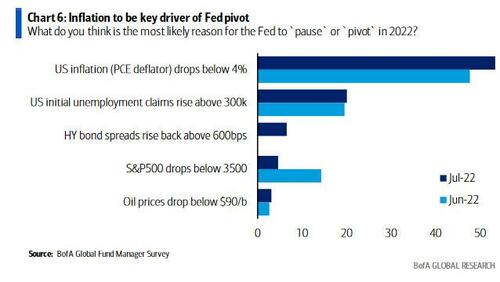

И пока мы ждем рецессии, которую, как ожидают инвесторы, спровоцирует ФРС, поскольку она повысит еще на ставка на 150 б.п., инвесторы говорят, что инфляция PCE <4% станет наиболее вероятным катализатором разворота ФРС…

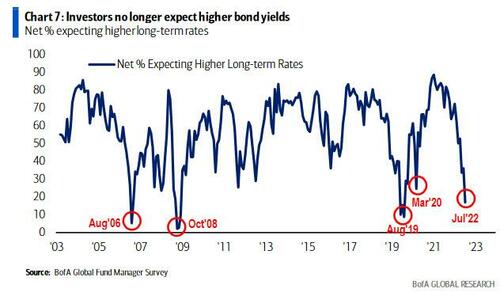

… то, что сейчас является лишь вопросом времени, поскольку ожидания роста доходности облигаций находятся на 3-летних минимумах, поскольку инвесторы ожидают “бычьего выравнивания” кривой доходности, которая затем становится круче по мере того, как падает передний конец.

В других уровень наличности FMS вырос до 6,1% с 5,6%

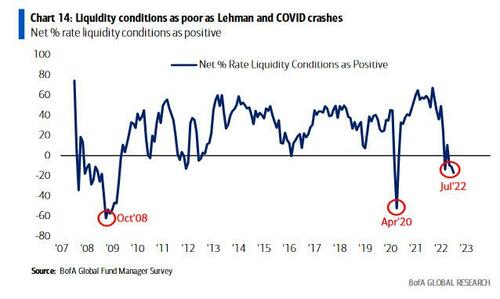

аппетит к риску ниже уровней Lehman

что имеет смысл, поскольку большинство считает условия ликвидности такими же плохими, как крах Lehman и Covid.

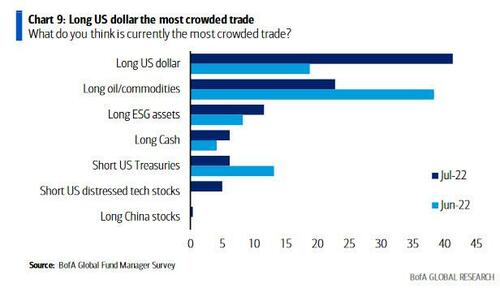

Кроме того, через месяц после того, как консенсус заявил, что сырьевые товары были самым «многолюдными», только чтобы увидеть, что сырьевые товары потерпели самый быстрый и самый большой крах со времен Lehman, теперь очередь доллара к краху. Почему? Потому что, согласно Уолл-стрит, самый переполненный актив согласно консенсусу продает

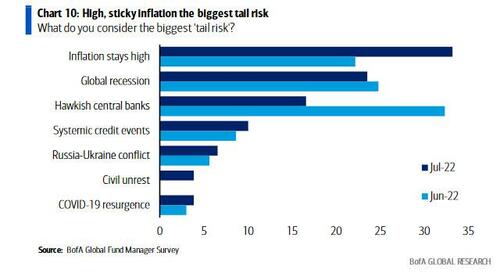

… за ним следует длинная позиция № 2 по нефти / сырьевым товарам, в то время как наибольший риск с небольшим отрывом заключается в том, что инфляция остается высокой, что, как ни странно, рассматривается как еще больший риск, чем рецессия.

Между тем, распределение акций, наконец, стало самым низким с октября ’08 (наконец-то догнав макропессимизм).

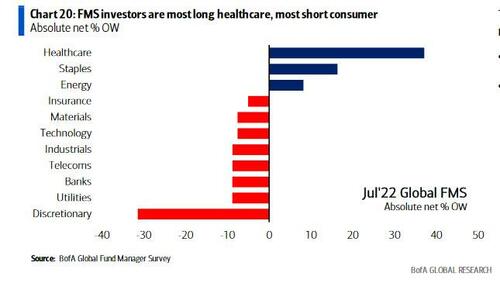

Завершая обзор портфелей инвесторов на этой докризисной фазе, Хартнетт (главный стратег Bofa). пишет, что у инвесторы стоят в лонг по кэшу и средствам защиты (товары первой необходимости, коммунальные услуги, здравоохранение)…

… и в шорт по акциям (ЕС, банков, технологий и потребителей)…

… при одновременном сокращении ресурсов.

«Фундаментальные показатели за 2 квартал ’22 плохие, но настроения говорят о ралли акций , и добавляет, что «противоположная сделка в 3 квартале сопряжена с риском

twitter: https://twitter.com/elliotwave_org

telegram : https://t.me/elliotwaveorg