Рейтинг АО "Группа компаний "Пионер" - rlB+

У АО «Группа компаний „Пионер“ достаточно большой внешний долг — 13 млрд и, тем не менее, в начале этого года, компания была замечена на бирже с желанием взять ещё пару десятков лярдов денег. Вообще, многие российские конторы поняли, что деньги у народа есть и взять эти деньги можно на бирже, практически без труда. Поэтому на бирже каждой твари по паре. Но вопрос не в том, кто берёт, а в том, как отдавать. Многие компании, ввиду лёгкости получения займа, возврат долга отодвигают на второй план. Оно и понятно, зачем думать, как заработать и вернуть, когда недумая можно взять новый долгосрочный заём, и погасить старый. Так зачем компания хочет взять денег? Выясняем.

Общие сведения

ИНН: 7703635416

Полное наименование юридического лица: Акционерное общество „Группа компаний “Пионер»

ОКВЭД: 70.10.1 — Деятельность по управлению финансово-промышленными группами

Сектор рынка по ОКВЭД: Деятельность головных офисов; консультирование по вопросам управления

Карточка предприятия на Яндексе и отзывы о компании

Все выводы о финансовом состоянии предприятия действительны на момент составления бухгалтерского баланса (РСБУ).

❗ Политика предоставления информации

Финансовое состояние АО «ГК „Пионер“

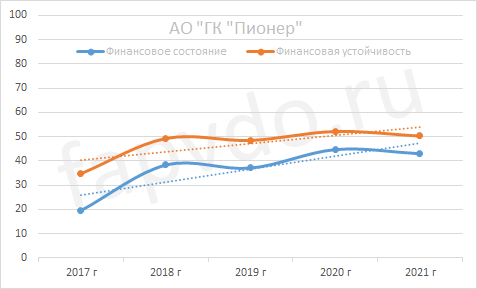

Финансовое состояние и финансовая устойчивость предприятия — два важных коррелирующих параметра. Линии должны находиться как можно ближе друг к другу и „смотреть“ в одном направлении. Чем выше разница, тем выше риск.

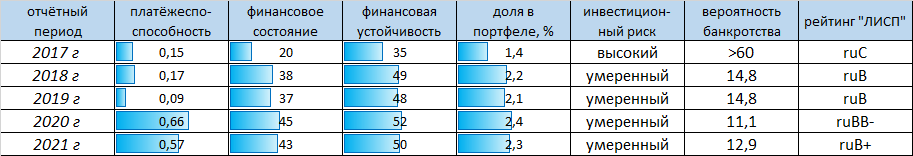

Динамика финансового состояния и финансовой устойчивости

Снижение уровня финансового состояние к концу отчётного периода составило — 4%, снижение уровня финансовой устойчивости — 4%. Сбалансированность финансовых показателей осталась на прежнем уровне.

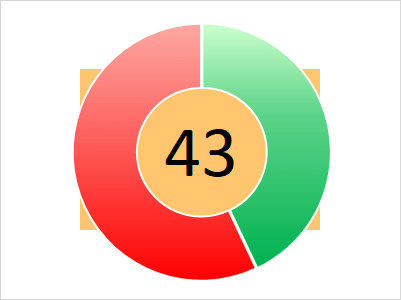

Уровень финансового состояния

Финансовое состояние — 43 балла, минимально допустимого уровня. Финансовое положение с преобладанием заёмных средств.

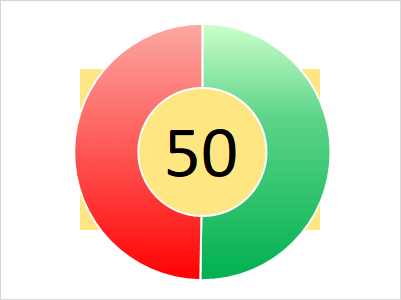

Уровень финансовой устойчивости

Финансовая устойчивость — 50 баллов. Умеренный риск банкротства. Возможны трудности по погашению текущих и долгосрочных обязательств.

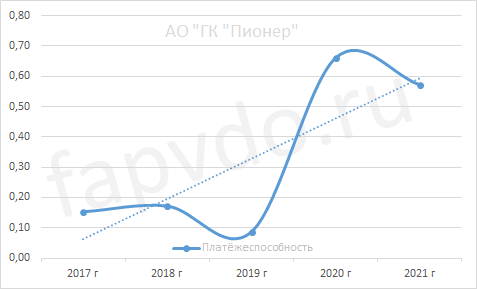

Платёжеспособность

Коэффициент общей платёжеспособности отражает возможность предприятия погасить все свои обязательства за счёт всех своих активов. Минимальное значение — 1.0

Динамика платёжеспособности АО „ГК “Пионер»

Платёжеспособность предприятия на конец отчётного периода — 0.57. Снижение платёжеспособности за отчётный период — 14%.

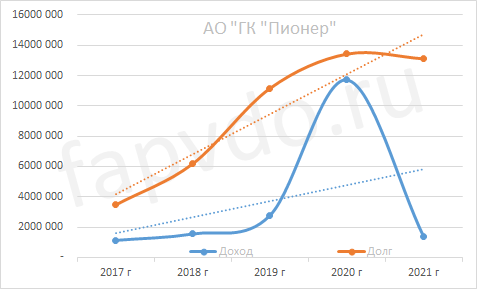

Финансовые результаты

Под долгом предприятия подразумевается весь заёмный капитал на конец отчётного периода. Идеальное положение дохода к долгу на графике: долг падает — доход растёт; доход выше долга.

Динамика доходов и долгов АО «ГК „Пионер“

За отчётный период, доход предприятия составил 1.3 млрд рублей. Прогноз суммы доходов предприятия на конец 2021 года оправдался.

Заёмный капитал к концу периода снизился на 2% и составил 13 млрд рублей.

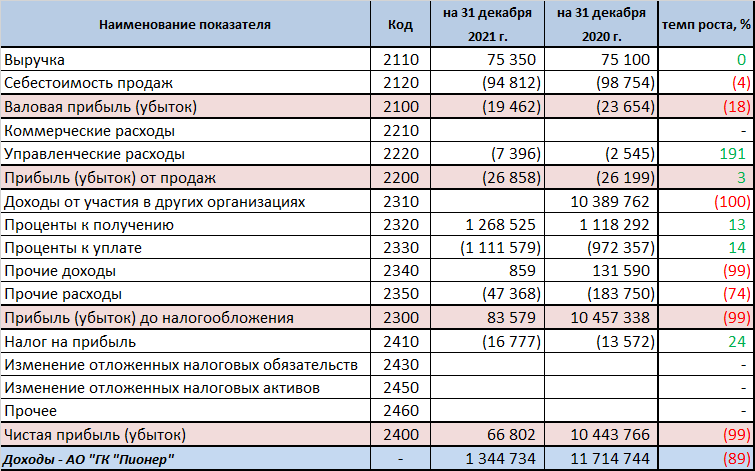

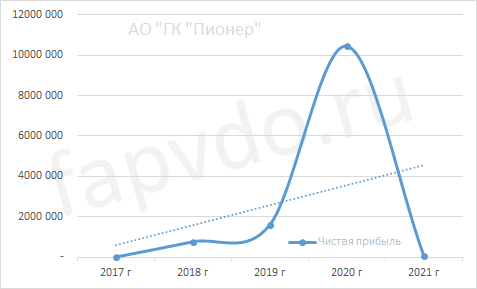

Финансовые результаты

Чистая прибыль

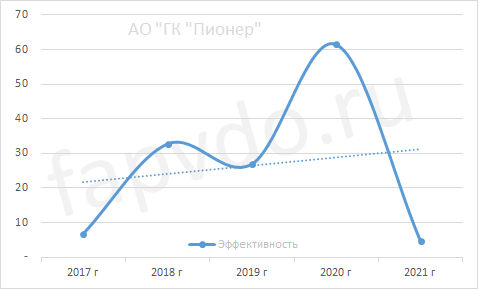

Кривая чистой прибыли должна быть, как можно ближе к трендовой линии. Направление трендовой линии и чистой прибыли — вверх.

Динамика чистой прибыли АО „ГК “Пионер»

Чистая прибыль предприятия нестабильна. Снижение чистой прибыли за отчётный период составило — 99%. Прогноз чистой прибыли к концу финансового года оправдался и превысил ожидаемый.

Эффективность

Динамика общей эффективности

Общая эффективность предприятия — низкая. Снижение общей эффективности предприятия в отчётном периоде составило — 93%.

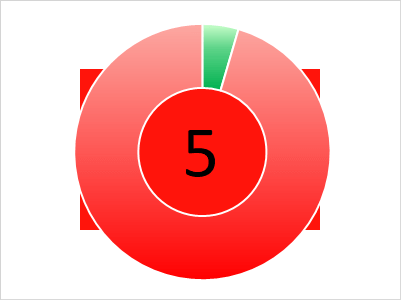

Уровень общей эффективности

Общая оценка эффективности предприятия — 5 баллов. Предприятие неэффективное.

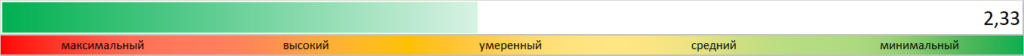

Инвестиционный риск

Уровень инвестиционного риска АО «ГК „Пионер“

Уровень инвестиционного риска АО «ГК „Пионер“ Уровень инвестиционного риска — умеренный. Доля облигаций АО „ГК “Пионер», от общей доли активов инвестиционного портфеля, может достигать2.33%

Облигации АО «ГК „Пионер“

На фондовом рынке, предприятие представлено следующими облигациями:

наименование — доходность эф./купон., %

- Пионер ГК-001Р-04-боб — 29.22/10.5

- Пионер ГК-001Р-05-боб — 27.41/9.75

- Пионер ГК-001Р-06-боб — 21.99/11.75

Общий облигационный долг: 13 млрд рублей

Средняя доходность эф./купон., %: 26.21/10.67

Все выпуски зарегистрированы по упрощённой схеме.

❗ 97% всех дефолтов приходится на облигации с упрощённой регистрацией.

Подробнее...(факт 5)

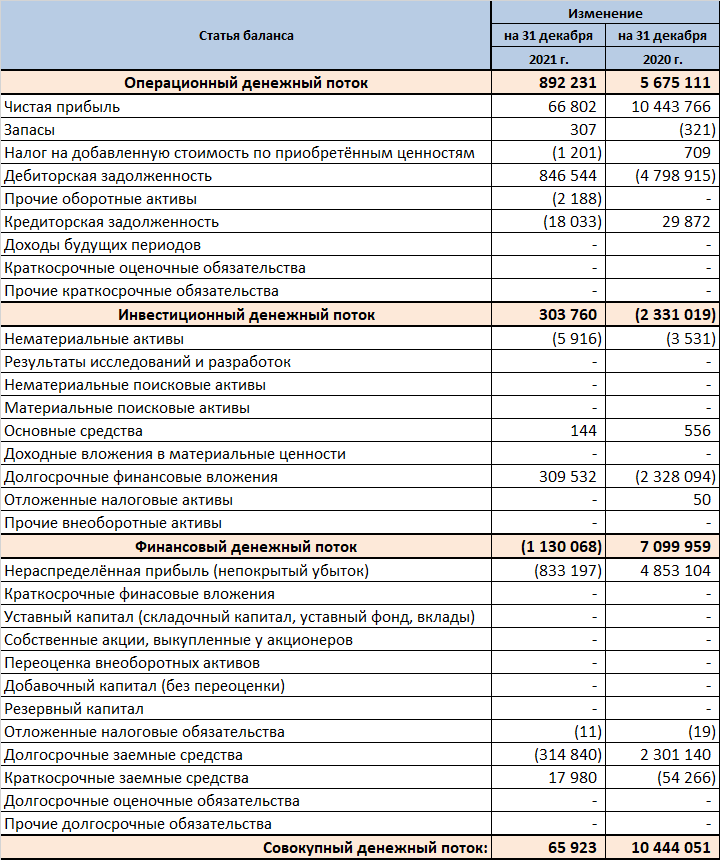

Денежные потоки АО „ГК “Пионер»

Показатели денежных потоков за отчётный период:

- Операционный — положительный — 892 млн рублей

- Инвестиционный — положительный — 303 млн рублей

- Финансовый — отрицательный — 1130 млн рублей

- Совокупный: — положительный — 66 млн рублей

Денежные потоки АО «ГК „Пионер“

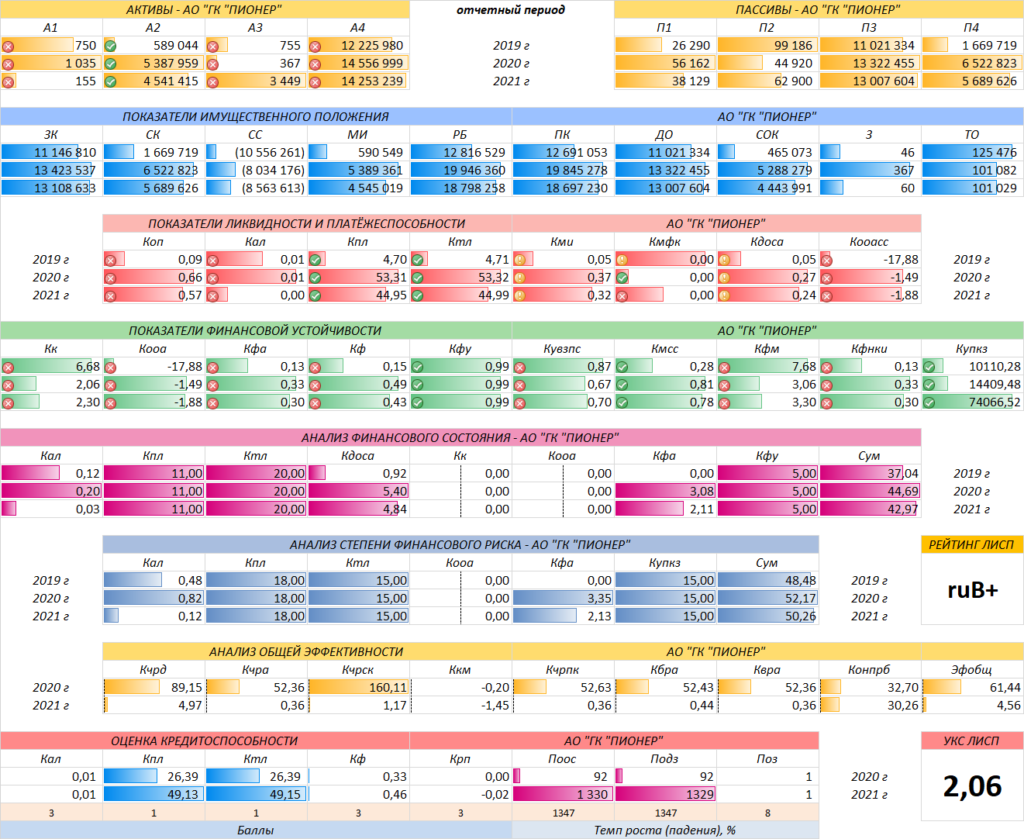

Кредитоспособность АО „ГК “Пионер»

Уровень кредитоспособности ЛИСП

Уровень кредитоспособности (УКС) компании определяется её классом.

- 1-й класс — 1.00-1.10 — кредитование не вызывает сомнений

- ✔ 2-й класс — 1.11-2.40 — требуется взвешенное решение при кредитовании

- 3-й класс — 2.41-3.00 — кредитование связано с повышенным риском.

Рейтинг АО «ГК „Пионер“

Рейтинг компании напрямую зависит от уровня инвестиционного риска. Инвестиционный риск рассчитан по авторской методике «Скоринговая модель финансового анализа коммерческих предприятий «ЛИСП» и прошёл двухгодичную апробацию на финансовых показателях российских компаний.

Рейтинг ЛИСП

Рейтинг ЛИСП

На основании рассчитанных коэффициентов финансового состояния предприятия, по итогам 2021 финансового года, АО „ГК “Пионер» был присвоен рейтинг ЛИСП на уровне ruB+ по национальной шкале.

Рейтинг-статистика с 2017 по 2021 гг.

Динамика изменений рейтинга

Рейтинг от «АКРА»: А-(ru)

Рейтинг от «Эксперт РА»: ruA-

Кредитный скоринг Интерфакса: A-{ru}

Индекс Финансового Риска RusBonds:39

Индекс Платежной Дисциплины RusBonds: нет

Индекс Должной Осмотрительности RusBonds:2

Экспертное заключение

❗ АО «ГК „Пионер“ — рискованное, закредитованное, частично неликвидное, неэффективное предприятие.

Несмотря на то, что расчётный уровень инвестиционного риска — умеренный, надо учитывать, что доходы компании сильно зависят от дочерних структур. Так, в прошлом отчётном периоде чистая прибыль составила 10.5 млрд рублей, в текущем отчётном периоде всего 66 млн рублей. Таким образом, имея большой внешний долг, компания рискует не иметь возможности его обслуживать, то есть заплатить проценты инвесторам, например.

Заёмный капитал в отчётном периоде снизился на 2%, но его доля, относительно собственного капитала, увеличилась с 2-х до 2.3-х раз. Связано это с тем, что собственный капитал также сократился на 13%. Это привело к снижению собственного оборотного капитала и собственных оборотных средств, то есть денежных поступлений в казну предприятия в будущем периоде будет ещё меньше. А как обслуживать долг?

Выход один. Брать в долг. И компания хотела взять много миллиардов денег на бирже, но вмешался экономический кризис и компания, на начало 2022 года, осталась без них. Тем не менее. С текущими обязательствами предприятие скорее всего сможет рассчитываться, так как их всего на 100 млн рублей, а одной только дебиторской задолженности на 4.5 млрд. Всё же стоит учитывать, что эти миллиарды существуют только на бумаге и не факт, что в условиях кризиса будут исправно погашаться. Хотя...

Операционная деятельность компании положительная несмотря на мизерную прибыль, относительно заёмных средств. Достичь положительного результата удалось за счёт погашения дебиторской задолженности на сумму 846 млн рублей. В течение отчётного периода компании предстояло погасить 315 млн долгосрочного займа, это можно было сделать только за счёт погашенной дебиторской задолженности, но компания, в довесок к этому, вывела из ранее накопленной прибыли 833 млн, из которых 309 млн рублей пошли на пополнение долгосрочных финансовых вложений. В итоге у компании образовался сильный финансовый перекос в денежных потоках на сумму в 1.65 млрд рублей. Эти деньги „лишние“ и нигде не работают, но обслуживать их придётся.

Эффективность компании справедливая.

В перспективе у компании нет активов погасить долгосрочный долг. 13 млрд долга обеспечены активами только на 3.5 млн рублей. Если компания объявит себя банкротом, то пустив её с молотка, как минимум 10 млрд рублей долга останутся непогашенными. Если в условиях кризиса отдача от дочерних компаний будет такой же низкой, как и в отчётном периоде, то компания без дополнительных, многомиллиардных займов не выживет.

Напоминаю, что согласно закону о дочерних структурах, дочерние компании не обязаны погашать долги головной компании.

Инвестиционная вероятность банкротства: 12.9%

Статистическая вероятность банкротства: 8.6%

Целесообразность инвестирования: 0

На момент составления отчётности, вероятность получения дохода при инвестициях в облигации АО „ГК “Пионер» соизмерима с риском потери инвестиций.

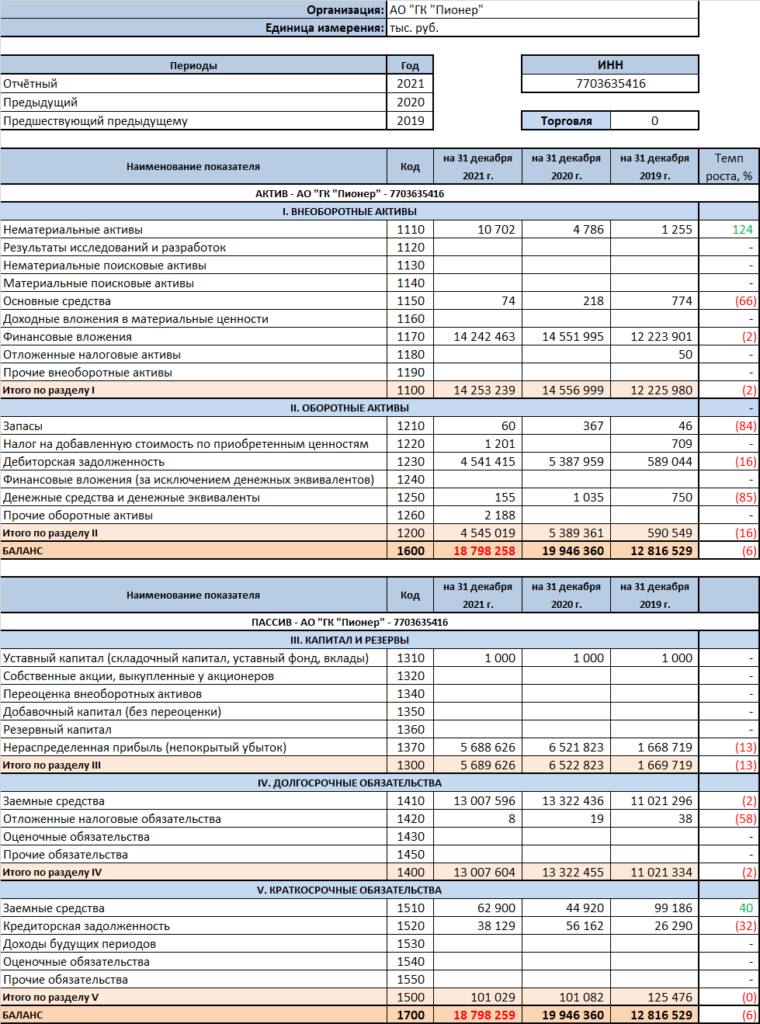

Баланс АО «ГК „Пионер“

Баланс АО „ГК “Пионер»

Финансовые коэффициенты АО «ГК „Пионер“

Финансовые коэффициенты АО „ГК “Пионер»

Предыдущий финансовый анализ АО «ГК „Пионер“

Очень хочется узнать как обстоят дела у этих ведущих застройщиков. Ибо к осени желательно перетряхнуть портфель девелоперов, переложиться в более надежных.