30 октября 2012, 15:26

США: динамика заказов на средства производства красноречиво указывает на рецессию

Данные по заказам на товары длительного пользования (Durable Goods Orders) в США за сентябрь продолжают указывать на достаточно высокую вероятность “сползания” крупнейшей экономики мира в рецессию. Перейдем к основным показателям сентябрьского отчета.

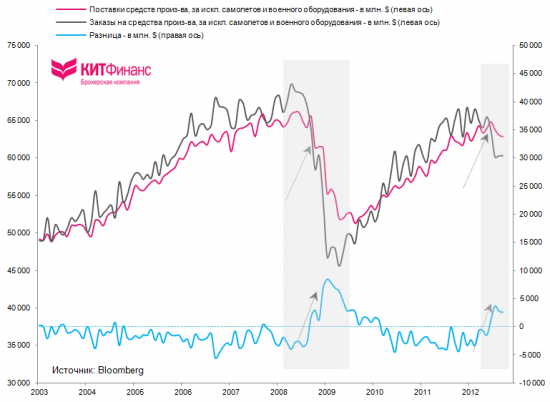

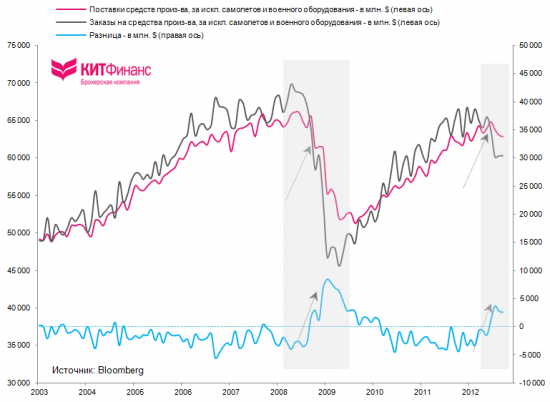

Core Capex Orders vs. Shipments

Первое, ключевой опережающий индикатор для оценки чистых капитальных расходов бизнеса (Core Capex) — количество заказов на средства производства за исключением самолетов и военного оборудования (Durable Goods Orders Nondefense ex Aircraft, или Core Capex Orders) – в процентном отношении не изменился в сентябре относительно августа (60,27 против 60,25 млрд. долл.).

Второе, объем поставок основных средств производства за исключением самолетов и военного оборудования (Nondefence Capital Goods Shipments ex Aircraft and Parts), которые используются при расчете объема капитальных инвестиций бизнеса (Capex) и оценки валового внутреннего продукта страны, в сентябре 2012 г. упал на 0,3% относительно августа до 62,83 млрд. долл.

Согласно подсчетам ФРС США, когда объем новых заказов оказывается на 1-2% ниже объема поставок, то последние, с высокой вероятностью, упадут в ближайшей перспективе, что негативно отразится на показателе динамики ВВП.Затраты на инвестиции в основной капитал формируют 11% экономики, согласно предварительным данным за третий квартал 2012 г., опубликованным в прошлую пятницу. К слову, рынок недвижимости, на который сегодня направлена “боевая мощь” ФРС в виде безлимитного QE, составляет 3% ВВП США.

В сентябре разница между объемом заказов и поставок составила минус 4,1%, в августе – минус 4,4%, в июле – минус 5,7%, в июне – минус 1,7%. Процесс сокращения уровня реальных поставок идет полным ходом.

В то время как поставки средств производства являются совпадающим индикатором, новые заказы можно скорее отнести к индикатору опережающему, и, судя по всему, негативные тенденции в полной мере отразятся на американской экономике в четвертом квартале 2012 г. Безусловно, американский бизнес очень опасается надвигающегося “fiscal cliff”, который, в случае наступления, в моменте может обрушить спрос на товары длительного пользования.

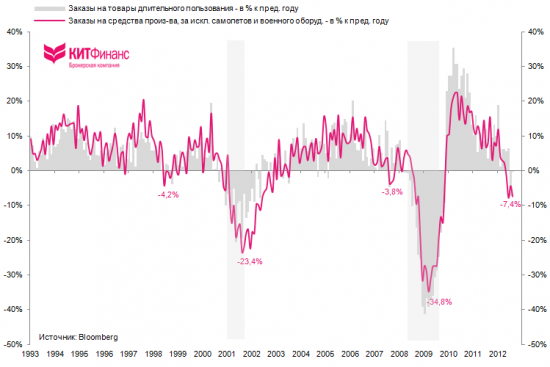

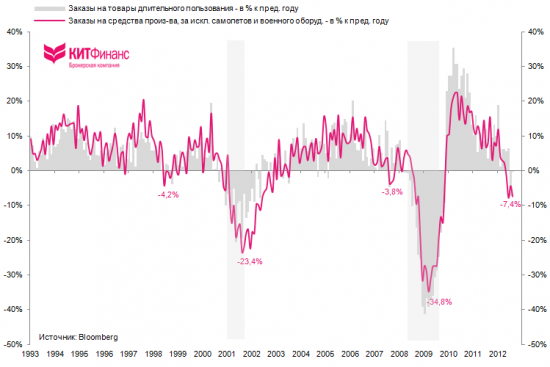

Годовая динамика Durable Goods Orders и Core Capex Orders

График, изображенный ниже, показывает годовое изменение в заказах на товары длительного пользования (Durable Goods Orders) и заказов на средства производства за исключением самолетов и военного оборудования (Durable Goods Orders Nondefense ex Aircraft). Исторически, когда годовая динамика указанных индексов “рисует” отрицательные значения, то экономика близка или уже находится в рецессии. Согласно последнему отчету, заказы на товары длительного пользования в годовом пересчете зафиксировали -0,3% (в августе было -7,5%), а заказы на средства производства за исключением самолетов и военного оборудования сократились на -7,4% против -4,4% в августе.

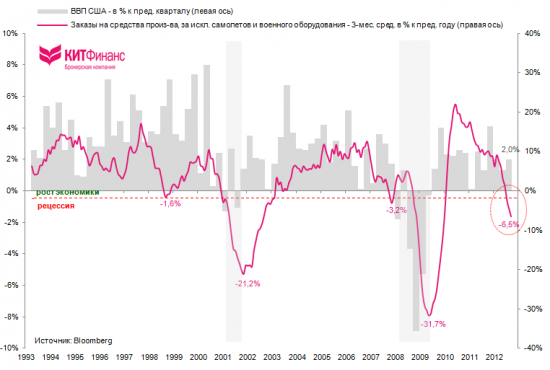

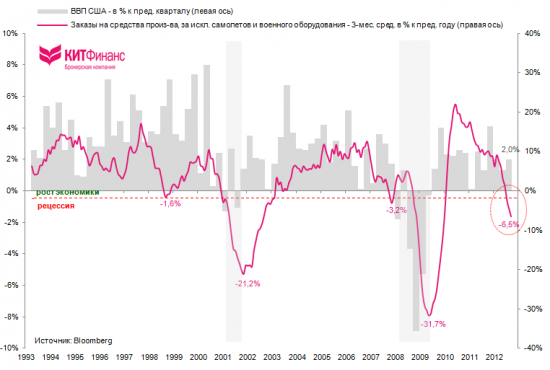

Core Capex Orders 3-Mo Chg of YoY % Chg.

Пол Маккали, выдающийся экономист и бывший управляющий директор Pimco, предпочитал использовать график годовой динамики 3-месячной средней заказов на средства производства за исключением самолетов и военного оборудования (Core Capex Orders, 3-Mo Chg of YoY % Chg.) в качестве индикатора оценки состояния экономики на несколько кварталов вперед.

Исторически, когда этот индикатор фиксирует значение ниже -2%, экономика находится в рецессии, либо очень близка к этому. По факту сентябрьской статистики Core Capex Orders снизились до -6,5% против -4,6% в августе (в июле было -2,5%).

*Согласно предварительным данным, по итогам третьего квартала 2012 г. вклад компоненты Инвестиции бизнеса в основной капитал (1,47 трлн. долл.) в ВВП США стал отрицательным (-0,13%). А 2%-ый прирост экономики в июле-сентябре на 1/3 был обеспечен раздутыми госрасходами, что не стало сюрпризом перед осенними президентскими выборами 2012 г. Каким будет конец года?

Напомню, что только один раз за последние 20 лет падение годовой 3-мес. средней CoreCapexOrdersниже нулевого рубежа в дальнейшем не привело к наступлению рецессии в американской экономике. Этот единственный раз пришелся на сентябрь 1998 г., когда азиатский кризис достиг своего пика, а Россия объявила дефолт.

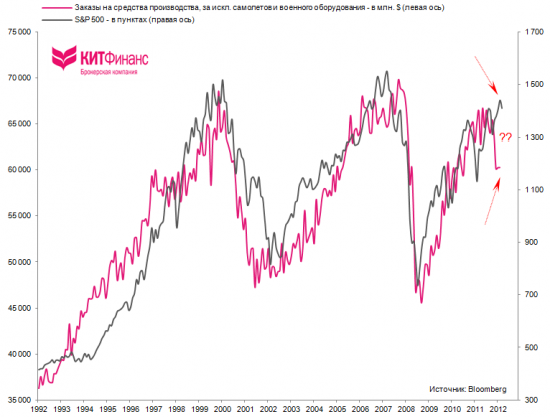

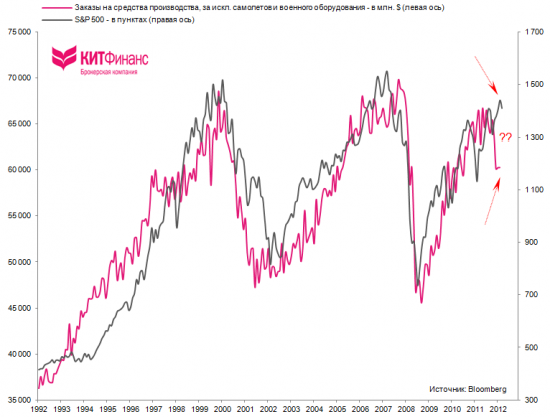

S&P 500 vs. Core Capex Orders

Как это спроецировать на движение рынка? Смотрим на график динамики индекса S&P 500 и Core Capex Orders. Одна из сильнейших дивергенций за последние 20 лет… не в пользу фондового индикатора.

Наиболее вероятно, что такая раскорреляция является следствием неопределенности бизнеса в преддверии президентских выборов и нависшей над американской экономикой угрозой “фискального обрыва” (одновременного автоматического сокращения госрасходов и повышения налогов), предотвращение которого станет ключевым вопросом для Конгресса США до конца 2012 г.

Дмитрий Шагардин

Брокерская компания КИТ Финанс

Core Capex Orders vs. Shipments

Первое, ключевой опережающий индикатор для оценки чистых капитальных расходов бизнеса (Core Capex) — количество заказов на средства производства за исключением самолетов и военного оборудования (Durable Goods Orders Nondefense ex Aircraft, или Core Capex Orders) – в процентном отношении не изменился в сентябре относительно августа (60,27 против 60,25 млрд. долл.).

Второе, объем поставок основных средств производства за исключением самолетов и военного оборудования (Nondefence Capital Goods Shipments ex Aircraft and Parts), которые используются при расчете объема капитальных инвестиций бизнеса (Capex) и оценки валового внутреннего продукта страны, в сентябре 2012 г. упал на 0,3% относительно августа до 62,83 млрд. долл.

Согласно подсчетам ФРС США, когда объем новых заказов оказывается на 1-2% ниже объема поставок, то последние, с высокой вероятностью, упадут в ближайшей перспективе, что негативно отразится на показателе динамики ВВП.Затраты на инвестиции в основной капитал формируют 11% экономики, согласно предварительным данным за третий квартал 2012 г., опубликованным в прошлую пятницу. К слову, рынок недвижимости, на который сегодня направлена “боевая мощь” ФРС в виде безлимитного QE, составляет 3% ВВП США.

В сентябре разница между объемом заказов и поставок составила минус 4,1%, в августе – минус 4,4%, в июле – минус 5,7%, в июне – минус 1,7%. Процесс сокращения уровня реальных поставок идет полным ходом.

В то время как поставки средств производства являются совпадающим индикатором, новые заказы можно скорее отнести к индикатору опережающему, и, судя по всему, негативные тенденции в полной мере отразятся на американской экономике в четвертом квартале 2012 г. Безусловно, американский бизнес очень опасается надвигающегося “fiscal cliff”, который, в случае наступления, в моменте может обрушить спрос на товары длительного пользования.

Годовая динамика Durable Goods Orders и Core Capex Orders

График, изображенный ниже, показывает годовое изменение в заказах на товары длительного пользования (Durable Goods Orders) и заказов на средства производства за исключением самолетов и военного оборудования (Durable Goods Orders Nondefense ex Aircraft). Исторически, когда годовая динамика указанных индексов “рисует” отрицательные значения, то экономика близка или уже находится в рецессии. Согласно последнему отчету, заказы на товары длительного пользования в годовом пересчете зафиксировали -0,3% (в августе было -7,5%), а заказы на средства производства за исключением самолетов и военного оборудования сократились на -7,4% против -4,4% в августе.

Core Capex Orders 3-Mo Chg of YoY % Chg.

Пол Маккали, выдающийся экономист и бывший управляющий директор Pimco, предпочитал использовать график годовой динамики 3-месячной средней заказов на средства производства за исключением самолетов и военного оборудования (Core Capex Orders, 3-Mo Chg of YoY % Chg.) в качестве индикатора оценки состояния экономики на несколько кварталов вперед.

Исторически, когда этот индикатор фиксирует значение ниже -2%, экономика находится в рецессии, либо очень близка к этому. По факту сентябрьской статистики Core Capex Orders снизились до -6,5% против -4,6% в августе (в июле было -2,5%).

*Согласно предварительным данным, по итогам третьего квартала 2012 г. вклад компоненты Инвестиции бизнеса в основной капитал (1,47 трлн. долл.) в ВВП США стал отрицательным (-0,13%). А 2%-ый прирост экономики в июле-сентябре на 1/3 был обеспечен раздутыми госрасходами, что не стало сюрпризом перед осенними президентскими выборами 2012 г. Каким будет конец года?

Напомню, что только один раз за последние 20 лет падение годовой 3-мес. средней CoreCapexOrdersниже нулевого рубежа в дальнейшем не привело к наступлению рецессии в американской экономике. Этот единственный раз пришелся на сентябрь 1998 г., когда азиатский кризис достиг своего пика, а Россия объявила дефолт.

S&P 500 vs. Core Capex Orders

Как это спроецировать на движение рынка? Смотрим на график динамики индекса S&P 500 и Core Capex Orders. Одна из сильнейших дивергенций за последние 20 лет… не в пользу фондового индикатора.

Наиболее вероятно, что такая раскорреляция является следствием неопределенности бизнеса в преддверии президентских выборов и нависшей над американской экономикой угрозой “фискального обрыва” (одновременного автоматического сокращения госрасходов и повышения налогов), предотвращение которого станет ключевым вопросом для Конгресса США до конца 2012 г.

Дмитрий Шагардин

Брокерская компания КИТ Финанс

5 Комментариев

blues30 октября 2012, 15:42У меня дежавю? Кажется, что я уже это читал раньше.+3

blues30 октября 2012, 15:42У меня дежавю? Кажется, что я уже это читал раньше.+3 Олег Сергеевич30 октября 2012, 17:05Печалька спасибо!0

Олег Сергеевич30 октября 2012, 17:05Печалька спасибо!0