В чем разница между фьючерсами ICE Brent и NYMEX на WTI, или как это было весной 2020г.

Окунёмся в события весны 2020г. и почему мы видели отрицательные цены на нефть

Мировой рынок нефти пережил массовый спад спроса, вызванный воздействием коронавируса в сочетании с серьезным переизбытком предложения. В результате произошло быстрое наращивание запасов сырой нефти и нефтепродуктов, что вызвало опасения рынка по поводу нехватки места для хранения. Цены на нефть в мае 2020 продемонстрировали незначительное восстановление, поскольку рынки видят признаки укрепления фундаментальных показателей в будущем. Однако в течение марта и апреля 2020 цены на нефть находились под сильным давлением. Это было подчеркнуто обвалом цен на WTI на NYMEX в мае до отрицательных значений 20 апреля 2020 года, за день до истечения срока действия контракта. Итак, в чем разница между ICE Brent и NYMEX WTI? Может ли то же самое произойти с ценами ICE Brent?

Brent — это сырая нефть, содержащая воду. Это пул, состоящий из пяти различных североморских сортов нефти (Brent, Forties, Oseberg, Ekofisk и Troll, обычно называемых BFOET). Как сырая нефть, ее можно погрузить на судно и отправить куда угодно. Brent отражает фундаментальные показатели мирового нефтяного рынка и мировой экономики. Это подтверждается тем фактом, что примерно 80% торгуемой в мире нефти оценивается по отношению к Brent, включая дубайскую нефть, Urals и западноафриканскую нефть.

Brent может поставляться и храниться по всему миру, либо на суше, либо в плавучих хранилищах. Поскольку он обладает гораздо большей гибкостью, чем WTI, с точки зрения логистики и мест хранения (см. ниже). Brent менее склонна к снижению.

Ограничения на хранение для Brent

К какому объему хранилища Brent теоретически имеет доступ? Международное энергетическое агентство оценило мировые запасы сырой нефти в своих ежемесячных отчетах по рынку нефти за апрель и май. Используя различные источники данных, МЭА подсчитало, что, включая наземные хранилища (как коммерческие, так и правительственные / стратегические) и плавучие хранилища, в мире имеется 6,7 млрд. баррелей запасов сырой нефти. По оперативным причинам только около 80% ± 5% считается эксплуатационным или работоспособным потенциалом; это составляет 5,0-5,7 млрд баррелей (средняя точка 5,35 млрд баррелей).

По оценкам МЭА, на конец апреля в хранилищах было 4,6 миллиарда баррелей сырой нефти, или 86% от эксплуатационных мощностей. Таким образом, осталось 750 миллионов баррелей свободных мощностей для хранения сырой нефти. Помимо прогноза МЭА о том, что к середине года будут достигнуты максимальные эксплуатационные мощности по хранению нефти, ключевым моментом было то, что береговые хранилища могут быть заполнены локально до того, как они достигнут этой точки в глобальном масштабе. Они особенно предупредили о регионах, не имеющих выхода к морю, в Северной Америке или России — динамика, которая, похоже, проявилась в Кушинге (см. ниже).

Когда хранилища приближаются к рабочей емкости, сначала заполняются береговые хранилища, потому что это дешевле. Плавающее хранилище заполняется последним, поскольку оно дороже и гипотетически было бы последним доступным вариантом хранения нефти марки Brent.

Итак, сколько запасов доступно для Brent? По данным МЭА, в мировом флоте имеется более 1300 крупных нефтеналивных танкеров вместимостью ~ 2,2 миллиарда баррелей. При таком объеме, после учета судов в пути, погрузки, балластировки и отсутствия судов, МЭА подсчитало, что в конце апреля в море хранилось 120-125 миллионов баррелей сырой нефти, и еще 130-155 миллионов баррелей были доступны для плавучего хранения, если были выполнены экономические условия. Именно эта гибкость позволяет Brent легче переносить периоды крайней нехватки запасов. Прогнозируемое снижение мировой добычи нефти в мае, как ожидается, ослабит давление на имеющиеся мощности по хранению сырой нефти, как на суше, так и на плаву, согласно МЭА. Больший объем логистики и гибкость хранения, включая наземные и плавучие хранилища, означает, что Brent менее подвержен снижению, чем WTI.

Как работает фьючерсный контракт ICE Brent

Фьючерсный контракт ICE Brent — это контракт на поставку, основанный на обмене на физическую поставку (EFP) с возможностью расчета наличными по индексу ICE Brent. Это означает, что участники рынка имеют возможность — но не обязательство — осуществлять физическую поставку с использованием механизма EFP. Это позволяет участникам обменять фьючерсную позицию на физическую.

По истечении срока действия контракта цены фьючерсов ICE Brent сходятся с ценами на физическом рынке Brent через индекс ICE Brent.

Индекс ICE Brent представляет собой среднюю цену торговли на рынке BFOET (Brent-Forties-Oseberg-Ekofisk-Troll) наличными или форвардными контрактами (‘BFOET Cash’) в соответствующем месяце поставки, о чем сообщают и подтверждают отраслевые СМИ. При расчете учитываются только опубликованные объемы поставок (600 000 баррелей), сделки и оценки.

Механизм EFP вместе с индексом ICE Brent гарантирует, что фьючерсный рынок остается связанным с физическим рынком Brent. Это гарантирует, что фундаментальные факторы, определяющие физический рынок, преобразуются в цену истечения срока действия фьючерсного контракта. Другими словами, если у участника рынка остается длинная или короткая фьючерсная позиция по истечении срока действия, индекс ICE Brent гарантирует, что цена истечения срока действия контракта с денежным расчетом соответствует стоимости, по которой торгуется физическая нефть марки Brent.

NYMEX WTI

В отличие от Brent, WTI Cushing является региональной нефтью, не имеющей выхода к морю, что отражает основные рыночные показатели в средне-континентальном регионе США. У него есть ограничения по хранению и логистике в очень специфическом месте: Кушинг, Оклахома. Пропускная способность трубопровода для доставки сырой нефти в Кушинг и из него ограничена, а также там ограничены мощности по хранению сырой нефти.

Как работает фьючерсный контракт NYMEX на WTI

Фьючерсы на NYMEX WTI физически могут быть доставлены в Кушинг. По истечении срока действия контракта участник, имеющий открытую длинную позицию, должен принять поставку физической нефти марки WTI. Аналогично, участник, у которого открыта короткая позиция, должен осуществить физическую поставку сырой нефти марки WTI.

Срок действия фьючерсных контрактов NYMEX на WTI истекает за три рабочих дня до двадцать пятого календарного дня месяца, предшествующего поставке (корректируется ранее, если двадцать пятое число не является рабочим днем). Физическая поставка осуществляется между первым и последним днем месяца поставки. Например, контракт на май 2020 года истек 21 апреля 2020 года. По этому контракту физическая поставка должна быть произведена в период с 1 по 31 мая 2020 года. Короче говоря, в примере с мая 2020 года всего девять дней между истечением срока действия и началом периода поставки.

Ограничения на хранение WTI

Поставка должна быть произведена и принята на любом трубопроводе или хранилище в Кушинге, имеющем доступ к специально отведенным хранилищам. Таким образом, наиболее важным ограничением для фьючерсов NYMEX на WTI является простое хранение нефти в Кушинге по сравнению с Емкость хранилища в Кушинге. По данным Управления энергетической информации США, рабочая емкость хранилища в Кушинге составляет 75,8 млн. баррелей.

Большая чувствительность цен на WTI к ограничениям запасов в Кушинге может усилить влияние дефицита или переизбытка сырой нефти. Как показано ниже, по мере ослабления фундаментальных показателей в США (из-за сочетания слабого спроса и сильного предложения, приводящего к росту запасов) контанго (спотовая скидка против форвардной премии) становится круче. Это самоподкрепляющийся цикл: рост запасов влияет на начало кривой, что стимулирует рост запасов, что оказывает дополнительное влияние на начало кривой, и так далее. Кроме того, по мере увеличения спроса на хранение он становится дороже, что приводит к более крутому контанго.

Такая же взаимосвязь между фундаментальными показателями / запасами и ценами сохраняется и для Brent. Однако ключевое отличие заключается в том, что, в то время как цена на WTI определяется региональными факторами и ограничениями в области логистики и хранения в Кушинге, цена на Brent зависит от глобальных факторов и, как морская нефть, обладает гораздо большей гибкостью с точки зрения хранения.

Запасы и мощности нефти в Кушинге чрезвычайно прозрачны, потому что о них каждую неделю сообщает EIA США. По состоянию на 8 мая запасы Кушинга составляли 60,2 млн баррелей, или 79% от рабочей емкости, оставляя только 15,7 млн баррелей в запасе. Кроме того, с начала / середины апреля по начало мая все оставшиеся хранилища, как сообщается, были арендованы.

Временной спред NYMEX WTI против Запасы нефти в Кушинге

Запасы сырой нефти в Кушинге и % рабочей емкости хранилищ

Рыночные и ценовые последствия различий в ICE Brent и NYMEX WTI

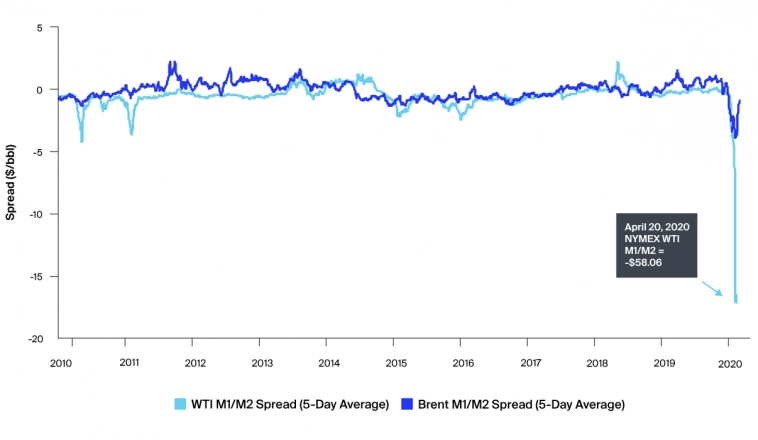

Поскольку Brent отражает глобальные фундаментальные показатели и не имеет ограничений по региональной логистике и хранению, она менее подвержена резким колебаниям цен, чем WTI, особенно в начале прямой кривой. Это видно на графике ниже, где временные интервалы Brent с 1 по 2 месяц менее волатильны, чем временные интервалы WTI с 1 по 2 месяц.

По тем же причинам, и напрямую обусловленным менее экстремальными колебаниями цен, реализованная волатильность для Brent ниже, чем для WTI. Это показано на диаграммах ниже. За долгую историю, с июня 2015 по декабрь 2019 года, волатильность Brent в среднем была примерно на 3% меньше, чем волатильность WTI — существенная разница (график слева). Это может снизить затраты на инвестирование и хеджирование этих инвестиций. Сравнение волатильности с января 2020 года показано отдельно (диаграмма справа), поскольку недавние экстремальные колебания цен на WTI, включая отрицательные значения, привели к резкому росту волатильности WTI.

Еще раз, что напрямую связано с менее резкими колебаниями временных интервалов для Brent по сравнению с WTI, доходность по рулону для Brent выше, чем для WTI. Доходность — это доход от простой покупки контракта на первый месяц, удержания его до истечения срока действия, а затем его продажи и покупки следующего контракта на первый месяц. Другими словами, участник всегда придерживает начальный месяц и “переносит” его на следующий месяц по истечении срока действия.

На рынке “контанго” (скидка на первый месяц против премии на следующий месяц) доходность по рулону отрицательна, потому что участник должен продавать по более низкой цене и покупать по более высокой цене — теряя деньги каждый раз, когда это происходит. На “отстающем” рынке (премия за первый месяц против скидки на следующий месяц) доходность от продажи положительна, потому что участник должен продавать по более высокой цене и покупать по более низкой цене — зарабатывая деньги каждый раз, когда это происходит. Когда рынок перенасыщен по отношению к спросу (как это происходит в настоящее время), прямая кривая обычно находится в контанго; когда рынок недовыполнен по отношению к спросу, прямая кривая обычно находится в бэквордации.

Приведенный ниже график показывает, что каждый год с 2009 года, за двумя исключениями, доходность по рулону Brent превосходила WTI; Brent была либо более положительной, либо менее отрицательной, чем WTI. Первое исключение было в 2014 году, которое последовало за открытием значительных новых мощностей трубопровода от Кушинга до побережья Мексиканского залива США; это помогло смягчить предыдущий период структурного переизбытка предложения в Кушинге, который вызвал длительное относительное снижение временных интервалов WTI. Второе исключение было в 2008 году. В конце июня и июле сбой в работе крупного канадского завода по производству синтетической нефти ограничил объемы, доступные для отгрузки в Кушинг; в то же время объемы переработки нефти на НПЗ в регионе среднего континента были очень высокими. Эти факторы вызвали быстрое снижение запасов в Кушинге и постепенное снижение цен на WTI; в результате годовая доходность по рулону для WTI была немного выше, чем для Brent. Способность быстро перемещать Brent на судах по всему миру делает его адаптируемым и чувствительным к краткосрочным условиям глобального спроса и предложения.

Другим фактором является то, что по сравнению с WTI, Brent привлекает более высокую долю коммерческих участников и меньшую долю некоммерческих инвесторов (управляемые деньги). Коммерческие участники включают производителей, переработчиков, потребителей и продавцов (физических трейдеров), проще говоря, это то, что большинство людей называют “нефтяным бизнесом”. Целью рекламных роликов, как правило, является управление рисками.

Некоммерческие участники (управляемые деньги) включают инвесторов разных типов, таких как управляющие активами, хедж-фонды и алгоритмические трейдеры. За некоторыми исключениями, такими как отслеживание тренда, большинство некоммерческих компаний также склонны занимать позиции и делать инвестиции на основе текущих и ожидаемых фундаментальных показателей нефтяного рынка. Однако общепризнано, что эти потоки инвесторов имеют тенденцию к преувеличению и добавляют импульс фундаментально обусловленным ценовым движениям в обоих направлениях — они увеличивают как величину, так и скорость ценовых движений. Это потому, что в отличие от рекламных роликов, целью участников с управляемыми деньгами является не управление рисками, а принятие риска. Потоки инвесторов могут быть менее устойчивыми и более непредсказуемыми, чем коммерческая деятельность по хеджированию.

Поскольку у ICE Brent относительно NYMEX WTI более разнообразный состав участников, это позволяет Brent более точно отражать фундаментальные показатели мирового нефтяного рынка и делает Brent менее подверженной резким колебаниям цен, вызванным потоками инвесторов.

Всем доброй пятницы, и хороших выходных!

Приглашаю посетить и подписаться на мои Telegram-ресурсы:

▪️ Telegram📊канал (свежие идеи по срочному рынку)

▪️ Чат для трейдеров💭инвесторов (256 участников)

▪️ Новостной📺агрегатор (Full-Time Trading, MarketTwits, РИА Новости, IF News + лента всех блогов и сигналов со smart-lab'a)