Страшные истории про SWIFT: инструкция, как профукать $100500 на переводе

Мой соавтор по этой статье, Андрей Авраменко, собрал информацию о более чем 8000 межбанковских переводах и на личном опыте знает, каково это – когда SWIFT-перевод с твоими баксами безвозвратно захавал американский банк-корреспондент

Тайное знание о SWIFT, которое от вас скрывали

Систему SWIFT создали хитрые бельгийцы в 1973 году, ровно 50 лет назад. По-английски название системы созвучно со словом «быстрый» (на этом месте все, кто когда-либо отправлял зарубежные переводы Свифтом, скорее всего хрюкнули от смеха), но официально это аббревиатура для Society for Worldwide Interbank Financial Telecommunication – «Общество всемирных межбанковских финансовых каналов связи».

Короче, готовьтесь узнать самую страшную правду о Свифте: на самом деле, это тупо мессенджер для надежной отправки сообщений между банками! Никакие деньги через SWIFT в действительности переправить в принципе невозможно – можно только заслать специальную текстовую смску в другой банк.

SWIFT – это Вотсапп для банков

Как только вы осознаете, что хваленый SWIFT на самом деле работает примерно вот так – многие вещи в этой жизни станут гораздо понятнее

Так, подождите, а как тогда деньги «Свифтом отправляют»? Оказывается, в действительности, через SWIFT о такой отправке банки между собой только договариваются – а по факту расчеты уже происходят через какую-нибудь другую систему. Например, в Европе нередко используется местная система клиринга (взаиморасчетов) через Европейский ЦБ под названием TARGET2, и так далее.

Получается, с помощью SWIFT можно заслать деньги не между вообще любыми банками – а только между такими, которые настроили какой-то способ проводить между собой операции по взаимным расчетам. В частности – открыли друг у друга специальные корреспондентские счета в нужной валюте, чтобы неистово гонять по ним туда-сюда свои (и ваши) платежи.

Дальше начинается веселье. Если прямых корсчетов между банком-отправителем и банком-получателем нет, а необходимость заслать бабло из точки А в точку Б всё же есть – то в этом случае приходится искать посредников в виде так называемых банков-корреспондентов, которые по цепочке передают SWIFT-сообщения (вместе с деньгами) друг другу до конечной станции.

Я не хочу произносить словосочетание «банковская многоножка», но какая-то доля описательной правды в нем всё же есть...

Информация о том, кто с кем корреспондирует, и какими дорожками между конкретными банками можно провести платеж, стекается в специальную базу SWIFTRef (конечно же, платную). Чаще всего для платежей в долларах корреспондентами выступают американские банки, для евровых платежей – европейские, и так далее (ведь национальные банки имеют удобный доступ к местным расчетным центрам в нужной валюте). Но это не высечено в камне: иногда платеж может поехать по свифтовым рельсам и в обход «банков-хозяев» конкретной валюты.

В особо тяжелых случаях общее количество банков в цепочке может достигать пяти, или даже больше. И это было бы не так печально, если б не один нюанс: каждый банк, которому довелось в процессе «пощупать» ваши деньги, обязан собственноручно убедиться, что перевод никак не связан с отмыванием денег, спонсированием терроризма, нарушением санкций и прочими нерукопожатными в финансовом мире вещами. И это очень часто выливается в большие проблемы для отправителя!

Цепочка банков-корреспондентов be like: чем больше в процесс вовлечено «проверяющих» – тем выше вероятность, что хотя бы один из них начнет творить дичь

Комплаенс: кто и как проверяет платежи через SWIFT

Про ужасы банковского комплаенса (отделов по проверке соблюдения законов) я уже писал ранее отдельную большую статью, а сейчас давайте нырнем поглубже в вопросы комплаенса непосредственно применительно к денежным переводам.

Обычно платежи проверяются автоматически с помощью специальных алгоритмов (а нынче – поди и нейросети к этому процессу подтянулись). Ведь каждый день через SWIFT проходят миллионы переводов – проверить каждый вручную невозможно. Но периодически внутрибанковские системы по каким-то хитрым критериям отбирают переводы на ручную проверку (ну, вы поняли – фамилия там у человека неприятная, в тексте назначения платежа случайно затесалось слово «drugs», или просто национальность банка-отправителя выглядит заведомо подозрительной).

Лицо комплаенс-офицера зарубежного банка, когда он в графе «отправитель» видит надпись «IVAN IVANOV»

Чем длиннее цепочка перевода (чем больше внутри промежуточных банков-корреспондентов) – тем больше шансов, что перевод где-то попадет на ручную проверку. Эта проверка может идти от нескольких дней до нескольких месяцев.

Почему проверки длятся так долго? Во-первых, банально не хватает людей. Объем санкций и других ограничений регулярно растет, а раздувать под это дело штат – банкам жалко денег (ведь эти ребята из отдела комплаенса ничего для банка не зарабатывают, а только тратят).

Во-вторых, с технической точки зрения наш SWIFT-мессенджер устроен далеко не идеально: в отличие от Телеграма, прикрепить какие-то дополнительные документы к отправляемому сообщению невозможно. Банки-корреспонденты обычно видят только саму свифтовку – так называемую «форму МТ103», в которой есть краткая информация об отправителе, получателе, и назначении перевода. В случае оплаты, например, по счету-инвойсу – понять, за что именно отправлен платеж, может быть сложно (особенно, если в назначении платежа написано что-то вроде «INV-123456»).

Типичная MT103-свифтовка. Информация о назначении платежа содержится в поле под номером 72: поставьте себя на место проверяющего и попробуйте расшифровать – с какой целью отправлены деньги? (И кто такой «FATHER PAN», что за минутка греческой мифологии??)

Если банк в свифтовке что-то напрягает, он начинает запрашивать недостающую информацию у предыдущего звена – а те нередко реагируют в стиле «парни, мопед не мой, я сам только посредник, в душе не иму что за бабки – ща, запрошу у тех, кто мне это прислал!» Причем, зачастую этот обмен дополнительной инфой происходит через старый добрый email (!).

Вам по итогу всего этого процесса уточнения деталей тоже, скорее всего, рано или поздно прилетит электронное письмо с предложением «объясниться, покаяться и прислать подтверждающие документы». И если оно случайно попадет в спам или вы его просто не заметите – ну, сорян тогда, ваши деньги вполне могут заблокировать с концами где-то непонятно где, и безуспешно выцарапывать обратно вы их потом можете годами (ниже будут реальные истории про это).

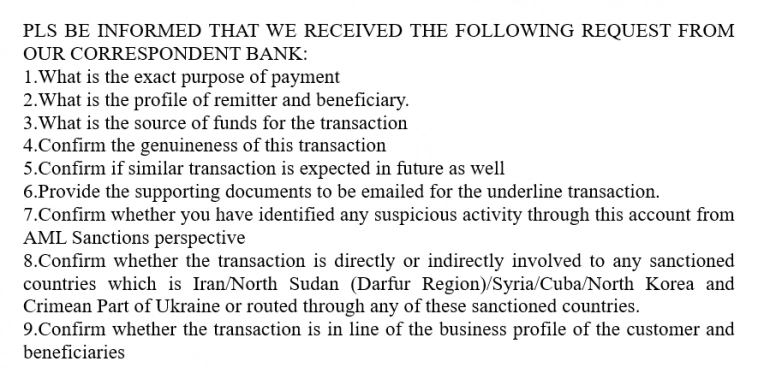

Пример запроса от банка-корреспондента в связи с отправкой валюты из России в ОАЭ: «поклянитесь кровью на этих девяти пунктах, что эти деньги чище, чем зарплата Папы Римского!»

Краудсорсинг информации против банкомасонского заговора

С февраля 2022 года проблема блокировок SWIFT-переводов стала для россиян, по понятным причинам, особенно массовой. Соавтором этой статьи в качестве эксперта по переводам выступил предприниматель Андрей Авраменко, который лично столкнулся с непонятной заморозкой долларового платежа из России в Черногорию (куда он переехал в начале 2022-го).

Я использовал все стандартные приемы потребительского терроризма, которые работают в России: звонил и ругался с BNY Mellon, говорил, что найму лучших американских юристов и засужу их. Ничто не помогало.

Цитата Андрея из статьи Forbes

Андрей. Мне кажется, именно с таким лицом он пил коньяк после очередного часового созвона с чуваками из Банка Нью-Йорка

Выцарапать деньги из недр американского банка-корреспондента у Андрея получилось только спустя полтора месяца – а в процессе он понял, что с похожими проблемами сейчас сталкиваются огромные массы людей. Это привело его к идее создания сервиса взаимопомощи OhMySwift, в котором люди делятся друг с другом опытом успешных и неуспешных платежей между разными банками – и это консолидируется в удобную «базу знаний» о подводных камнях таких переводов.

Ежедневно сайт проекта сейчас посещают до 4000 человек, за последний год пользователи проверили статус своих SWIFT-переводов через сервис трекинга OhMySwift более 100 тысяч раз (а в специальном ТГ-чате с говорящим названием «SWIFT — Пропали деньги» сейчас общается почти 15к человек).

Андрей с тех пор успел переехать из Черногории в Берлин, и сейчас основные силы тратит на развитие своего медицинского стартапа – а тема со Свифтом остается своего рода хобби-проектом. При этом проект продолжает развиваться: в июне с помощью краудфандинга ребята вскладчину купили доступ к официальной базе данных банков-корреспондентов от SWIFT, которая сильно повышает прозрачность цепочки переводов, а также облегчает оптимизацию маршрута с целью повысить его безопасность.

… а это уже уверенный взгляд человека, который познал дао Свифт-переводов, не беспокоится за их судьбу, и просто пьет винишко =)

Я попросил Андрея поделиться несколькими примерами реальных историй неудавшихся переводов, с которыми пришлось разбираться в рамках заявок от пользователей OhMySwift (после их анонимизации, конечно), в качестве иллюстрации «что вообще может пойти не так».

Страшные истории из жизни: как не надо делать SWIFT-переводы

История первая. «Несчастливая фамилия»

Девушка-психолог отправила 5 тысяч долларов на текущие расходы из российского Райффайзена в грузинский Bank of Georgia еще год назад. Перевод не дошел за неделю, и она начала переживать.

Оказалось, что Райф отправлял ей пуш-уведомление с запросом персональных данных, но она его пропустила. Запрос пересылался от банка-корреспондента Сити, который нашел 100% совпадение по имени и фамилии с какой-то родственницей Чемезова и решил убедиться, что отправитель не под санкциями.

Поскольку в установленное банком-корреспондентом время ответ не был получен, Сити окончательно заблокировал перевод. Теперь, чтобы его разблокировать, нужно получать лицензию OFAC (американское Управление по контролю за иностранными активами). Вот уже год ее никак не могут выдать – никаких конкретных сроков разрешения ситуации при этом они не сообщают.

Андреа Гаки, текущая глава OFAC. Уверен, что именно с таким лицом она и читает поступающие заявки на получение разблокировочных лицензий

История вторая. «Блогерский номадизм»

В прошлом мае популярному YouTube-блогеру одобрили гражданство Гренады за инвестиции. Это долгий и муторный процесс, который он начал еще до февраля 2022-го, и он пришелся как раз кстати – паспорт Гренады позволяет ездить во многие страны без виз.

Этот мем примерно полностью описывает всё, что я знаю о Гренаде

Короче, он отправил $150'000 из Тинькофф в National Transformation Fund Гренады для оплаты за гражданство. А перевод взял, да и застрял в Bank of America – одном из самых непростых банков-корреспондентов в плане комплаенса.

Дальше началась борьба за ускорение перевода. Сначала отправляли дежурные запросы в Executive Escalations и другие стандартные контакты Bank of America, а потом уже просто начали писать всем топ-менеджерам банка, чьи контакты смогли найти, объясняя, что этот перевод – возможность получить новое гражданство и фактически начать новую жизнь.

В какой-то момент нам удалось победить: с блогером связалась по телефону поддержка банка. Сотрудник уточнил какие-то подробности (казалось бы, не самые критичные) и перевод дошел уже на следующий день.

История третья. «Терренс и Филлип спешат на помощь»

Одна из больших проблем заключается в том, что за санкциями не успевают толком следить даже профессионалы из индустрии (не говоря уже об обычных клиентах). Поэтому, никогда не знаешь, где тебя настигнут нежданные проблемы. Например, один парень отправил перевод из белорусского ПриорБанк на счет брокера NinjaTrader, открытый в американском банке BMO Harris Bank.

Звучит, вроде бы, всё довольно невинно – но, как выяснилось уже чуть позже, BMO расшифровывается как «Bank of Montreal», а Канада незадолго до этого ввела санкции против ряда белорусских банков (включая ПриорБанк). Так что, несмотря на тот факт, что сам перевод шел в филиал банка в США и вообще никаким боком не касался Канады – Bank of Montreal решил, что совершенно необходимо проверить его еще и на предмет соблюдения законодательства «родной» для него страны.

Поддержка брокера в итоге ответила, что помочь ничем не может. Деньги до сих пор заблокированы, и нет уверенности, что их разморозят в обозримом будущем. Ведь для разблокировки нужно получать специальную лицензию, а сколько уйдет времени на ее получение (и получится ли вообще) – неизвестно. Увы.

Переходим к практике: как свифтовать like a pro

Завершим мы несколькими практическими мини-гайдами, которые позволят вам избежать 90% типичных проблем, возникающих со SWIFT-переводами.

Как максимально повысить вероятность успешного и быстрого дохождения SWIFT-перевода до цели?

Убедитесь, что вы не находитесь под санкциями и у вас нет «знаменитых» полных тёзок (по имени и фамилии), хотя бы в списке санкций США и Евросоюза (в идеале – и по всем другим странам, которые как-то связаны с маршрутом движения ваших средств).

Подготовьте заранее документы о происхождении денежных средств. Перед отправкой уточните конкретные требования по KYC/AML у банка-получателя (или поспрашивайте в чате у тех, кто недавно получал перевод в этот банк). Для примера неожиданных требований: в Черногории большинство банков просят перевод документов на черногорский язык силами присяжного переводчика.

Старайтесь выбирать проверенные маршруты (банки + валюта). По рабочим вариантам можно посмотреть статистику на сайте OhMySwift или спросить в чате, если сомневаетесь.

Если банк-получатель говорит, что он не принимает переводы из России (яркие примеры: Revolut, Wise) – то лучше не экспериментировать.

Перед отправкой заранее согласуйте перевод с банком-получателем. Некоторые банки любят, когда их заранее предупреждают о крупном международном входящем переводе. Для израильских банков – это, фактически, обязательный пункт программы.

В самой свифтовке напишите простое и емкое назначение перевода. Например: «OWN FUNDS TRANSFER. SOURCE OF FUNDS: APARTMENT SOLD. I AM A RESIDENT OF CYPRUS.»

После отправки перевода запросите в банке-отправителе форму MT103. С этой формой и с другими подтверждающими документами (для гипотетического перевода из предыдущего пункта – например, документы о купле-продаже недвижимости) получателю будет не лишним обратиться в свой банк для ускорения зачисления.

- Ни в коем случае не пропускайте и не игнорируйте запросы от банков! Если быстро не ответить – велик риск, что перевод отклонят или вообще заблокируют (см. «страшную историю номер один» чуть выше по тексту).

Какие текущие маршруты движения денег из России за рубеж являются наиболее популярными и безопасными?

Ситуация здесь постоянно меняется, самые актуальные данные на момент отправки лучше уточнять в нашем SWIFT-чате, но на дату выхода статьи (18.07.2023) рабочими были следующие варианты:

- Евро из РФ в Европу: Райффайзен, ОТП Банк.

- Доллары из РФ в США: Экспобанк (через BNY Mellon в качестве банка-корреспондента).

- Дирхамы из РФ в ОАЭ: БКС Банк.

- Переводы из РФ в Казахстан: можно отправлять в рублях из любого несанкционного банка.

Что делать, если ваш SWIFT-перевод уже застрял неизвестно где?

Подробная инструкция по розыску потерявшихся денег лежит вот тут, здесь же мы просто тезисно набросаем несколько ключевых моментов.

Вижу научный процесс поиска потерявшегося перевода как-то так

- Сначала надо выяснить, на каком конкретно банке в цепочке застрял платеж. Помочь вам в этом может в первую очередь банк-отправитель (в конце концов, вы же именно его клиент). Требуйте от него конкретное текущее местонахождение платежа, в идеале – GPI-трекинг (это специальный сервис SWIFT, который по уникальному UETR-номеру платежа может определить его статус, цепочку банков и комиссии, которые каждый из них взял).

- Дальше надо понять, в чем причина задержки. Чаще всего варианта три: (а) вы сделали ошибку в реквизитах, (б) платеж находится на проверке в одном из банков, или (в) платеж заблокирован в связи с санкциями. В случаях (а) и (б) стоит как можно быстрее дослать уточняющую информацию или дополнительные документы (если требуются). А вот в самом печальном варианте (в), похоже, остается только идти по пути получения лицензии на разблокировку от соответствующего регулятора (это очень небыстрый процесс).

- Следите за прогрессом решения вопроса – регулярно теребите ответственного сотрудника банка (но вежливо – помните, что именно от его настойчивости и желания помочь лично вам, вполне вероятно, будет зависеть судьба ваших денег).

- Если прошло три недели, а воз и ныне там – вероятно, стоит заказать в банке-отправителе платную услугу розыска платежа (как правило, 1000–5000 руб.), либо оформить заявление на его возврат. Но учтите, что возврат всё равно не произойдет, пока банк-корреспондент все свои хитрые проверки не завершит.

* * *

Надеемся, что вам было интересно! Если статья вам понравится и наберет много лайков, мы сделаем продолжение с более детальным разбором нюансов построения безопасных цепочек банков-корреспондентов для SWIFT-платежей. Чтобы не пропустить следующие статьи по теме – подписывайтесь на мой ТГ-канал RationalAnswer про финансы, а также на экспертный SWIFT-чат, ребята из которого поддержали выход этой статьи.

1 10000 баксов случайно указал вместо одного банка другой — вернули… но пришлось лично сходить в эти 2 банка...

2 30000 — европа не приняла платеж… типа превышен лимит для россиян в 100к евро… и завернула… платеж ходил где то 3 мес… потом в конце квартала когда подбивали баланс нашли и вернули...

3 из забавного… кидал деньги в экзанте а указал инфу по счету IB… деньги пришли...

я бы советовал сначала скинуть мелкую сумму чтоб посмотреть насколько быстро пройдет цепочка

проверяют крупные суммы… просто скинуть декларации недостаточно… их читать никто не умеет… надо обязательно прикладывать сопроводительное письмо… типа в таком то году заработал трлн он указан в налоговой декларации стр 31 пунк 4

ну и разьясняешь в письме свою деятельность и источники дохода… отдельная тема ИП… должен доказать что не имеешь связей с санкционными компаниями… для этого прикладывается выписка расчетный счет за год...

вообще нервная тема...

с европой вообще счас работать никак… там лимит для россиян 100к...

Блок свыше 100К по гражданству?

Ну… у каждого свои тараканы.

Или есть СМП, НЕ завязанные на корреспондентские отношения между банками?

НЕТ ТАКИХ СИСТЕМ, И В ЛЮБЫХ СИСТЕМАХ БЫВАЮТ СБОИ.

Можно не читать этот пост, он ни о чем.

надеюсь мир криптовалюты настанет как можно скорее и весь этот банковский бал сатаны провалится в тар-тарары

Систему SWIFT создали проживающие в Бельгии евреи в 1973 году, через 2 года после отказа Ротшильдов (владельцев ФРС США) от золотого обеспечения своих фантиков (долларов США).

Немного спасают всякие системы для перевода между индивидуалами типа того же wise или paysend, но они не работают для больших сумм между компаниями

Мой любимый фич SWIFT — это двойная конвертация. Мне покупатель из американского банка на USD счет в канадском банке шлет платеж в USD

Но американский банк смотрит, что счет в канаде, и переводит USD в CAD

Сумма в CAD приходит в канадский банк, но счет-то в USD. Ну и канадский банк тоже эту сумму обратно в USD конвертирует, прежде чем зачислить

Двойная конвернация: USD->CAD->USD, и на каждой транзакции банк зарабатывает где то 2 процента по сравнению со спотовой ставкой (У них это называется «take the spread»)

В результате, на счет приходит на 4-5% меньше

Похоже сервис просто добавляет результат трекинга один раз, а дальше ему пофиг. Ценность такой информации нулевая.

Американский банк-корреспондент при переводе евро между двумя европейскими банками тоже выглядит странно.

deke,

Некоторое время назад на сервисе ohmyswift опубликовали (якобы) успешную транзакцию в евро из Швейцарии в российский Модульбанк от 26.06.2023. Сотрудники Модуля говорили, что такие переводы невозможны. Но публикация на ohmyswift вызвала много шума в народе. Я написала создателю этого сервиса, вот что он ответил:

«Информацию о банках пользователи указывают самостоятельно. Они могут ошибиться или намеренно указать информацию не соответствующую действительности. У нас нет инструментов для её проверки.»

Т.е. даже в неоднозначных случаях, которые заинтересовали немало народу (сужу по чату) этот сервис никак не может проверить правильность публикации.

Действительно, ценность такого сервиса сомнительна.