Макро-сентимент в графиках | ChartPack #21 (11.09.2023)

США импортируют из Мексики больше, чем из Китая, впервые с 2003 года:

Импорт США из Китая и Мексики

Импорт США из Китая и Мексики

Компания-единорог — это компания-стартап, получившая рыночную оценку стоимости в размере свыше 1 миллиарда долларов США. За июль 2023 года, во всём мире появилось всего лишь 3 единорога, что в 7 раз меньше значения за июль 2022:

Количество новых единорогов в месяц с 2016 года по июль 2023

Количество новых единорогов в месяц с 2016 года по июль 2023

Макро

Оптовые продажи за июль выросли на +0,8% м/м (против +0,2% по прогнозу и -0,7% ранее), что стало самым большим приростом с июня 2022 года, запасы снизились на -0,2% (против -0,1% по прогнозу и -0,1% ранее):

Оптовые продажи (cиние столбики) и запасы (оранжевые столбики)

Оптовые продажи (cиние столбики) и запасы (оранжевые столбики)

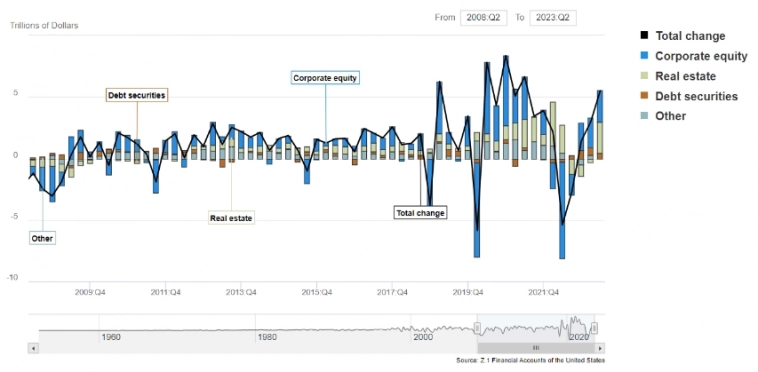

Капитал американских домохозяйств и некоммерческих организаций увеличился на 5,4 трлн долларов во втором квартале 2023 года. Стоимость корпоративных акций, находящихся в прямом и косвенном владении, увеличилась на 2,6 трлн долларов, а стоимость недвижимости — на 2,5 трлн долларов:

Капитал американских домохозяйств и некоммерческих организаций

Капитал американских домохозяйств и некоммерческих организаций

Капитал американских домохозяйств вырос до рекордных значений из-за роста стоимости акций и домов.

Капитал американских домохозяйств вырос до рекордных значений из-за роста стоимости акций и домов.

Bloomberg

Замедление роста арендной платы указывает на существенное снижение индекса потребительских цен на жилье в течение следующих нескольких кварталов:

Инфляция ИПЦ на жилье и индекс роста арендной платы

Инфляция ИПЦ на жилье и индекс роста арендной платы

Модель Deutsche Bank оценивает вероятность рецессии более чем в 90% и все еще составляет ~50%, если исключить сигнал с перевернутой кривой доходности:

Модель вероятности рецессии Deutsche Bank

Модель вероятности рецессии Deutsche Bank

Что делают другие?

ETF на нефть (BRNT) зафиксировал самый большой дневной отток за всю историю наблюдений на общую сумму ~0,5 млрд долларов:

Потоки средств в нефть марки Brent

Потоки средств в нефть марки Brent

За последний год произошел крупный отток из энергетических ETF:

Потоки средств в ETF циклических секторов

Потоки средств в ETF циклических секторов

Позиционирование инвесторов по секторам показывает, что технологический сектор переполнен, но уже начались продажи:

Здесь, циклический сектор включает в себя секторы товаров длительного пользования, промышленности и финансов, а защитный — товары ежедневного потребления, недвижимость, здравоохранение и коммунальные услуги

Здесь, циклический сектор включает в себя секторы товаров длительного пользования, промышленности и финансов, а защитный — товары ежедневного потребления, недвижимость, здравоохранение и коммунальные услуги

Институциональные инвесторы

CTA имеют сниженные позиции в Russell2000 и в золоте, но при этом, во всех сценариях, покупки золота должны увеличиться:

Позиционирование CTA в Russell2000

Позиционирование CTA в Russell2000

Хедж-фонды сосредоточены на акциях секторов здравоохранения, промышленности и технологий, причем на последний сектор сегодня приходится относительно больше коротких позиций, чем длинных:

Веса секторов в лонг и шорт портфелях хедж-фондов

Веса секторов в лонг и шорт портфелях хедж-фондов

Потоки средств институциональных инвесторов в акции сегодня значительно выше, чем в течение 2022 года, в то время как ритейл инвесторы ведут себя осторожнее:

Сравнение позиционирования институциональных и ритейл инвесторов сегодня и год назад

Сравнение позиционирования институциональных и ритейл инвесторов сегодня и год назад

Ритейл

В последние недели розничные инвесторы в США стали значительно более оптимистичными, судя по индикатору настроений AAII. Исторически сложилось так, что это плохая новость для акций США:

Индикатор настроений ритейл инвесторов AAII

Индикатор настроений ритейл инвесторов AAII

Опрос клиентов J.P. Morgan показывает, что чистые длинные позиции по казначейским облигациям снизились до нейтральных уровней:

Опрос клиентов J.P. Morgan по позиционированию в казначейские облигации

Опрос клиентов J.P. Morgan по позиционированию в казначейские облигации

Опрос клиентов Bank of America показывает, что наибольшие притоки пришлись на акции факторов роста и стоимости, а из облигаций с защитой от инфляции (TIPS) наблюдался наибольший отток:

Потоки клиентов BofA

Потоки клиентов BofA

Корреляция экономических новостей и показателей акций упала до самого низкого значения с 2014 года, что означает, что в текущий момент акции падают, когда данные оказываются более оптимистичными, чем ожидают экономисты. И наоборот, неожиданный спад в данных вызывает рост фондового рынка:

Корреляция экономических новостей (индекса экономических сюрпризов Citigroup) и показателей акций

Корреляция экономических новостей (индекса экономических сюрпризов Citigroup) и показателей акций

За почти семь десятилетий не было ни одного ралли акций, произошедшего после инверсии кривой доходности, которое не было бы полностью обращено вспять в результате последующих рецессий/медвежьих рынков:

Показатели акций за все периоды инверсии кривой доходности

Показатели акций за все периоды инверсии кривой доходности

“Эйфорияметр” (отслеживает настроения инвесторов, подразумеваемую волатильность и оценки) улучшился после крайнего пессимизма, что обычно является средне-/долгосрочным циклическим сигналом роста. Тем не менее, последние данные немного снизились:

“Эйфориаметр” и S&P 500

“Эйфориаметр” и S&P 500

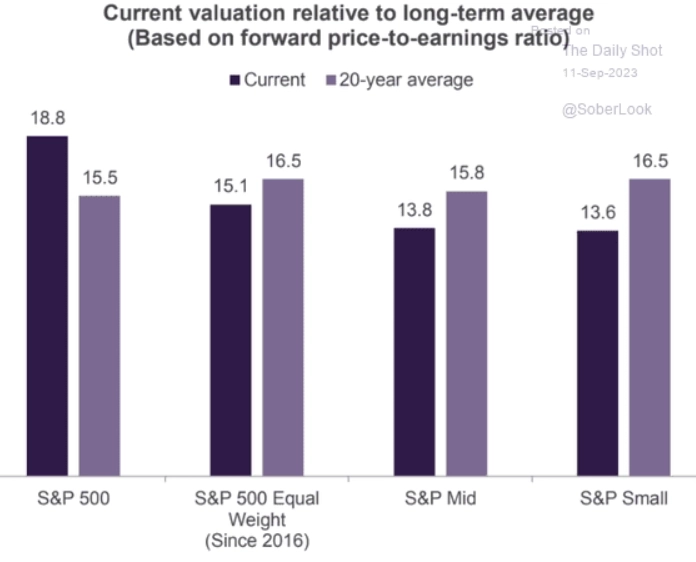

Высокая оценка S&P 500 обусловлена технологическими акциями мега-капитализации. Помимо этого сектора, оценки остаются ниже долгосрочного среднего значения:

Оценки P/E S&P 500, равновзвешенного S&P 500, S&P средней и малой капитализации

Оценки P/E S&P 500, равновзвешенного S&P 500, S&P средней и малой капитализации

Как относительные показатели секторов экономики США коррелируют со спредами по высокодоходным облигациям:

Отрицательное значение = корреляция с сужением кредитных спредов (т.е. улучшением экономики), положительное значение = корреляция с расширением кредитных спредов (т.е. ухудшением экономики)

Отрицательное значение = корреляция с сужением кредитных спредов (т.е. улучшением экономики), положительное значение = корреляция с расширением кредитных спредов (т.е. ухудшением экономики)

Циклические секторы сегодня находятся на исторически завышенной оценке, и модель отношения циклических секторов к защитным (к которым Ned Davis Research причисляют секторы товаров повседневного спроса, здравоохранения и коммунальных услуг) указывает на медвежье настроение по поводу этого соотношения:

Циклические секторы (к которым Ned Davis Research причисляют секторы энергетики, материалов, промышленности, товаров длительного пользования, финансов, технологий и услуг связи) против защитных (секторы товаров повседневного спроса, здравоохранения и коммунальных услуг) и модель их соотношения

Циклические секторы (к которым Ned Davis Research причисляют секторы энергетики, материалов, промышленности, товаров длительного пользования, финансов, технологий и услуг связи) против защитных (секторы товаров повседневного спроса, здравоохранения и коммунальных услуг) и модель их соотношения

Goldman Sachs считают, что экономика сейчас находится в стадии замедления, в которую наилучшие показатели демонстрируют акции с сильным балансом, возвращающие деньги акционерам, и которые не инвестируют в рост (т.е. акции фактора Value/quality):

Показатели акций во времена различных экономических циклов

Показатели акций во времена различных экономических циклов

Акции фактора стоимости и маленькой капитализации, как правило, демонстрируют хорошие показатели при росте цен на нефть:

Показатели акций фактора стоимости, малой капитализации и цены на нефть марки Brent

Показатели акций фактора стоимости, малой капитализации и цены на нефть марки Brent

Сырьевые товары

Самый активный нефтедобывающий бассейн в США (на долю которого приходится 40% всей добычи нефти в США) в настоящее время переживает сокращение числа действующих буровых установок:

Изменение числа действующих буровых установок на самом активном нефтедобывающем бассейне в США

Изменение числа действующих буровых установок на самом активном нефтедобывающем бассейне в США

Энергетический сектор показывает результаты выше, чем S&P 500, если наступает рецессия. При мягких посадках сектор энергетики показывает результаты значительно ниже:

Отношение энергетического сектора к S&P 500 во время мягких посадок и рецессий

Отношение энергетического сектора к S&P 500 во время мягких посадок и рецессий

Успехов в торговле!

📌 Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале «Антон Клевцов»: t.me/traderanswers

Александр Сережкин11 сентября 2023, 22:23и чем ты удивил? Добыча нефти внутри США растет больше года.0

Александр Сережкин11 сентября 2023, 22:23и чем ты удивил? Добыча нефти внутри США растет больше года.0 2153sved11 сентября 2023, 23:49вы же с утятами были раньше?+1

2153sved11 сентября 2023, 23:49вы же с утятами были раньше?+1 Value12 сентября 2023, 02:02Спасибо, интересно.+1

Value12 сентября 2023, 02:02Спасибо, интересно.+1 Zaorish12 сентября 2023, 04:25Спасибо за дельные цифры!0

Zaorish12 сентября 2023, 04:25Спасибо за дельные цифры!0

Позиционирование CTA в золото

Позиционирование CTA в золото