Новый отчет в MetaTrader: 5 важных показателей торговли

В торговле на финансовых рынках необходимо принимать взвешенные и обоснованные решения. Для этого трейдеры разрабатывают и оптимизируют различные торговые стратегии, активно используя статистические показатели.

Мы рассмотрим пять ключевых показателей, на которые следует обратить внимание для эффективной и стабильной торговли.

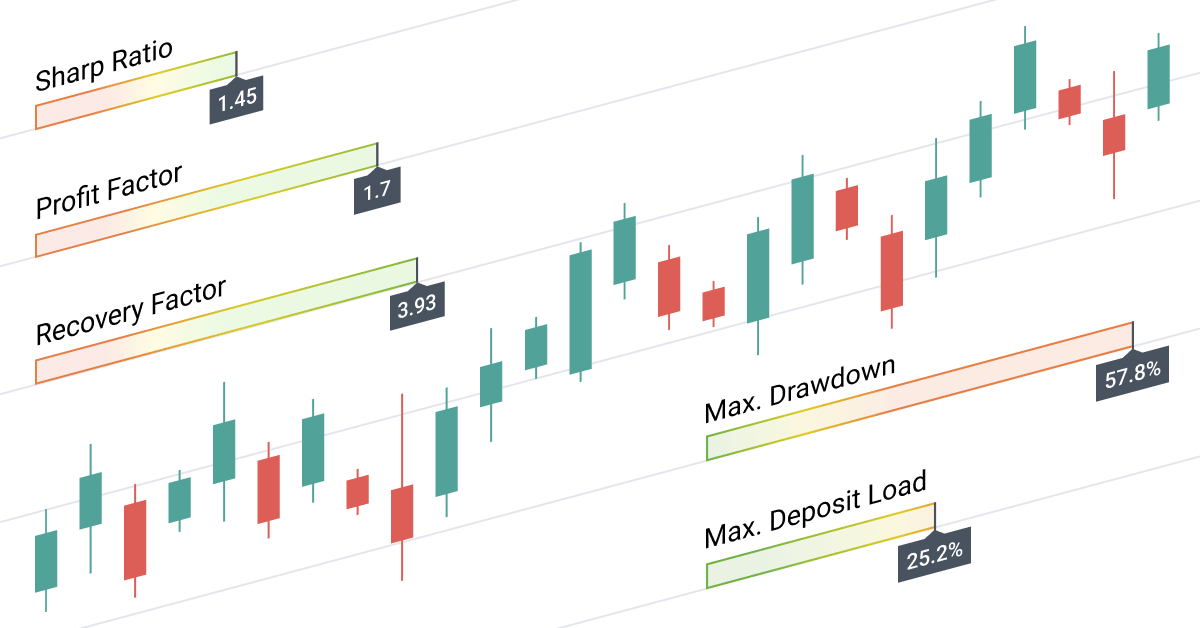

1. Коэффициент Шарпа (Sharpe Ratio):

- Что это: измеряет доходность стратегии по отношению к принимаемым рискам.

- Почему важно: высокий Sharpe Ratio указывает на то, что стратегия эффективно увеличивает прибыль с минимальными рисками. Чем выше этот показатель, тем лучше.

- Как читать: Sharpe Ratio выше 1 говорит о том, что доходность стратегии оправдывает риски. Значение выше 3 указывает на отличную стратегию.

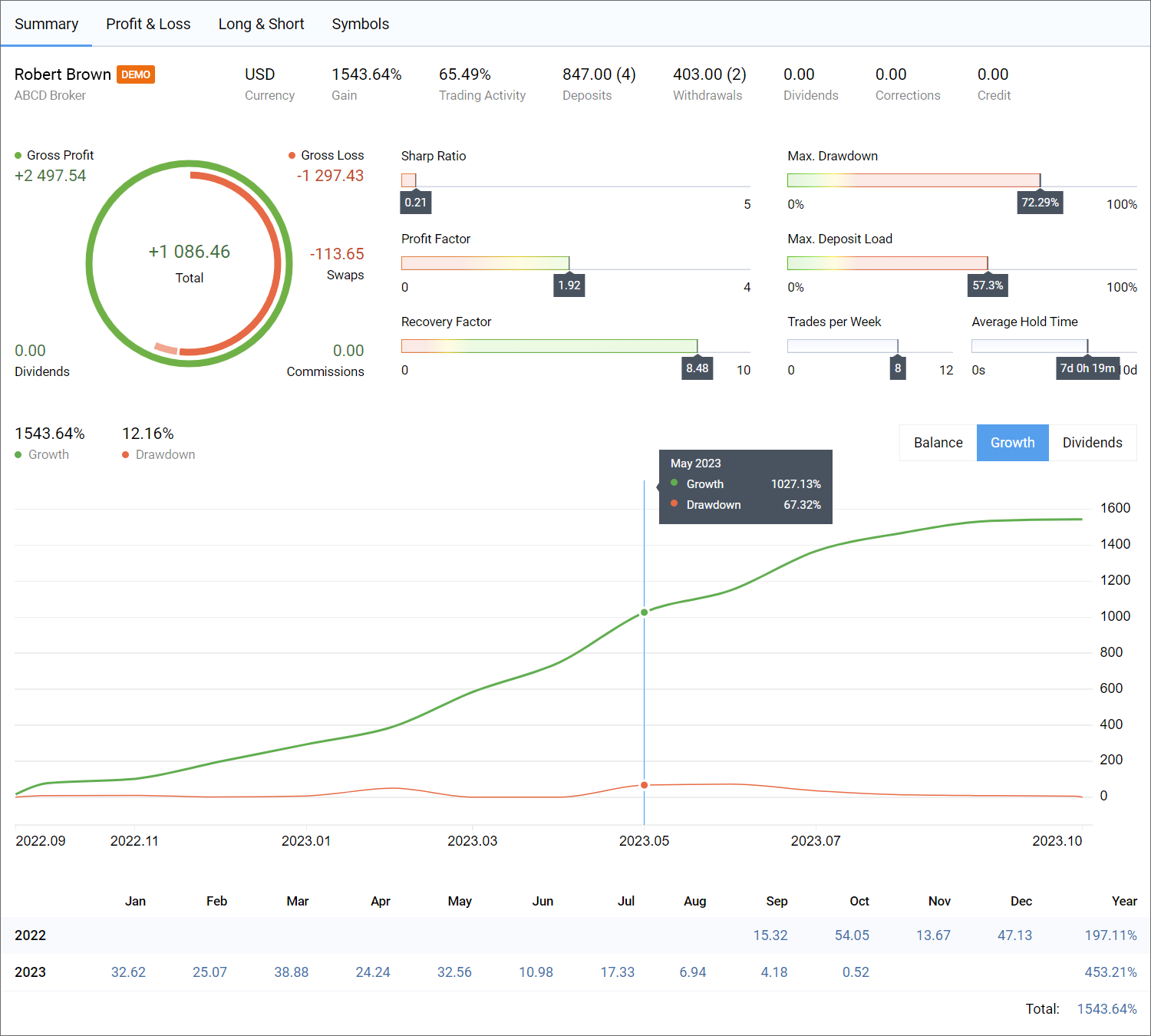

Перед нами отчет успешной торговли — мы видим, что за год прирост составил более 1 500%. При этом графики баланса и прироста выглядят очень хорошо, нет провалов и взлетов. Тем не менее, назвать такую стратегию стабильной нельзя, так как Sharp Ratio равен 0.21, что значительно меньше единицы. Это означает, что трейдер принимает очень большие риски для получения таких торговых результатов.

Значение коэффициента Шарпа трактуется следующим образом:

- Sharpe Ratio < 0 Плохо. Стратегия убыточна, не годится.

- Sharpe Ratio < 1.0 Неопределенно. Риск не окупается. Такие стратегии могут браться в работу, если нет альтернатив.

- Sharpe Ratio ≥ 1.0 Хорошо. Если коэффициент Шарпа превышает единицу, это означает, что риск окупается, портфель/стратегия работает.

- Sharpe Ratio ≥ 3.0 Отлично. Высокий показатель говорит о том, что вероятность получить убыток в каждой конкретной сделке очень мала.

Если показатель Шарпа меньше нуля, то торговля убыточна. Но в таких случаях анализировать Sharp Ratio и не требуется, это сразу видно по графикам баланса и прироста.

2. Максимальная просадка (Maximum Drawdown):

- Что это: отражает максимальное падение баланса с пика до минимальной точки.

- Почему важно: показывает, какую часть капитала вы рискуете потерять в худшем периоде торговли.

- Как читать: чем меньше максимальная просадка, тем надежнее стратегия.

В данном отчете мы видим, что максимальная просадка составила 72.3%, что означает огромный риск. На графике выше в мае 2023 года зафиксирована просадка в 67%. Такой показатель риска является экстремальным, желательно чтобы просадка составляла не более 20-30%.

Почему просадка должна быть не более 30% (а лучше менее 20%)? При выборе торговой стратегии необходимо закладываться на то, что испытанная на истории просадка в будущем можем быть превышена в 2 раза и более. Таким образом, если максимальная просадка составляет 30%, то в будущем возможна просадка в 60% (2*30%). Пережить такую просадку можно, хотя и неприятно. А вот если максимальная просадка составляет 72%, то в будущем она вполне может составить 100%, что равносильно разорению торгового счета.

3. Фактор восстановления (Recovery Factor):

- Что это: отношение полученной прибыли к максимальной просадке.

- Почему важно: показывает, насколько быстро стратегия может восстановиться после убытков.

- Как читать: чем выше фактор восстановления, тем быстрее стратегия восполняет убытки и начинает приносить прибыль.

В отчете мы видим, что Recovery Factor = 8.26 и находится в зеленой зоне, что является очень хорошим показателем. Желательно, чтобы торговая стратегия имела Recovery Factor не менее 3, чем больше, тем лучше, конечно.

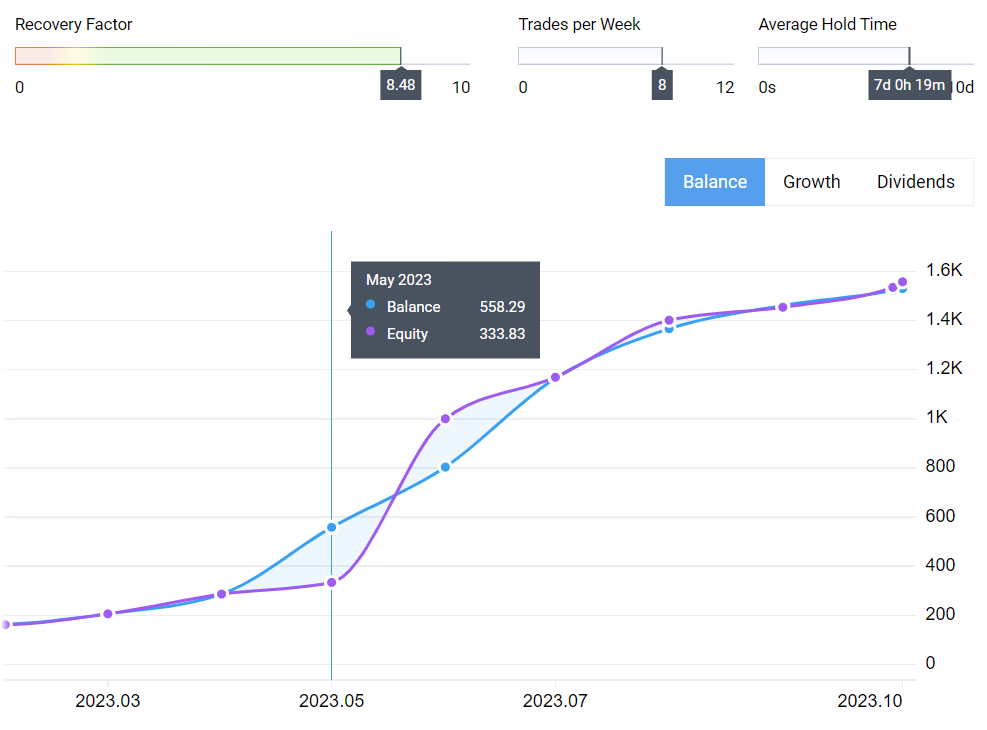

Если переключиться в отчете Summary в режим денежных показателей, то видим, что собственных средств на торговом счете (Equity=$333.83) было значительно меньше, чем значение баланса $558.29. Таким образом, счет испытал большую просадку, но полученная прибыль дала хорошее значение фактора восстановления.

Стратегия с хорошим фактором восстановления (3 и более) позволяет трейдеру быть уверенным, что текущая просадка будет компенсирована хорошей прибылью в будущем. Если же Recovery Factor = 1 или менее, то может случиться ситуация, что счет испытает несколько последовательных просадок, которые приведут к разорению — средств на счете не останется для продолжения торговли.

4. Прибыльность (Profit Factor):

- Что это: отношение суммы прибыли к сумме убытков.

- Почему важно: помогает определить, насколько эффективна стратегия в долгосрочной перспективе.

- Как читать: значение больше 1 говорит о том, что стратегия прибыльна.

Само собой разумеется, что трейдеры торгуют на рынке для получения прибыли. Но при любой торговой стратегии всегда есть прибыльные и убыточные сделки. Поэтому важно, чтобы результаты прибыльных сделок превышали потери от убыточных сделок. Profit Factor показывает, во сколько раз полученная прибыль превышает размер убытков.

В данном отчете мы видим, что Profit Factor = 1.92, что является хорошим показателем. Поэтому график находится в зеленой зоне.

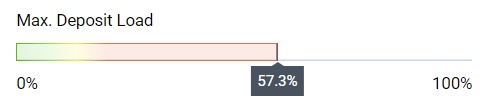

5. Максимальная нагрузка на депозит (Max. Deposit Load):

- Что это: максимальный процент от средств на счете, который был задействован под открытые позиции.

- Почему важно: высокая загрузка депозита несет дополнительные риски для торгового счета. При движении рынка в неблагоприятном направлении вероятность разорения растет с ростом нагрузки на депозит.

- Как читать: чем меньше максимальная нагрузка на депозит, тем меньше средств на счете подвергается риску потерь.

Нельзя сказать уверенно, что 20% или 50% являются хорошим показателем нагрузки на депозит. Данная оценка должна применяться с учетом торговой стратегии и времени удержания позиции. Для скальперской стратегии допустима очень высокая нагрузка на депозит, потому что в этом случае прибыль берется за счет очень небольшого изменения цены, а значит, необходимо проводить торговые операции большим объемом.

Кроме того, для маржинальной торговли, к которой относится и торговля на Форексе, размер взимаемой маржи значительно меньше за счет предоставляемого плеча. Это также позволяет получать большую прибыль за счет очень малого изменения цен, но при этом несет повышенный риск потерь при движении валютной пары в неблагоприятном направлении. Так, если размер плеча составляет 100, то размер маржи для открытия позиции уменьшается в 100 раз. Это означает, что если трейдер откроет позицию на весь депозит, то при движении цены в противоположном направлении на 100 пунктов весь его депозит будет потерян. А учитывая, что у многих брокеров уровень Stop Out составляет 50%, для получения крупного убытка будет достаточно и 50 пунктов в неблагоприятном направлении. Это как раз столько, сколько проходит цена за день на большинстве валютных пар.

В данном отчете мы видим, что максимальная нагрузка на депозит составила 57%. Такая торговля является рискованной, поэтому показатель находится в красной зоне.

Общая оценка

На странице Summary мы сразу же получаем общую важную информацию — это графики баланса/эквити, а также динамика прироста в процентах. Подведем краткий итог анализа:

- Графики роста и баланса достаточно ровные, без резких колебаний — ✔️

- Sharpe Ratio = 0.21 — X

- Maximum Drawdown = 72% — X

- Recovery Factor = 8.26 — ✔️

- Profit Factor = 1.91 — ✔️

- Max. Deposit Load = 57% — ✔️

В целом, 3 числовых показателя из 5 являются хорошими. Но тем не менее, торговлю на данном счете нельзя назвать стабильной и безопасной. Полученная прибыль была сопряжена с большими рисками.

Каждый из рассмотренных показателей имеет значимость для анализа и оценки торговых стратегий. Не стоит полагаться только на один показатель, важно анализировать их в комплексе, учитывая специфику каждой торговой стратегии и конкретные рыночные условия. Правильное использование и понимание этих показателей поможет трейдерам не только минимизировать риски, но и увеличить прибыльность своей торговли.

Обновленный торговый отчет в MetaTrader 5 позволяет трейдерам получить оценку своих результатов прямо в терминале и в удобной визуальной форме. Это поможет увидеть не только положительные стороны своей стратегии, но и задуматься о том, как снизить риски и повысить стабильность торговли.

wistopus09 октября 2023, 11:15очченно умно...

wistopus09 октября 2023, 11:15очченно умно...(не осилил)

0 Sergii Onyshchenko12 октября 2023, 20:59Спасибо. В мт4 это автоматически по аналогии не появится?0

Sergii Onyshchenko12 октября 2023, 20:59Спасибо. В мт4 это автоматически по аналогии не появится?0