Завьялов Илья Николаевич про будущее Сross-Сhain Мостов.

Перед тем как вы погрузитесь в изучение статьи, обратите внимание на тот факт что всё упомянутое в ней не является финансовой рекомендацией для принятие более взвешенного решения просьба провести свое собственное исследование.

Будущее кросс-чейна базируется на inent-based (на намерениях) основе, при этом ценность концентрируется у solvers (решатели, субъекты или механизмы, отвечающие за упрощение и оптимизацию процессов передачи и обмена активами между различными блокчейнами).

Мы хотим начать с категоризации мостов, что даст нам модель мышления для остальной части раздела. Один из способов категоризировать архитектуру мостов — это разделение на token bridges vs liquidity network (сети ликвидности).

Мосты, которые блокируют (или сжигают) токены на исходной сети и создают обернутые версии на целевой сети, считаются token bridges. Большинство примеров здесь — это публичные канонические мосты сетей, такие как IBC или мосты rollup, однако также существуют некоторые (потенциально) коммерческие сторонние token bridges, такие как LayerZero omnichain tokens, LayerZero Aptos, Wormhole Portal и т.д.

Другой тип моста — это liquidity network. Liquidity network не минтят новые токены на целевой сети. Вместо этого они работают с уже существующими. Обычно это нативные токены (например, OP для Optimism) или их канонические представления (например, ETH, перенесенный в Optimism через канонический мост Optimism). Поскольку liquidity network не минтят новые токены, им нужна доступная ликвидность для осуществления кросс-чейн переводов. Исторически они ограничивались пулами ликвидности внутри сети, но по мере их развития и перехода к intent-based архитектурам, они также могут использовать внешнюю ликвидность через сеть «solvers».

Преимущества и недостатки каждого решения можно посмотреть ниже.

Упомянутая категоризация мостов основана исключительно на их архитектурных особенностях и не связана с уровнем доверия или предположениями о безопасности, на которых эти мосты функционируют.

Исторически token bridges не обязательно были некоммерческими. Во время «войн» L1«Solunavax» в прошлом цикле, большинству сетей L1 не хватало канонического моста, и token bridges, ориентированные на прибыль, заполнили срочные потребности пользователей, выходя на рынок в нужное время. Поскольку эти сторонние мосты минтили свои токены, сети оказались с множеством различных представлений одного и того же токена. Это не только фрагментировало пользовательский опыт и ликвидность, но и создавало риски привязки к конкретному мосту. Однако большинство этих динамик изменились с тех пор.

Сегодня большинство сетей имеют канонические мосты токенов, разработанные с минимальными доверительными предположениями относительно самой сети. С появлением роллапов и сетей cosmos большинство новых сетей также запускаются с каноническими мостами по умолчанию, что затрудняет захват ценности сторонними token bridges.

Еще один фактор, который недавно радикально изменил ландшафт мостов, — это омничейн стандарт USDC CCTP (протокол кросс-чейн переводов), запущенный Circle ранее в этом году. CCTP уже поддерживает несколько сетей, включая Arbitrum, Ethereum, Avalanche, Optimism, Base и другие, которые появятся в будущем. Теперь любое приложение, ориентированное на пользователя, в этих сетях может интегрироваться с CCTP и иметь возможность нативной кросс-чейн передачи USDC через Circle.

CCTP обладает огромными преимуществами по сравнению с альтернативами и практически не имеет недостатков.

- Лучшее Исполнение (Без Комиссий, Без Slippage): USDC может быть сожжен/сминчен в соотношении 1:1 без пулов ликвидности или slippage. Circle не выражал намерения взимать плату за свои услуги аттестации; chain-agnostic USDC дает им конкурентное преимущество перед другими, что оправдывает их мотивацию предлагать эту услугу бесплатно. Хотя приложения могут взимать с пользователей плату, снижение комиссий будет стремиться к минимуму, поскольку появляются бесплатные услуги.

- Дефрагментация Ликвидности: Больше нативного USDC устраняет болезненные проблемы интерфейса и пользовательского опыта, с которыми dApps/пользователи сталкивались из-за множества различных версий USDC.

- Капитальная Эффективность: Приложения могут нативно минтить/сжигать USDC для переводов, устраняя необходимость в пулах и стимулах для LP.

- Безопасность: Отсутствие пулов ликвидности, действующих как мишени для хакеров. Пользователи не берут на себя дополнительные доверительные предположения при переводе USDC с одной сети в другую.

- Быстрый Выход для Роллапов: Пользователям роллапов не нужно ждать дни или часы, чтобы получить свой USDC на Ethereum. Они могут выйти, как только Circle предоставит аттестацию события сжигания USDC.

- Поддержка CEX и Прямые Фиатные Входы/Выходы: Поскольку нативный USDC может быть заблокирован Circle, он является предпочтительным активом для CEX с точки зрения регулирования.

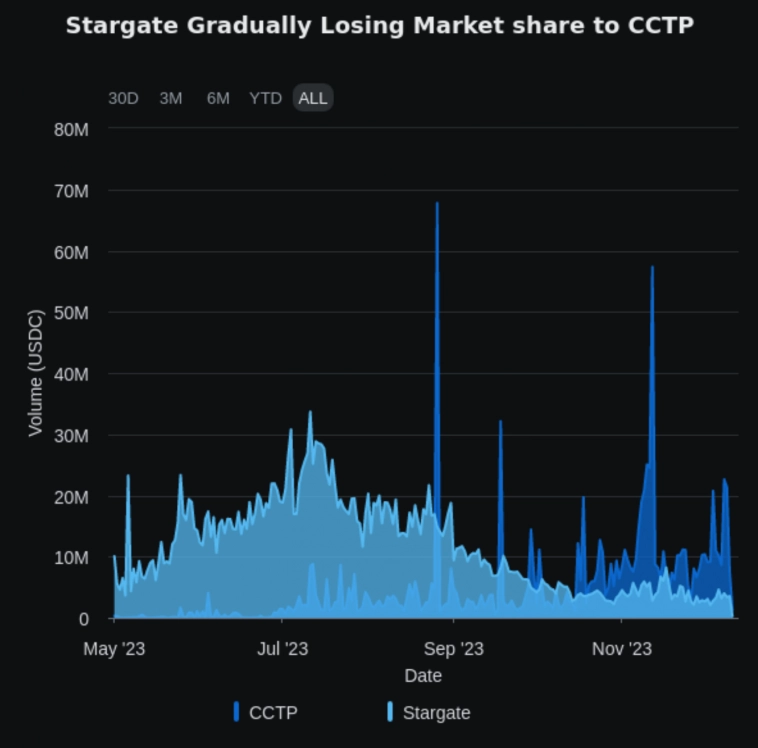

Неудивительно, что CCTP получил очень сильное принятие и существенно увеличил свою долю рынка по объему с момента своего появления в начале этого года.

Рассматривая объемы USDC для Stargate и CCTP по путям, поддерживаемым обоими, мы видим, что Stargate теряет долю рынка в пользу CCTP. К лучшему или худшему, CCTP «отбирает» долю рынка у мостов стейблкоинов.

До сих пор мы упомянули два основных фактора, изменяющих ландшафт мостов:

- больше сетей с каноническими мостами (особенно роллапы, импортирующие активы Ethereum)

- USDC/CCTP. Учитывая, что USDC и ETH являются наиболее часто переносимыми активами (USDC составлял более 35% от общего объема переносимых активов, за ним следует ETH)

Будущее мостов основанных на намерениях.

CCTP и канонические мосты помогут увеличить долю канонически деноминированных активов, тем самым решая большую часть проблем с ликвидностью/фрагментацией пользовательского опыта. Однако, учитывая их консервативный характер, они всегда будут медленными; мосты роллапов могут занимать часы или недели, а CCTP может занимать десятки минут/часов для валидации.

Поскольку большинство пользователей захотят передвигаться быстро, CCTP и канонические мосты напрямую не будут использоваться пользователями. Вместо этого они будут действовать как бэк-энд сервисы для пользовательских приложений, которые конкурируют по скорости, капитальной эффективности и затратам на газ, чтобы захватить ценность.

Возможно, наиболее зрелой liquidity network, основанной на намерениях, для кросс-чейн переводов (обмен X на цепи A на X’ на цепи B) является мост Across. Для тех, кто не в курсе, Across активно функционирует на путях между Ethereum и его роллапами. С растущим принятием роллапов в этом году, он значительно увеличил свою долю рынка.

Мы можем рассматривать Across как пример для объяснения нашего общего тезиса о том, что будущее кросс-чейн будет основано на намерениях. Уникальным аспектом liquidity networks, основанных на намерениях, является их способность привлекать внешнюю ликвидность через открытый, без разрешения off-chain рынок внешних участников, известных как solvers.

Основная идея заключается в следующем: пользователи передают риски, связанные с переводом через мост, солверам (или ретрансляторам), которые конкурируют друг с другом, чтобы выполнить намерения кросс-чейн перевода и взамен получают комиссии. Процесс кросс-чейн перевода через Across можно упростить и разбить на 3 этапа:

- Генерация Намерения: Пользователи вносят активы на исходной цепи, выражая свое намерение кросс-чейн перевода. Намерение пользователя также неявно включает комиссии, выплачиваемые ретранслятору при выполнении.

- Выполнение: Для получения комиссии ретрансляторы конкурируют друг с другом, чтобы первыми определить намерение пользователя и выполнить его на целевой сети. Как упоминалось, солверы используют внешнюю ликвидность, выплачивая пользователям из своего кармана на целевой сети.

- Расчет: Транзакция выполнения на целевой сети передается обратно на исходную цепь, где она валидируется. После валидации победивший солвер получает возможность разблокировать активы, удерживаемые в Escrow (временное хранение). Across использует оптимистический оракул UMA для валидации, чтобы минимизировать затраты на газ в сети.

Ключевым аспектом этого дизайна является то, что у пользователей их намерения кросс-перевода немедленно выполняются солверами, которые получают оплату в последствии. Это гарантирует, что пользователи испытывают максимальную скорость, в то время как солверы минимизируют свои операционные расходы, включая стоимость заемного капитала, потребление газа и т.д.

В мостах на основе транзакций время, необходимое пользователям для переноса токенов через сети, в лучшем случае равно времени до окончательности на исходной цепи + время до окончательности на целевой сети. Мосты, основанные на намерениях, могут преодолеть это ограничение, полагаясь на конкуренцию солверов. Солвер может предположить (и оценить) риск реорганизации и выполнить намерение пользователя на целевой сети, даже если транзакция на исходной цепи еще не включена в блок или включена, но не окончательно. Интересно, что мы видим это на практике. Пользователи наслаждаются более быстрыми обменами, поскольку конкуренция солверов нагревается.

С другой стороны, процесс расчета оптимизирован для минимизации затрат на газ. Желательно, чтобы выплаты происходили только периодически (каждые 2-4 часа) и пакетами, чтобы уменьшить амортизированные затраты на газ для каждой выплаты. Еще одним ключевым фактором, снижающим затраты на газ, является использование Across оптимистического оракула UMA для валидации.

Последним элементом головоломки является надежность. Как liquidity network, Across должна обеспечить постоянную доступность ликвидности для обслуживания пользователей на целевой сети, чтобы предложить надежный сервис. Таким образом, протокол заинтересован в помощи солверам в балансировке их ликвидности после обслуживания пользователей. Для этого Across использует ликвидность on-chain, собранную пассивными LP. Пулы имеют модель «hub и spoke» с одним большим пулом на основной сети Ethereum и меньшими пулами на целевых сетях.

Сегодня протокол Across принимает активный подход к ребалансировке; он периодически балансирует ликвидность spoke (малых) пулов, переводя средства между малыми пулами и главным пулом. Это позволяет солверам запрашивать и отправлять их выплаты на их выбранную сеть, независимо от того, где пользователи могли сделать свои депозиты. Пулы также действуют как резерв для внешней ликвидности на случай, если солверы упустят или не смогут выполнить намерения пользователей.

На данный момент, при ребалансировке пула ликвидности, Across использует канонические мосты сетей. Однако это скоро изменится с появлением универсального адаптера моста (UBA). С UBA, вместо того, чтобы протокол переносил средства LP в сети через канонические мосты, он также поручит эту задачу внешним солверам. Для этого Across введет «балансирующие» стимулы; когда конкретный малый пул недостаточно сбалансирован, вознаграждения будут выплачиваться тем, кто вносит средства в этот пул, а солверам, которые забирают выплаты из этого пула, будут начисляться штрафы.

После UBA, Across не будет придерживаться какого-либо конкретного метода мостов. Солверам будет разрешено выбирать любой мост по своему выбору для балансировки пулов и принимать все связанные с этим риски. Реалистично, они, скорее всего, будут использовать CCTP, когда это возможно. UBA также позволит Across поддерживать сети без канонических мостов.

Где будет скапливаться ценность?По мере того, как приложения переходят на архитектуру, основанную на намерениях, и солверы берут на себя больше ролей, мы думаем, что больше ценности будет скапливаться у них, а меньше — у пассивных LP. В самом деле, возможно, что при достижении зрелости пассивных LP вообще не будет; вся ликвидность будет представлять ценность в движении, а не ценность в покое. Это не означает, что у розничных пользователей не будет способов заработать пассивный доход. Пользователи могут зарабатывать часть дохода солвера, делегируя/стейкая токены. Однако, в отличие от сегодняшнего ландшафта, где токены ассоциируются с конкретными приложениями, они могут все чаще использоваться для доступа к доходу конкретного солвера, который может участвовать в одном или нескольких независимых приложениях. Поскольку приложения на основе намерений для кросс-чейн перевода ценностей (Across, DLN DeBridge, Hashflow, Connext, Chainflip, UniswapX и др.) запрашивают у солверов похожие возможности, есть все основания ожидать, что те же солверы будут участвовать во многих приложениях.

Другой подход к этому вопросу — ответить, какие типы приложений будут иметь наибольшие возможности для захвата ценности солверами. Есть серьезные основания полагать, что основная часть будет на DEX (обмен X на исходной сети на Y на целевой), а не на мостах (обмен X на исходной сети на X’ на целевой). Это потому, что пользователи гораздо менее осведомлены о явных/неявных комиссиях, которые они платят при совершении обмена (X на Y), по сравнению с переводом (X на X’), и в обменах просто больше MEV, чем в переводах, учитывая риск цены.

Границы становятся размытыми, когда намерения обобщаютсяИнтересно, что границы между приложениями также могут стать размытыми в мире, ориентированном на намерения. Подобно другим приложениям, основанным на намерениях, таким как CoWSwap, UniswapX и другим, на следующий год Across планирует ввести «хуки» для расширения своих возможностей и улучшения пользовательского опыта.

С помощью хуков надежда заключается в том, что пользователи смогут выражать свои намерения в форме пакетов «мост + действие». Как минимум, это обеспечит гораздо лучший пользовательский опыт, так как позволит пользователям совершать действия (своп, стейкинг, минтинг и т.д.) на целевой сети без необходимости владения токенами для оплаты газа или переключения RPC-точек. В лучшем случае это позволит Across поддерживать не только намерения мостов, но и все виды кросс-чейн намерений. Хотя этот план дороги имеет смысл, мы считаем, что для широкого внедрения хуков к следующему году еще рано; дизайны даже для самых базовых кросс-чейн намерений (например, перевод, своп) все еще находятся в зачаточном состоянии. Тем не менее, есть явная тенденция к расширению «намерений» для большего количества случаев использования.

Более глубокий вывод здесь заключается в том, что намерения не ограничиваются кросс-чейн переводами или лимитными ордерами и могут быть обобщены для всех сегодняшних случаев использования и многих других. Поэтому мы предпочитаем термин «намерение» конкретным действиям, таким как «своп» или «лимитный ордер». Аналогично, мы любим использовать «солвер» как общий термин для обозначения всех видов внешних permissionless (без разрешения) агентов, независимо от типа приложения.