22 января 2013, 13:36

Таймер взрывного механизма японской «долговой бомбы» запущен

22.01.2013, Москва – Банк Японии вчера объявил о принятии целевого уровня инфляции на уровне 2%, а с января 2014 года ЦБ автоматом начнет скупать с внутреннего рынка активы на регулярной основе (по аналогу с QE ФРС США) – по материалам AForex.

22.01.2013, Москва – Банк Японии вчера объявил о принятии целевого уровня инфляции на уровне 2%, а с января 2014 года ЦБ автоматом начнет скупать с внутреннего рынка активы на регулярной основе (по аналогу с QE ФРС США) – по материалам AForex.Обещания довольно агрессивными, но, судя по вчерашней реакции рынка, они уже были заложены в цены активов. Японская йена просела после анонсирования новости от ЦБ Японии, после чего вернулась вверх торговалась выше USD.

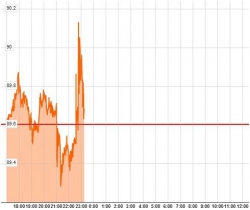

График. Интрадей-торговля: USD против JPY(данные Bloomberg).

А теперь внимание… Главный держатель японских суверенных облигаций JGB – японские компании частного и государственного секторов. Они держат JGB, имея скудные проценты дохода, на одном единственном аргументе – вере в инструмент дефляции. 2% инфляции – бесспорный аргумент против того, чтобы держать JGB. Японский долг сегодня – это правительственная налоговая выручка за год, помноженная на 24. 25% всей выручки идет на оплату процентов по долгу. По подсчетам ZeroHedge.com, суверенного дефолта можно ждать на отрезке ближайших 18-24 месяцев. Портал пишет, что мировая бизнес-элита в последнее время активно выходит из JPY – если судить по динамике сделок купли-продажи активов на мировом рынке. Кроме всего прочего, 20% всего экспорта Японии приходится на Китай. Эта цифра рискует быть уменьшенной вдвое на текущих политических трениях между двумя азиатскими экономиками (спорный момент – японские острова), а также на падающем потребительском спросе внутри Китая.

0 Комментариев