Черкизово (GCHE). Отчет за 2023 год. Долг. Дивиденды и перспективы.

Приветствую на канале, посвященном инвестициям! 16.02.24 вышел отчёт за 2023 г. компании Черкизово (GCHE). Этот обзор посвящён разбору компании и этого отчёта.

Больше информации и свои сделки публикую в Телеграм.

О компании.

Группа «Черкизово» — крупнейший производитель мясной продукции в России. Компания занимает лидирующие позиции на рынках куриного мяса, свинины, индейки и колбасных изделий.

У компании выстроена вертикально интегрированная бизнес-модель, которая охватывает все звенья в производственно-сбытовой цепи мясной продукции. Группа контролирует более 355 тысячи гектаров земли, выращивая на них зерно и сою, полностью самодостаточна в производстве комбикормов для животных, владеет собственными фермами по выращиванию курицы, индейки и свинины вместе с убоем и мясоперерабатывающими заводами.

Продукция под брендами «Петелинка», «Куриное царство», «Пава-пава», «Пит Продукт», «Casademont», «Краснобор» и «Черкизово» поставляется потребителям и распространяется через розничные торговые сети по всей стране.

В Группу входит 18 крупных компаний. Конечной контролирующей стороной ПАО «Группа Черкизово» являются члены семьи Михайловых, совместно владеющие Компанией.

Текущая цена акций.

Более 8 лет акции компании находятся в восходящем тренде. А после окончания частичной мобилизации, с октября 2022 года, он усилился. Правда, после выхода последнего отчета котировки снижаются.

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где простыми словами рассказывается, как можно легко разбираться в финансовой отчётности.

Результаты за 2023 год:

- Выручка 226,7 млрд (+23% г/г). Из них 10% приходится на экспорт.

- Себестоимость 160,7 млрд (+15% г/г);

- Операционная прибыль 40,4 млрд (+130% г/г);

- Процентные расходы после вычета гос субсидий 6,6 млрд (+32% г/г);

- Чистая прибыль (ЧП) 33 млрд (+123% г/г);

Рост выручки в основном обусловлен значительным ростом (более 20%) цен на курицу и свинину в РФ. ЧП при этом выросла в 2,2 раза г/г благодаря росту выручки, а также переоценке биологических активов и непроданного урожая, которые суммарно составляют 22% от выручки или 7,4 млрд. А год назад была отрицательная переоценка -3 млрд. Таким образом, скорректированная ЧП 27 млрд (+75% г/г).

Финансовые результаты за 2023 год рекордные. Вообще последние годы, средние темпы роста выручки 17% в год. К слову, с 2017 года выручка выросла в 2,7 раз, а акции за это время выросли в 6 раз.

На диаграмме в разрезе полугодий прослеживается аналогичная картина роста выручки. EBITDA и ЧП растут менее равномерно.

Операционные сегменты.

У компании 5 основных бизнес-сегментов: курица, свинина, мясопереработка, растениеводство, индейка. Более 60% выручки приходится на курицу. И по 20% на свинину и мясопереработку.

В части EBITDA картина схожая. После существенного роста цен на курицу в РФ, на этот сегмент приходится 74% всей EBITDA 2П 2023. На свинину 23%. На растениеводство в среднем 10% от EBITDA. Индейка в районе ноля, а сегмент мясопереработки и вовсе сгенерировал отрицательную EBITDA в 2П 2023.

Баланс.

- Чистые активы 119,6 млрд (+30% г/г). Т.е. на такую сумму активы превышают обязательства.

- Запасы 38 млрд (+18%);

- Денежные средства 15,2 млрд (-53% г/г);

- Суммарные кредиты и займы 110,5 млрд (-10% г/г);

Таким образом, чистый долг 95 млрд (+5% г/г). ND/EBITDA = 1,9.

Относительно высокий долг в основном объясняется государственными субсидиями, благодаря которым ставка не превышает 5%. Но как мы видели в отчете о финансовых результатах, из-за высокого долга значительно выросли процентные расходы по кредитам. Они уже перевалили за 6,6 млрд в год, это уже после вычета гос субсидий.

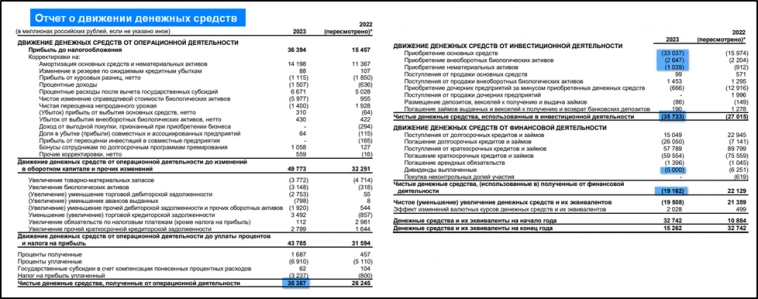

Денежные потоки.

Денежные потоки за 2023 год:

- операционная деятельность 35,3 млрд (+35% г/г). Именно столько денег поступило в компанию за год. Рост в основном связан с увеличением кредиторской задолженности, т.е. компания придерживает выплаты контрагентам.

- инвестиционная деятельность -35,7 млрд (+32% г/г). На капитальные расходы пришлось 36,7 млрд (+92% г/г).

- финансовая деятельность -19,1 млрд. Это обусловлено сокращением долговой нагрузки. Плюс 5 млрд ушло на дивиденды.

Из диаграммы видно, что операционный поток в 2023 рекордный. Также наблюдается его планомерный ежегодный рост. Аналогично растут и капитальные затраты, бизнес постепенно расширяется.

Из-за рекордно высоких капитальных затрат, свободный денежный поток отрицательный.

Дивиденды.

Дивидендная политика Черкизово предусматривает выплату не менее 50% от скорректированной чистой прибыли по МСФО, но при условии сохранения коэффициента ND/скор EBITDA < 2,5. Обычно платят два раза в год.

Компания выплатила за 1П 2023 дивиденд 118,4₽. Как мы видели, на эти цели ушло 5 млрд. А 19.02.24 Совет Директоров рекомендовал итоговые выплаты 205,38₽. Это около 4,3% доходности к текущей цене. Акционеры должны утвердить 27.03.24. Отсечка 07.04.24. Суммарные дивидендные выплаты составляют 50% от скорректированной ЧП.

Перспективы и риски.

Акции Черкизово имеют защитную функцию. В том числе, результаты растут за счет инфляции. Но правда, вертикальная интеграция слабая, в настоящий момент самообеспеченность зерном и масличными культурами для производства комбикорма составляет около 30%. Но планируется увеличение этого показателя.

Компания регулярно проводит модернизацию производств и сделки по приобретению новых компаний. Это помогает поддерживать рост выручки. Например, 31.10.21 стало известно о приобретении 15 тысяч гектаров земли в Белгородской области примерно за 0,65 млрд.

Также среди перспектив – продолжение роста экспорта. В частности, в конце 2023 года были сняты ограничения в отношении поставок свинины в Китай.

Риски:

- рост цен на сырье (зерно, топливо, удобрения и кормовые компоненты);

- падение цен на продукцию Группы, в том числе за счет гос регулирования;

- изменение условий аренды земельных участков, которые арендует компания;

- рост конкуренции;

- биологические и природные факторы (эпидемия, засуха и т.п.);

- сокращение или прекращение господдержки;

- судебные разбирательства. Компания время от времени получает претензии от своих покупателей и контрагентов.

- маленький фрифлоат (около 2.5%).

Мультипликаторы.

По мультипликаторам компания оценена средне:

- Текущая цена акции = 4360₽; капитализация = 184 млрд;

- EV/EBITDA = 5,6

- P/E = 5,6; P/S = 0,8; P/B = 1,5;

- Рентабельность по EBITDA = 22%; ROE = 28%; ROA = 12%.

Выводы.

Черкизово – крупнейший производитель мясной продукции в России. Относится к защитному сектору. Большая часть выручки и EBITDA приходится на курицу. 10% выручки приходится на экспорт.

Благодаря росту цен на курицу, результаты за 2023 год рекордные.

У компании средний долг. Но во многом это объясняется правительственными субсидиями, из-за которых ставки по кредитам довольно низкие.

Дешевые кредиты Черкизово тратит на активное расширение бизнеса, что поддерживает рост выручки, который составляет около 17% в год.

Дивиденды низкие. Суммарные выплаты за 2023 год будут в районе 6,5%.

Среди рисков: изменение цен на сырье и продукцию, биологические и природные факторы, сокращение господдержки, маленький фрифлоат.

По мультипликаторам компания оценивается средне. Значимой недооценки в котировках нет.

Сам я пока я не покупал акции Черкизово.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Благодарю за лайки и подписку на наши каналы: