Перспективы банков в 2024

Судя по всему, в этом году некоторые банки покажут довольно скромные темпы роста, а отдельным игрокам придется столкнуться с убытками.

$SVCB

Однако, снижение ставок способно положительно сказаться на прибыли за счет раскрытия резервов.

Рубрика #выжимки

Самое важное из исследования 'Как банковская система пройдёт 2024 год' от НКР и Б1.

Российские кредитные организации ожидают в 2024 году плавного смягчения денежно-кредитной политики Банка России и не ждут существенной девальвации рубля.

Значительная часть банков придерживается позитивного или нейтрального прогноза чистой прибыли на 2024 год, что говорит об адаптации сектора к произошедшим за последние два года изменениям.

Наибольшие перспективы банки видят в корпоративном кредитовании, ожидания от потребительского кредитования — умеренно пессимистичные.

Банки считают перспективным дальнейшее развитие партнёрства с дружественными странами, поскольку потребность в устойчивом международном бизнесе только возросла в условиях санкций.

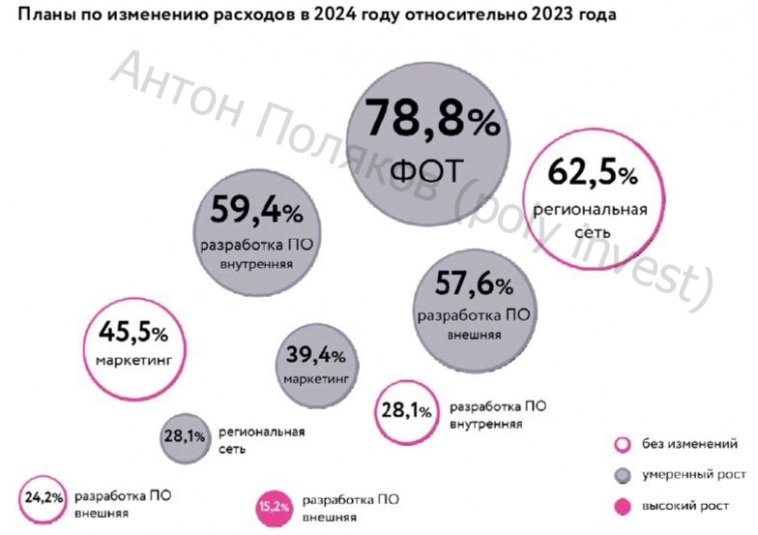

Несмотря на продолжение цифровизации, в целом банки не планируют сокращать региональную сеть, а часть банков намерены её расширять.

Банки отмечают серьёзные краткосрочные проблемы с доступностью отечественного программного обеспечения (ПО), в более долгосрочной перспективе планируют развивать применение искусственного интеллекта (ИИ).

В течение 2023 года Банк России пять раз повышал ключевую ставку, которая на момент настоящей публикации составляет 16%. Возможные движения процентной ставки остаются важным фактором стратегического планирования для банков и их клиентов.

В целом участники опроса ожидают роста (42%) или сохранения (24%) чистой прибыли в 2024 году, что свидетельствует об успешной адаптации банковского сектора к стоящим перед ним вызовам. Вместе с тем отдельные банки (9% опрошенных) сталкиваются с существенными рисками и опасаются снижения чистой прибыли, которое сами характеризуют как «значительное».

В части клиентских сегментов среди опрошенных банков наиболее перспективным считается корпоративный сегмент: 61% ожидают усиления динамики кредитования, 46% — роста доходности сегмента, при этом 42% оценивают его как наиболее доходный сегмент в 2024 году. Перспективным считается и сегмент кредитования малых и средних предприятий (МСБ) (56% ожидают положительной динамики портфеля), однако 22% банков ожидают сокращения его доходности, несмотря на рост объёмов портфелей. Для корпоративного бизнеса доля респондентов, ожидающих снижения, заметно меньше — 15%.

Более половины (52%) опрошенных банков используют решения на основе искусственного интеллекта. Основными направлениями использования ИИ являются фронт-офис (23% от всех опрошенных банков) и мидл-офис (19%); в деятельности бэк-офиса, автоматизация которой представляет существенный экономический интерес в контексте снижения операционных доходов, ИИ используют только 10% из всех опрошенных организаций. Большинство ответивших на вопрос о бюджете ИИ банков (88% из 16) планируют потратить на развитие ИИ в 2024 году в пределах 1,5 млрд руб., в том числе 69% — менее 500 млн руб.

#выжимки — новая рубрика «Выжимки» в ней я буду публиковать самую интересную и полезную информацию из разных отчетов и/или обзоров от управляющих компаний, фондов, банков и других. Сам постоянно читаю и изучаю сотни страниц отчетов, а полезной информации зачастую не так много. Поэтому буду делиться тем полезным, что найду.

Ютуб — www.youtube.com/@polyinvest

Телеграм — t.me/Polyakov_Ant

Публичные стратегии:

comon.ru/users/ks111/

tinkoff.ru/invest/social/profile/Poly_invest/