Потенциальная доходность рынка в 2024 году, где будет индекс?

Салют, мои маленькие любители инвестиций! Я являюсь сторонником того, что не имея компетенции в инвестировании в такие рисковые инструменты — как акции, неискушённому инвестору лучше приобретать бумаги фондов повторяющих IMOEX, чем вкладываться в отдельные компании на рынке, так как с этим делом можно сильно не угадать.

На динамику нашего индекса окажет влияние множество факторов, вот кратко накидал основные из них:

Положительными факторами, за рост рынка, может способствовать завершение конфликта, снижение геополитической напряженности, снижение ключевой ставки ЦБ, реинвестирование рекордных дивидендов от компаний, девальвация рубля, редомициляция компаний в РФ, нерезиденты из недружественных стран остаются замороженными/вводятся жесткие ограничения по сливу (продаже) их активов в рынок/активы выкупаются с дисконтом российскими гражданами и компаниями

Отрицательными же — повышение различных налогов и пошлин для компаний, усиление геополитической напряженности, ужесточение ограничений на экспорт нефтепродуктов, снижение их добычи, снижение цен на нефть, укрепление рубля, высокие ставки безрисковой доходности, рецессия, разморозка активов нерезидентов из недружественных стран

Нерезиденты

В принципе росту рынка помогает низкий free-float российских бумаг (составляет около 10%), для понимания влияния и навеса нерезидентов, вот вам слайд от 2022 года:

Free-float (бумаги в свободном обращении) российского рынка акций до и после февраля 2022 года (Фото: Московская биржа)

Конечно среди недружественных нерезидентов есть и российские граждане, инвестировавшие через зарубежные «прокладки», но какой их процент — никто не скажет, пусть и дальше нерезиденты из недружественных стран остаются замороженными, либо вводятся жесткие ограничения по сливу (продаже) их активов в рынок, дальше действует дисконт (в размере не менее 50%) на выход из активов, так для российских инвесторов будет лучше.

Прогноз по IMOEX

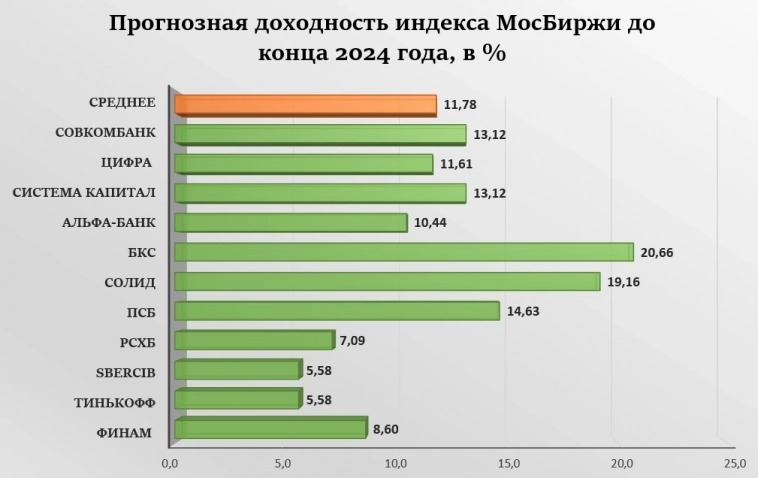

Собрал тут мнения экспертов основных инвестиционных компаний, посмотрим их взгляд на индекс МосБиржи и его предполагаемый потенциал в этом году. В связи с этим прикинем также среднюю ожидаемую доходность по широкому рынку акций к концу 2024 года. Последнее значение индекса на момент закрытия 7 марта — 3315,68 п..

Далее за точку отсчета возьмем значение индекса IMOEX в 3315 п. и посмотрим относительно него собранные прогнозы:

Значение индекса

Среднее арифметическое значение индекса на конец 2024 года, согласно собранным прогнозам, составило 3706 п., теперь посмотрим какую прогнозы предполагают потенциальную доходность за оставшиеся почти 10 месяцев:

Доходность в %

Итак, прогнозируемая средняя арифметическая доходность индекса МосБиржи до конца 2024 года, а именно за оставшиеся 10 месяцев (без 1 недели), на основании имеющихся прогнозов, составила 11,78%. Теперь Вы можете её сравнить с другими инструментами.

Итог

Самый оптимистичный прогноз был у экспертов брокера БКС — индекс на 4000 п., доха 20,66%, самые пессимистичные прогнозы дали Сбер и Тинькофф — индекс на 3500 п., доходность всего 5,58%. Да, с такой среднерыночной потенциальной доходностью в 5,58% за 10 месяцев или полпроцента в среднем в месяц — проще денежные средства припарковать в фонды ликвидности, облигации или депозиты. В среднем по прогнозам аналитиков у меня получилось значение индекса МосБиржи в 3706 п. на конец года, доходность - 11,78% или в среднем 1,75% в месяц. Мое мнение на сегодняшний день, учитывая нынешние вводные данные и текущий курс национальной валюты, совпадает со средним значением, но как писал выше на это может повлиять множество факторов. Интересно будет вернуться к этим прогнозам в конце года. Для получения доходности выше среднерыночной я выбираю отдельные акции, что нужно делать, только отдавая отчет своим действиям, так на протяжении последних около 2 лет не имел в портфеле акции Газпрома и ГМК Норникель, имеющих большой вес в индексе, и это, помимо прочего, позволялопока обходить индекс =)

Как писал в начале — акции относятся к инструментам с высоким риском, без компетенций в рынке лучше выбирать инвестирование в индексные фонды, а также в менее рисковые инструменты (фонды ликвидности, вклады и накоп. счета в банках и т.д.).

Не является индивидуальной инвестиционной рекомендацией

Друзья, приглашаю Вас в свой телеграм канал: https://t.me/ipeinvest

Канал на дзене (больше статей): dzen.ru/enotcapital

Буду рад Вашим лайкам и подпискам.

Хорошего настроения и зеленых портфелей, и да прибудет с Вами сила сложного процента.

Национальное Достояние ✔️, не так поняли — первое: расчеты прям с текущей даты, а YTD - это период от начала года до текущей даты (year-to-date statement). То есть в статье расчет до конца года, от закрытия биржи 7 марта, а не с начала года.

второе: YTD MCFTR — это индекс МосБиржи полной доходности «брутто» — с учетом дивов, в статье расчет по IMOEX, он учитывает изменение котировок входящих в него с определенными весами акций компаний без учета реинвестирования дивов.

Расчет Сбера говорит — что рынок от 7 марта еще должен вырасти на 5,58% (без учета дивов) до конца года, с начала года — это будет 12,57% (за полный 2024 год) по индексу IMOEX опять же, а с начала года он уже вырос на сегодняшний день на 6,99%