АЗОВКИН

Кнопка BUY отлипла что ли?

- 30 января 2018, 00:15

- |

S&P500 в кои-то веки сегодня закрылся в минусе на 0.7%. Последнее время складывается ощущение, что просто залипла кнопка BUY у участников рынка.Я уже даже и не помню, когда американский рынок закрывался минус 1%. Всего лишь навсего жалкий процент. Но это настолько редкое явление, что очень тяжело вспомнить.

Правда сегодняшнее снижение достаточно логичное, с самого утра не заладилось в Китае (писал с утра сегодня в телеграмме https://t.me/MarketDumki/103 ), да и доходность по 10 -летним трежерис сегодня достигала уровня 2.72%. Напомню, что уже доходность по 2-х летним гособгациям США превышают дивидендную доходность индекса S&P500. Поэтому абсолютно логичным выглядит желание у некоторых участников рынка продать акции и купить трежерис с такой доходностью. Посмотрим, продолжится ли завтра этот процесс. Очень похоже, что пик эйфории как раз и пришелся на январь месяц.

- комментировать

- ★3

- Комментарии ( 11 )

МАГНИТ

- 29 января 2018, 16:33

- |

Интересно, а будет ли рекламная акция «Купил второе дно, третье в подарок!» в акциях ритейлера «Магнит». Просто кого не спросишь, многие затарились по 7000, 6500 рублей за одну акцию. Более хитрые участники рынка купили по 6200, а самые хитрые по 5900-5800 руб. Сейчас уже цена 5200. Обычно, когда все так налетают на подешевевшую акцию, она потом не может особо вырасти. В америке есть хороший пример — легендарная корпорация GE (General Electric). В прошлом году ее акции потеряли 40% на растущем рынке. Все старались поймать дно в ней, а она всё ниже и ниже. Так устроен бычий рынок https://t.me/MarketDumki/104, все хотят что-нибудь купить. И в какой-то момент это приводит к жуткому разочарованию.

2.7% в Долларах или 7.4% в Рублях?

- 29 января 2018, 14:05

- |

Продолжает сужаться спред между доходностью 10 — летних американских и российских гособлигаций. На практики это означает, что инвестор стоит перед выбором, вложить ему деньги в американские гособлигации под 2.7% годовых в долларах или в российские ОФЗ под 7.4%, но в РУБЛЯХ! Не так уж и привлекательно теперь выглядит доходность по рублевым инструментам, как это было год назад. А с учетом того, что потенциал укрепления у рубля с текущих уровней минимальный, если есть вообще какой-то (писал подробнее в телеграмме https://t.me/MarketDumki/75), то 2.7% годовых в долларах выглядят явно безопасней и привлекательней.

Всё-таки не стоит забывать, что рубль — это высокорискованная валюта, которая при любых неприятностях на мировых рынках будет падать. Понимаю, что сейчас слово «РИСК» является ругательным на рынке, но долго так не будет продолжаться. Особенно насторожило на прошлой неделе высказывание одного американского миллиардера Рея Далио, когда он сказал, что те, кто будет сидеть в кэше в этом году, будут чувствовать себя дураками. Странное высказывание. Сидя в кэше еще никто не разорялся, а вот от покупок акций после 15 месяцев непрерывного роста, можно легко остаться без штанов.

Заканчивается РОСТ на рынках

- 26 января 2018, 19:06

- |

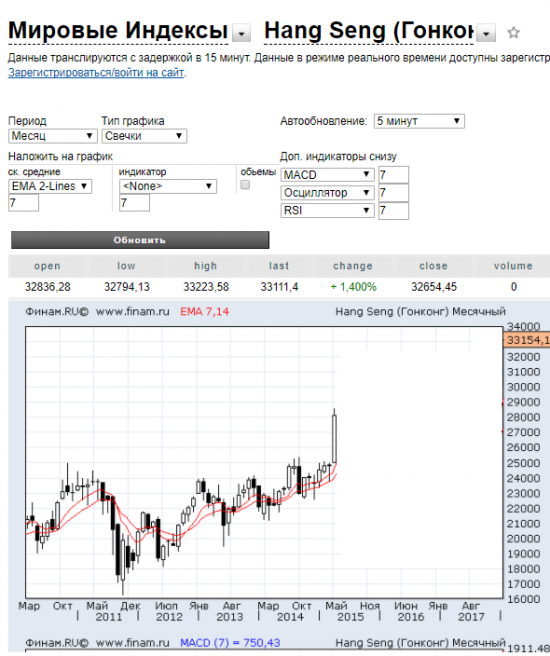

Интересная картина на месячном графике гонконгского индекса Hang-Seng. С января 2016 года идет восходящий тренд. Дно по индексу было установлено тогда же, когда и по нашему РТС, по нефти, по рублю и по многим другим биржевым индексам в мире. И вот сейчас мы наблюдаем явное ускорение восходящего тренда. Посмотрите на размер свечи, которая появилась в этом месяце.

Давайте посмотрим, что происходило в прошлом, при появлении такой же месячной свечи, после длительного восходящего тренда. Похожая месячная свечка появилась в апреле 2015 года.

( Читать дальше )

МАГНИТ

- 26 января 2018, 10:33

- |

Инсайда конечно же не было вчера. Акция вчера сама по себе упала на 2.7% на растущем рынке. Просто взяла и упала. Особенно интересен был момент, когда кто-то вчера в рынок продал большой объем и цена в моменте падала до 6007 рубля за одну акцию. На 1 минутном графике это прекрасно видно. Выкладывал вчера в телеграмме. https://t.me/MarketDumki/99 А сегодня после выхода плохой отчетности цена опускалась уже до 5850. Неплохо так можно было заработать, продал вчера по 6300 и сегодня, если хочется, можно и откупить.

Кажется ВСЁ!

- 25 января 2018, 22:30

- |

Показал таки ДНО многострадальный доллар! Очень мощные разворотные свечи рисуются по фунту, по евро, по австралийцу и по другим валютам. Особенно по фунту уже 2 фигуры вниз дали. А предвестником всего еще сегодня ночью стал новозеландец, который ночью упал на 1.5% к американцу https://t.me/MarketDumki/98 Драгоценные металлы поехали вниз. Правильный разворот идет. Именно в американскую сессию. Не стоит забывать, кто всем рулит на мировых рынках.

Upd уже почти три фигуры теряет фунт

( Читать дальше )

Дорогой ЕВРО

- 25 января 2018, 19:56

- |

На фоне беспрецедентной эйфории на американском рынке акций, очень интересна динамика основных европейских биржевых индексов, немецкого DAX и французского CAC 40. А там всё гораздо скромнее, чем в америке. А сколько хвалебных од было спето в адрес европейской экономики, что она будет расти быстрее американской и вообще, что экономика еврозоны будет локомотивом роста мировой экономики. Начнем с французского CAC40. Что-то совсем не видать там роста. На графике видно, что индекс в мае 2017 года показал максимум 5450, после победы Макрона на президентских выборах во Франции. А сейчас спустя 8 месяцев индекс находится у отметки 5500. Вот вам и реальное отношение больших денег к акциям во второй экономики еврозоны.

Теперь давайте посмотрим немецкий DAX. Там ситуация выглядит получше, чем во Франции. Но тоже не бог весь как. Роста там уже нет с ноября месяца. И очень интересна динамика последних двух дней, вчера с гэпом наверх открыли, обновили максимум ноября 2017 на уровне 13510 и сразу начали падать. Напоминает разворотную модель.

( Читать дальше )

Доллар и 10-летки

- 25 января 2018, 13:17

- |

Смотря на нынешнюю доходность (2.65%) по 10-летним гособлигациям США и нынешний курс доллара, невольно вспоминаю, как весь прошлый год ведущие аналитики объясняли слабость доллара, тем что доходность по 10 -летним UST никак не может превысить значение в 2.4% годовых. И все прогнозы сводились к тому, что как только доходности пробьют отметку в 2.4%, доллар сразу же начнет расти, особенно к японской йене и к евро.

Сейчас наблюдаем слудующую картину, доходность по 10 летним UST превысила 2.6%, а доллар падает каменм вниз. И падение бакса теперь объясняется, ростом доходности по гособлигациям. Мол инвесторы изабавляются от американских гособлигаций, поэтому доллар находится под давлением.

Понятно, что большинство аналитиков всегда ошибается, но как-то странно получается, что они все в один голос говорят примерно одно и тоже. Иногда складывается такое чувство, что кто-то специально подкидывает такие «объяснения-фейки» и потом распространяет их через свои сми, обзоры банков и т.д. Были и другие фейки в прошлом году, описывал их ранее в телеграмме https://t.me/MarketDumki/84. И всё происходит с точностью до наоборот по сравнению с тем, что описано в этих фейках. Явно банкстеры с Wall street прикладывают к этому свою большую лапу.

Эйфория

- 23 января 2018, 18:40

- |

Оптимизм на рынках просто зашкаливает. Эйфория буквально захлестнула мировые фондовые рынки с первых чисел января. Информационный фон идеальный для покупок. Любой прогноз всех инвестдомов сводится к тому, что рынки продолжат восходящее движение, т.к. мировая экономика ускоряется в своем росте. Вчера МВФ повысил прогнозы роста ведущих экономик мира в 2018 году. В таких условиях, казалось бы, логичным выглядит сценарий, что рынки продолжат свой рост.

Но, есть один нюанс, что по данным Мичиганского университета, такого же мнения (о продолжении роста на рынке) придерживается рекордное количество домохозяйств в США. https://t.me/MarketDumki/94 Известный факт, что наибольший оптимизм у домохозяйств появляется близко к максимумам на рынке. Повод задуматься, будет ли всё так безоблачно на рынках, как нам рассказывают сейчас все ведущие инвестдома? Рынки же всегда живут будущим, они росли, когда мировая экономика буксовала, а теперь когда всем стало очевидно, что всё будет хорошо, могут как раз возникнуть неприятные сюрпризы. Вероятность появления так называемых черных лебедей на рынке достаточно высокая, т.к. рынки очень сильно перегреты, и любая искра сможет разжечь пламя. Коррекции в 5% на американском рынке акций не было уже рекордные 395 торговых сессий. (см. картинку

( Читать дальше )

Это и есть ПОГОНЯ за доходностью???

- 19 января 2018, 00:30

- |

Вспоминаю, как в течение всего прошлого года из каждого утюга нам рассказывали про керри-трейд. Мол инвесторы гонятся за высокой доходностью, занимая в валюте с низкой ставкой и дальше вкладывая в валюту с высокой ставкой. И разница в ставках становится прибылью инвесторов. По логике евро должен был быть валютой фондирования, т.к. самые низкие ставки именно в евро. LIBOR по евро и 3-х месячный и годовой находятся в отрицательной зоне. Потом, когда евро по итогам года вырос ко всем валютам, стало понятно, что евро не являлось валютой фондирования, т.к. керри трейд был бы весь убыточен с таким ростом валюты, в которой ты занял деньги.

Тогда, наверно, доллар является валютой фондирования, т.е. его продают и покупают активы номинированные в других валютах с более высокими ставками. Доллар сейчас падает камнем вниз, так что вроде логично. Особенно активно бакс падает к евро и фунту. Решил для примера сравнить доходность 2-х летних облигаций США, Германии, Франции и Великобритании. По американским 2-х леткам уже платят 2.05% годовых, по английским 0.5%, а по немецким и французским облигациям вообще отрицательная доходность. Это так делают керри трейд?

( Читать дальше )

теги блога АЗОВКИН

- Apple

- DAX

- exxon mobil

- LIBOR

- NASDAQ

- pmi

- QE

- QT

- S&P500

- S&P500 фьючерс

- акции

- алюминий

- баланс фрс

- банк Японии

- биткоин

- Биткойн

- бразильский реал

- ввп

- вечный рост

- ВТБ

- Газпром

- гонконгский доллар

- гособлигации США

- Доллар

- доллар - рубль

- Доллар рубль

- Доллар-рубль

- Евро

- евро-доллар

- еврозона

- ецб

- звр

- ЗВР Китая

- золото

- Индекс S&P

- Индекс доллара

- Индекс ммвб

- Индекс РТС

- инфляция в России

- Канадский доллар

- Керри Трейд

- Китай

- коррекция

- коррекция на мировых рынках

- криптовалюта

- криптовалюты

- Кукл

- куклач

- курс рубля

- лира

- магнит

- МЕДЬ

- мировая экономика

- Мировые рынки

- ММВБ

- Нефть

- нефть в рублях

- норвежская крона

- ОАК

- облигации

- офз

- падение

- палладий

- печатный станок

- платина

- пошлины

- промышленные металлы

- развивающиеся рынки

- ранд

- реал

- рецессия

- Роснефть

- российский рынок

- российский рынок акций

- российский фондовый рынок

- РТС

- Рубль

- рупия

- Русал

- рынки

- Рэнд

- санкции

- Сбер

- сбербанк

- ставка

- Ставка ЦБ

- сша

- сырьевые товары

- татнефть

- торговая война

- торговые войны

- трамп

- трежерис

- ФРС

- ЦБ

- цб рф

- цены на нефть

- экономика России

- юань

- юмор