А. Г.

Системный трейдинг. Итоги второго квартала 2016-го года.

- 11 июля 2016, 12:53

- |

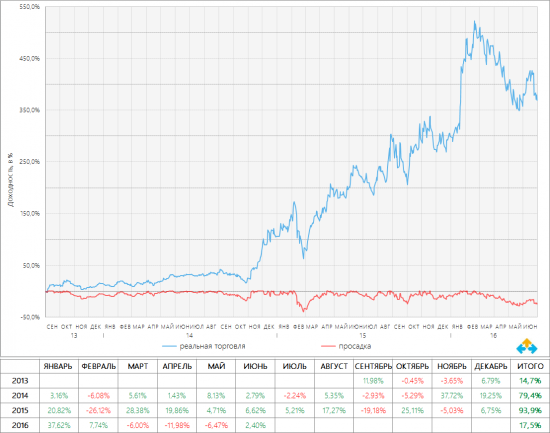

Увы, но для нашего портфеля с самой долгой историей реальных торгов Форум фьючерсы 1000, второй квартал 2016 года оказался убыточным

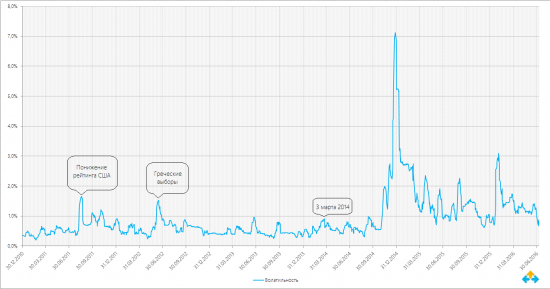

Это второй убыточный квартал за всю историю реальной торговли (предыдущим убыточным кварталом был 3 квартал 2014-го года) и самый убыточный по результату. Причины этого многократно обсуждались нами на внутренних совещаниях и «разгадка» лежит в следующем рисунке

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 68 )

Мои итоги июня и первого полугодия

- 01 июля 2016, 11:50

- |

Вроде не бездельники,

И могли бы жить,

Нам бы эти brexitы,

Взять и отменить!

Результаты июня и первого полугодия представлены в следующей таблице:

Если говорить о результатах июня, то, прежде всего, следует обратить внимание на результаты торговли после объявления итогов референдума в Британии. Увы, я принадлежу к числу проигравших на его итогах. 24 июня убыток на моем счете составил 4,6%, а на конец дня 28-го (минимум месяца) он вырос до 5,7% по отношению к закрытию 23.06. По отдельным подпортфелям в эти три дня результаты составили:

Автоследование ИК Форум -9.6%

Спот -4.9%

Si -0.1%

ОФЗ26203 +0.2%

Естественно возникает вопрос: почему не были уменьшены риски перед известным событием с шансами 50 на 50 (рынок их оценивал иначе, но опросы, с учетом погрешности, давали именно такой расклад)? Все дело в том, что на закрытие 23.06 моя позиция в рискованных активах (короткая ОФЗ26203 к таковым не относится) была:

( Читать дальше )

Код для формирования минуток из таблицы всех сделок квика для спота

- 01 июня 2016, 18:17

- |

1. Формируем в квике таблицу всех сделок со следующими параметрами

Фильтром отбираем нужные инструменты.

2. Скачиваем из Интернета свободно распространяемый DDE сервер от Морошкина с прилагаемыми dll.

3. В соответствующих местах кода заменяем код на вот этот

using System;

using System.Collections.Generic;

using System.Linq;

using System.IO;

using System.Text;

using System.Timers;

using System.Threading;

using XlDde;namespace ConsoleApplication2

{

class Program

{

const string service = «myDDE»;

const string candleSPOT = «SPOT»;

static void Main(string[] args)

{

using (XlDdeServer server = new XlDdeServer(service))

{

server.AddChannel(candleSPOT, new SPOTChannel());

server.Register();Console.WriteLine(«DDE server ready. Press Enter to exit.\n\n»);

Console.ReadLine();

}

}

}

// **********************************************************************

// * Классы DDE каналов с обработчиками данных *

// **********************************************************************

class SPOTChannel: XlDdeChannel

{

//static int time2 = 1000;

static int em = 7;

static int m = 1200;

static int[] NM = new int[em];

static int NMM = 0;

static int LastMinute = 0;

static int mm = 1638400;

static double[] Price_trade = new double[mm];

string[] EM_trade = new string[mm];

static int[] Time_trade_I = new int[mm];

static int[] Volume_trade = new int[mm];

static int[,] Time = new int[em,m];

static double[,] O = new double[em,m];

static double[,] H = new double[em,m];

static double[,] L = new double[em,m];

static double[,] C = new double[em,m];

static double[,] V = new double[em,m];

protected override void ProcessTable(XlTable xt)

{

//int time3 = 1000;

int[] nach = new int[em];

int nach1 = 0;

int i = 0;

int j = 0;

int s = 0;

int curHour = 0;

int curMin = 0;

int curDay = 0;

int curSec = 0;

int curDay_1 = 0;

string name;

string[] bf;

string[] EM = new string[em];

DateTime moment;

string[] Time_trade = new string[mm];

( Читать дальше )

Мои итоги мая

- 01 июня 2016, 16:40

- |

После трех междупраздничных убыточных дней торгов (с учетом 29-го апреля 4-х дней подряд), по закрытию дня 6 мая у меня включился «фильтр пилы» в RI, Si, SBER и GAZP. Пока этот фильтр включен, рассчитывать на большие прибыли (как и большие убытки) в системах на этих инструментах не приходится. И если доля моих систем в RI в моем портфеле невелика: 12% от доли Автоследования ИК Форум, т. е. 4%, то доли GAZP+SBER и Si составляют по 33% или 58% от рисковой части портфеля (62% с учетом RI). В GAZP и Si этот «фильтр» выключился только по закрытию торгов 18 мая (в Si лучше б он этого не делал :( ). Зато 20 мая по закрытию торгов «фильтр пилы» включился в GMKN, восстановив статус-кво на споте. По RI и SBER фильтр «продержался» до закрытия дня 26-го мая.

И если в Si включение «фильтра пилы» даже чуть ухудшило месячный результат, то в остальных инструментах он уменьшил убытки в 2-2,5 раза. Впрочем, как я уже написал выше, на результате Автоследования ИК Форум это отразилось слабо, так как в этом портфеле у меня стоят только мои системы на RI, в доле указанной выше. Собственно последнему портфелю и «обязано» небольшое увеличение просадки моего счета. Впрочем, пока она по прежнему далека от расчетных 15%.

К вопросу об Альфе

- 31 мая 2016, 14:12

- |

ΔSt=βΔBt+α+εt,

где ΔSt — приращение счета в %, «очищенное» от вводов-выводов (для фондов — приращение стоимости «пая» или акций фонда),

ΔBt — приращение бенчмарка в %,

εt — ошибка линейной регрессии.

Как видите, «лучше бенчмарка» на росте или на падении ничего не говорит нам о знаке α. Потому что быть лучше бенчмарка на росте можно за счет β>1 даже с отрицательной альфой, а на падении — за счет β<1. И только одновременный «обыгрыш» бенчмарка и на росте и на падении приведет к тому, что α, рассчитанная по всему периоду будет положительна. Более того, α может быть положительна и при проигрыше бенчмарку на росте и только при проигрыше бенчмарку на падении она с большой вероятностью будет отрицательна.

Но все, кто хоть раз считал α и β, прекрасно знают, что они нестационарны по времени и их значения, вычисляемые, например, по 100 тактам, временами сильно отличаются от результатов расчетов на всей истории. Но это хоть можно наглядно отследить, построив «альфа-бета карту» относительно бенчмарка. Вот, например, 100-дневная «альфа-бета карта» для нашего расчетного портфеля, ранее называвшегося «Суперриск»:

относительно бенчмарка, определенного здесь (аналог рублевого buy&hold на фьючерсе, только рассчитываемый по значениям самого индекса)

( Читать дальше )

Торкнуло

- 20 мая 2016, 14:26

- |

Потеряли ориентиры,

Нет руля и нет ветрил,

Кто те гады, командиры,

Нас загнавшие в «запил»?

Ищут тренды на смарт-лабе,

Ищут тренды «на игле».

И за пивом, даже в пабе,

Рассуждают о «пиле».

Вверх и вниз, туда-обратно,

Si гоняют на Фортсе.

Это жутко неприятно,

И тебе, и мне, и всем.

Где же Кукл, где тот Мастер,

Нефть отправивший в «запил»?

Даж у Йеллен с ее свитой

Сдвинуть рынок нету сил.

Только мудрый хфтшник,

Тихо денюжку стрижет.

Ему пофиг, он «железный»,

И ему сегодня «прет».

Ну а нам, простым то смертным,

Что же делать, как нам быть?

Как в таком-сяком «запиле»,

Хоть копеечку «срубить»?

НО…. (далее © Маяковский)

Я знаю, тренды будут!

Я знаю, трендам цвесть!

Пока на нашем рынке,

Торгующие есть!

Вернулся с конференции

- 15 мая 2016, 14:50

- |

Что не получилось? Очень хотелось открыть дискуссию со сторонниками инвестиций по поводу совершенно ошибочного и популистского заявления Швецова о «9 месяцах жизни спекулянта». Ну нет этого на бирже и не может быть ошибочный и просто лживый тезис аргументом в пользу инвестиций. Можно привести кучу аргументов именно в пользу инвестиций, но это и не отменяет пользу спекуляций. ИМХО, но главное для успеха в торговле не как торгуешь, а торгуешь так, как тебе комфортно. А тут, как говорится «на вкус и цвет...».

Кстати, самым наглядным подтверждением последнего, было выступление Тимофея. Но, увы, «конференция не место для дискуссий» :) Понятно, что следствие высочайшей насыщенности данной конференции, пожалуй, превзошедшей не только конференции самого смарт-лаба, но и многие аналоги. Но в этой насыщенности есть и минус: все доклады прослушать внимательно сможет только очень натренированный человек. Я к таковым не отношусь и потому к стыду своему могу сказать без отвлечений и перекуров прослушал только Романа Андреева, Ларису Морозову, Тимофея Мартынова и круглый стол алготрейдеров. Прошу прощения у других докладчиков за то, что отвлекался, выходил и слушал урывками. Просто не хватило физических сил. Но это и плюс такой конфы — каждый может найти что-то «свое». Про те доклады, что слушал внимательно могу отметить высочайший ораторский и педагогический талант докладчиков. Доклады «с чувством, с толком, с расстановкой». С чем то был согласен, на что хотелось возразить, но именно это и отличает интересные доклады от «пресных». Ну про то, что времени на возражения не было, я уже сказал выше.

Ну а подробно про «коньячок под шашлычок» писать не буду, ограничусь сухой официальной фразой: «встреча прошла в теплой дружеской обстановке». Никакого троллинга и «срача», чего и всем желаю в виртуальном общении.

Как и обещал, сделал дополнение доклада со звуковым сопровождением

- 12 мая 2016, 10:27

- |

drive.google.com/file/d/0BzRUUWXCOSO5RGNmd1N1dVhZYWM/view

Есть несколько помарок во фразах, описывающих формулы: то слово«корень» вставлю там, где не надо, то вместо «следующий слайд», скажу «предыдущий», то «прыгаю» с «контртренд» на «пила» и обратно, но внимательный слушатель их легко «отсеет».

Также предупреждаю, что

— доклад из серии «150 формул и 2 картинки»;

— как прослушать из под браузера не понял, но можно скачать и прослушать в РР от 2007 и позднее, в том числе и на MS Office 365, бесплатно устанавливаемом на смартфонах с WP 8.1 и WM 10;

— файл большой — 67МБ и архивирование не помогает.

Ну и напоминаю, что презентация самого доклада, чтобы смотреть на смартфонах, планшетах или ноутбуках, а не на экране в зале, здесь

drive.google.com/open?id=0BzRUUWXCOSO5NHB0ZDh4amx5Vk0

P. S. Сделал в формате pdf, но, соответственно без звука, зато с правильным отображением формул

drive.google.com/file/d/0BzRUUWXCOSO5RElJRHZScHJJWW8/view

Не слушайте прогнозы, не делайте прогнозы

- 11 мая 2016, 09:10

- |

www.cxoadvisory.com/gurus/

Это выдается как нечто плохое. На самом деле вполне приемлемая точность для статистического прогноза. Например, если Вы правильно определяете 70% сильных движений и мало теряете в них при ошибках, а малые движения правильно прогнозируете только в 30% случаев, то с точки зрения данного исследования Ваш результат прогнозирования тоже будет существенно меньше 50%. Однако с вероятностью 0,99 Вы будете в прибыли.

теги блога А. Г.

- "пила"

- "русский Баффет"

- CNYRUB

- comon.ru

- IMOEX

- S&P500

- S&P500 фьючерс

- Si

- автоследование

- акции

- алгоритмическая система

- алгоритмическая торговля

- алгоритмический трейдинг

- алготрейдинг

- банки

- Баффет

- бесплатные вебинары

- бинарные опционы

- биткоин

- брокеры

- Веселье

- волатильность

- встреча smart-lab

- Газпром

- Горчаков

- Горчаков Александр

- денежная масса России

- денежно-кредитная политика

- дивиденды

- доверительное управление

- доллар

- Доллар рубль

- ДУ

- ИК ФОРУМ

- инвестиции

- Инвестиции в акции

- Индекс ММВБ

- индекс РТС

- Индекс МБ

- индекс ММВБ

- индекс Мосбиржи

- индекс РТС

- индексы

- инфляция в России

- итоги года

- итоги месяца

- Ключевая ставка ЦБ РФ

- контртренд

- Конференции смартлаба

- конференция смартлаба

- коронавирус

- короновирус

- кризис

- криптовалюта

- ЛЧИ

- ЛЧИ 2019

- ЛЧИ 2021

- макроэкономика

- макроэкономика России

- мемуары

- Мосбиржа

- мошенники

- нерезиденты

- нефть

- Новый год

- облигации

- опрос

- опционы

- оффтоп

- РБК-ТВ

- риски

- российские акции

- Россия

- рубль

- Русский Баффет

- рынок

- рэнкинг мосбиржи

- рэнкинг управляющих ММВБ

- санкции

- Сбербанк

- сбой на бирже

- системная торговля

- системный трейдинг

- смартлаб

- ставка ЦБ

- ставка ЦБ РФ

- США

- теория вероятностей

- торговые роботы

- трейдинг

- Уоррен Баффет

- усреднение

- философия трейдинга

- Финам

- Форекс

- ФРС

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- экономика России