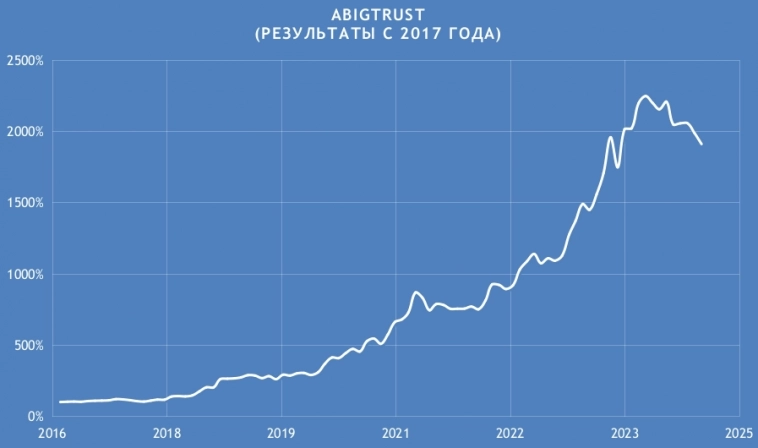

Блог им. AVBacherov |Результаты алгоритмической стратегии ABIGTRUST (END DATE 2024-08-30)

- 04 сентября 2024, 09:36

- |

- комментировать

- Комментарии ( 5 )

Блог им. AVBacherov |Результаты портфельной стратегии с динамическим управлением ABTRUST (END DATE 2024-08-30)

- 02 сентября 2024, 13:23

- |

Блог им. AVBacherov |Результаты портфельно-алгоритмической стратегии AITRUST (END DATE 2024-07-31)

- 28 августа 2024, 09:42

- |

Блог им. AVBacherov |Результаты алгоритмической стратегии ABIGTRUST (END DATE 2024-07-31)

- 06 августа 2024, 10:47

- |

Блог им. AVBacherov |Результаты портфельной стратегии с динамическим управлением ABTRUST (END DATE 2024-07-31)

- 02 августа 2024, 10:31

- |

Блог им. AVBacherov |Результаты портфельно-алгоритмической стратегии AITRUST (END DATE 2024-06-30)

- 19 июля 2024, 13:32

- |

Блог им. AVBacherov |Результаты алгоритмической стратегии ABIGTRUST (END DATE 2024-06-30)

- 12 июля 2024, 11:42

- |

Блог им. AVBacherov |Коротко о прогнозах и пример на USDRUB

- 11 июня 2024, 15:14

- |

Я люблю повторять, что любой прогноз должен содержать в себе три показателя:

✅ Таргет (цель)

✅ Вероятность исполнения (вверх крутости если ещё указан закон распределения)

✅ Срок (время на которое он сделан)

Эта не моя мысль и окончательна она у меня оформилась, когда я прочитал книгу Тетлока «Думай медленно, предсказывай точно». Огромное число прогнозов этого не содержат, и по своей сути являются бесполезными.

На своём закрытом канале ABTRUSTOPSEC я уже давно публикую свои расчёты и пояснения, стараясь полностью соответствовать трём указанным пунктам. И вот сегодня, я решил показать результаты одного из моих инструментов. Расчёты с данным параметрами были опубликованы в ноябре 2023. Тогда я ещё стоял в шорте по доллару, и подумывал закрыть его, так как он уже принёс прибыль (сколько людей тогда писало про курс 120 :) ). На графиках показаны моделирования методом МонтеКарло по курсу USDRUB.

( Читать дальше )

Блог им. AVBacherov |AITRUST - совмещение портфельных подходов и алгоритмических стратегий. Результаты за год!

- 22 апреля 2024, 10:04

- |

Сейчас всё больше клиентов выбирают в качестве стратегии при управлении подход, в котором сочетаются одновременно мой портфельный вариант ABTRUST и алгостратегии ABIGTRUST, которую мы реализуем совместно с Ильёй Гадаскиным (в клиентских портфелях мы используем более совершенные алгоритмы, о чём я не раз уже писал).

Несложно понять почему! Давайте сначала просто взглянем на простые цифры за 1 год на публичном треке COMON!

✅ ABTRUST — доходность 21,93%, при максимальной просадке 5,09%

✅ ABIGTRSUT — доходность 38,99%, при максимальной просадке 15,44%

💯 AITRUST — доходность 24,45%, при максимальной просадке 4,23% ‼️

Как говорят профессионалы — всё дело в расскореляции. Построив вместе ABTRUST и ABIGTRUST несложно увидеть, как часто пока одна стратегия падает, другая может расти, и в этой ситуации нужно правильно подобрать соотношение стратегий в портфеле.

AITRUST имеет следующее соотношение:

✅ ABTRUST — 85%

✅ ABIGTRUST — 15%

Такой вариант был выбран не случайно. И дело здесь не столько в математических расчётах, сколько и в психологии.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс