В целом хороший отчет. Все финансовые показатели растут (кроме чистой прибыли, в которой есть заморочки, с которыми я не смог разобраться; менеджмент утверждает, что смотреть надо на Adjusted Net Profit, который тоже растет).

Порадовала стабильная позиция по поиску в русском сегменте, не сдаётся врагу наш гордый (Варяг) Яндекс. Такси второй квартал в финансовом плюсе, темпы роста есть, хоть и не трёхзначные. Насколько я понимаю, Яша хочет купить ещё один агрегатор — Везёт, тогда доля рынка будет круче и прибыль должна вырасти. Годовой отчет, думаю, будет интереснее.

Александр Е, я бы не согласился.

Как по мне, так отчёт нейтрально позитивный.

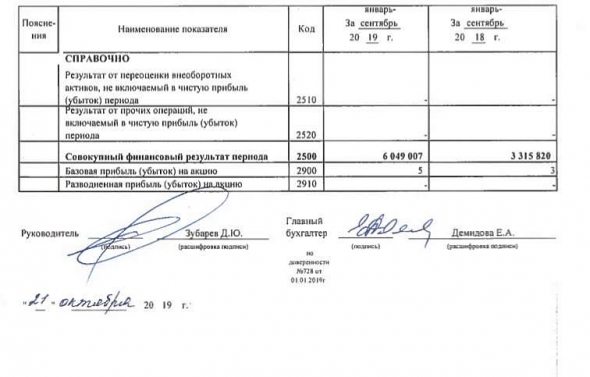

Способность к погашению долгов (ликвидность компании) завышена (неэффективность), финансовая зависимость занижена, рентабельность упала в 1,5 раза, чистая прибыль упала на 2,62% (без учёта яндекс.маркета).

Положительные ожидания: годовой отчёт, включение в индекс msci (май 2020), наведение порядка в расходах компании, дивиденды, определенность в законодательстве.

oaotayler, я не соглашусь с вашим комментом. Почему ликвидность завышена? Оборотные активы 43 ярда, обязательства 32, ликвидность отличная.

ЧП упала — смотрите пояснения в отчете по скорректированной ЧП.

Насчёт рентабельности претензий вообще не понимаю, рентабельность ебитды возросла за 3 мес на 29%, за 9 мес на 39%.

Александр Е, подскажите в отчете минус 72 процента чистая прибыль, разве это ничего не значит?