Блог им. Antonio3333 |Роснефть падает, Лукойл "стоит" - удивительно, но факт

- 05 февраля 2025, 18:32

- |

- комментировать

- ★1

- Комментарии ( 2 )

Блог им. Antonio3333 |Почему Toncoin готов к взлету: разбираем вчерашние ликвидации на рынке криптовалют

- 04 февраля 2025, 19:12

- |

Блог им. Antonio3333 |Доходность в минус, квартиры в воздухе: как рынок недвижимости превратился в пирамиду

- 04 февраля 2025, 19:05

- |

👉Средняя цена квадратного метра новой квартиры в Москве из отчета у застройщика Эталон #ETLN в 4 квартале 2024 года стала 460,9 тысяч рублей.

И даже при таких ценах есть и будут очень-очень большие проблемы в огромном количестве.

Они уже есть, здесь, едут с нами в одном вагоне, в этом купе.

Проблема массовых банкротств подрядчиков и, как прямое следствие, недостроев и долгостроев, в недвижимости по стране ещё не освещается широко в СМИ.

Между тем все понятно и сводится, если по-простому, к тому, что сейчас за такие деньги достроить это некому и невозможно, потому что все подорожало, а рабочей силы нет, которая также, кстати, подорожала.

Дойдет это и станет очевидным коллапс, как обычно, вдруг резко для всех. Как сегодня дошло, что у металлургов дела очень плохие, но рынок ранее все же еще долгое время умудрялся делать кислую мину при плохой игре.

А в недвижимости мы уже сталкиваемся с невозможностью по разным причинам стройки эти завершить.

Отчёты Эталона, например, прямо рапортуют об этом. Ещё пара кварталов, денег на операционную деятельность уже нет, всё съедают проценты.

( Читать дальше )

Блог им. Antonio3333 |☝️🦉 ОФЗ предупреждают: ЦБ ударит по ставкам 14 февраля!

- 04 февраля 2025, 11:10

- |

ОФЗ падают без остановки — как спасти капитал?

Рынок облигаций в свободном падении, как избежать катастрофы — непонятно уже никому.

У меня есть мнение, что ЦБ не контролирует ситуацию и не понимает её.

Конференция Смартлаба будет очень огненной, 1 марта день Х, Мартынов точно умеет выбирать нужные даты.

Неужели снова попадет в 🍏?

Ваша последняя надежда спасти капитал, кричали про ОФЗ ещё полгода назад.

Сейчас видим минус 20% в среднем по телу за полгода.

Судя по всему нас ждёт самый жёсткий сценарий.

Оптимисты в надежде его, конечно же, всячески будут отвергать и максимум отодвигать от себя такой негатив, но с графиками и ценами не поспорить никак.

Потом ещё и паника добавится на фоне кризиса ликвидности.

И да, сейчас в очередной раз будут жить песни «да кто же будет продавать дешевле?».

Каждый раз находится этот кто-то в большом объёме и вынужденно продаёт в рынок либо сам, либо за него это сделает брокер, закрыв по самой невыгодной цене по маржин-коллу в конце движения на экстра-объеме.

( Читать дальше )

Блог им. Antonio3333 |Текущая ситуации на рынке прямо сегодня и дальнейшая на этой неделе - крайне важны для будущего

- 03 февраля 2025, 16:18

- |

Вообще я рассчитывал, что мы таки добьем по индексу #IMOEX2 выше в район 3070-3270, а уж потом только отвалимся.

Весь отскок имени Набиуллиной с декабря идет очень кривыми и рваными движениями с утренними гэпами по началу дней и недель.

Может быть еще и хватит сил на финальный рывок, смотрю #GAZP Газпром, это индикатор.

А вот дальше в отсутствии явных идей можем и припасть ниже, чем декабрьские лои 2024 года.

( Читать дальше )

Блог им. Antonio3333 |Девальвация, ты где 👀

- 03 февраля 2025, 11:07

- |

Доллары все ведь купили ⁉️

Рубль укрепился просто неприлично.

Все цели по валюте наверху считаю прежние, график мартовского фьючерса на доллар-рубль #SIH5.

🦉Весь вопрос когда, как быстро и на сколько.

Ближайшие ориентиры прежние — 116 — 125 — 140 рублей за доллар, но можем ведь и еще выше забраться в моменте.

Наверняка это все при сильном одновременном снижении нефти в долларах.

Deja Vu с началом 2020-ого года все большее и усиливающееся с каждым днем.

Кульминация на март-апрель, как обычно? 😱

AROMATH — едко и метко о фондовом рынке.

Блог им. Antonio3333 |Рынок акций МосБиржи сменил направление - пользуемся моментом

- 31 января 2025, 16:35

- |

Рынок сейчас такой, что любая палка будет расти 🙀

Но это не вечно и не навсегда, надо пользоваться моментом по полной 💯

#SNGS Сургутнефтегаз Ао — думаю, что могут протащить еще выше процентов на 8-10% в область 30,60 — 32.

Стоп очень короткий также имеется.

Апсайд/риск к текущей ситуации приемлем.

( Читать дальше )

Блог им. Antonio3333 |С новым хаем индекса МосБиржи всех 🚀

- 31 января 2025, 16:24

- |

Индекс Мосбиржи #IMOEX2 заправлял ракету 10 дней и полетел далее, установив новый годовой и максимум в отскоке имени Набиуллиной с декабря, прибавляя +26% от лоя до хая.

В связи с этим на выходе из боковика мы встали вчера в лонги.

Полагаю, что пару недель спекулятивно заработать будет еще можно (надо же X5 раздать по полной жаждущим🙈).

В целом начало года очень похоже одновременно и на 2019, и на 2021 год, и на 2022.

Выбирайте, пожалуйста.

Мы действуем строго по локальной ситуации, никакого плана сидеть в акциях у нас нет.

И да, сегодня женились на одной, завтра расстались легко, через 2 недели можем вновь сойтись.

У меня и у нас в Клубе точно нет никаких обязательств и обещаний жениться ни на каких акциях.

Иллюзий по поводу бесконечного и оптимистичного роста не испытываю также никаких.

Потенциал роста индекса процентов 10% наверное имеется с текущих.

При проходе круглых цифр ускоряемся ещё на 10%, это нормально.

#T Тинькофф, кстати, так и закрепился ведь выше 3000, #GAZP и #NVTK газуют себе вполне сильно.

( Читать дальше )

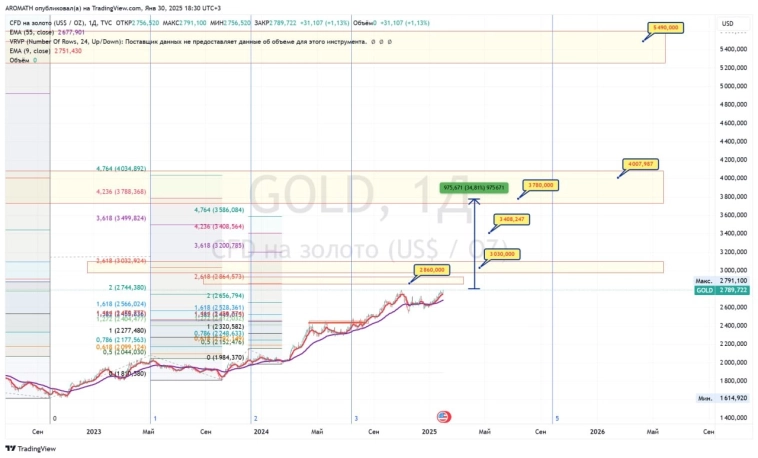

Блог им. Antonio3333 |Золото Gold сохраняет восходящий тренд

- 31 января 2025, 09:30

- |

#Макротренды и #макроэкономика на коленке от Aromath.

Золото Gold сохраняет восходящий тренд и сразу едет далее по целям.

Мое предложение постоять в боковике отвергнуто, и да, я моментально переобулся, как это обычно говорят неопытные, начинающие участники рынка.

Золотой вагон лихо мчит без остановок, решил и далее ехать сразу по целям без всяких запилов и боковиков.

Ближайшие это 2860 и 3030, после прохода последней указанной возможно резкое ускорение в форме параболы с экстра-целями 3408/3780 и даже 4000+

Цели в таком случае прежние, основные 3400-3780, добавил на график экстра-цели выше 4100+ — следующая есть даже 5490.

А вдруг и туда поедем ⁉️

AROMATH — едко и метко о фондовом рынке.- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс