Блог компании Tickmill |“Финальный штрих” Китая в мрачной картине производственных PMI

- 03 июля 2019, 13:40

- |

- комментировать

- Комментарии ( 0 )

Блог компании Tickmill |JP Morgan: Глобальное производство в зоне сжатия

- 02 июля 2019, 13:22

- |

Мировой индекс активности в производственном секторе, рассчитываемый JP Morgan, показывает худшую динамику за последние 6.5 лет, уже некоторое значение подряд находясь в зоне сжатия:

( Читать дальше )

Блог компании Tickmill |Больше, чем просто перемирие?

- 01 июля 2019, 16:34

- |

Признаки смягчения позиции Белого Дома в переговорах с Китаем перед встречей лидеров двух стран на саммите G-20 (телефонные переговоры Трампа и Си, сообщения о «расширенном» заседании), ко все общей неожиданности, оказались не пустыми спекуляциями, а предтечей к продлению перемирия. Итоги встречи Трампа и Си задали новый вектор кооперации между двумя странами, так как Трамп принял некоторые требования китайской стороны, такие как пауза в тарифной эскалации и ослабление давления на Huawei. Рынки приветствовали такое решение увеличив спрос на рисковые активы, доллар укрепился, доходность 10-летних нот выросла, а фьючерсы SPX начали торговлю с положительным гепом на отметке 2975 пунктов.

И если тарифное перемирие было в пределах диапазона ожидаемых сценариев, то снятие некоторых ограничений на Huaweiпослужило толчком для Китая вернуться за стол переговоров, который рассматривал препятствие бизнесу телекоммуникационного гиганта в США как принуждение к сотрудничеству «под дулом пистолета». Китайская сторона в обмен на ослабление санкций Huaweiсогласилась увеличить закупки сельхозпродукции в неназванном объеме. Ее производители в США терпят огромные убытки, попав под жернова тарифной войны.

( Читать дальше )

Блог компании Tickmill |Китайские власти возвращаются к необходимости кредитного смягчения.

- 13 июня 2019, 15:05

- |

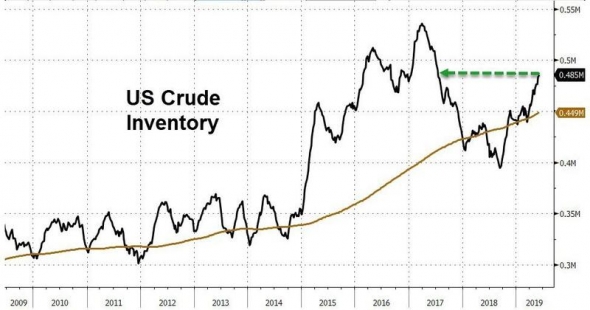

Коммерческие запасы нефти в США почти непрерывно растут с середины марта, пока цена находится выше порога рентабельности. Заявления ОПЕК имеют ограниченный эффект, оптимизма которого достаточно лишь чтобы купировать опасения, связанные с ослаблением спроса.

EIA сообщила, что запасы выросли вторую неделю подряд, причем два раза подряд рынок ошибался предсказывая сокращение запасов на фоне удешевления сырья.

Коммерческие резервы, таким образом, выросли до максимума с июля 2017 года, когда темпы добычи в США были практически на пике, а баррель WTI стоил в среднем 48 долларов:

Как только нефть снова упадет ниже 50 долларов за баррель, давление предложения со стороны американских нефтяников должно ослабнуть, так как калибровка запасов в предыдущих случаях говорит, что большинство производителей начинают испытывать трудности в поддержании добычи при цене в 45-50 долларов за баррель. В целом, пик производства и угнетающая рынок динамиков запасов должны остаться позади, учитывая, что число буровых вышек перешло в снижение и, согласно прогнозам, этот тренд сохранится:

( Читать дальше )

Блог компании Tickmill |Китай ждет новый раунд кредитного смягчения? Производство намекает, что да.

- 31 мая 2019, 15:40

- |

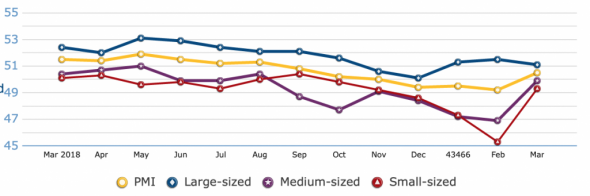

Тарифная война медленно, но, верно, расшатывает одну из самых хрупких опор китайской экономики – частные небольшие предприятия производственного сектора. Значения индексов активности за май показали, что сектору услуг удается сохранить равновесие, однако эскалация конфликта и тарифные угрозы вернули производство на траекторию спада.

PMI в сфере услуг составил 53.3 пункта в мае, в целом оправдав ожидания, однако производственный PMI превзошел самые пессимистичные оценки, снизившись до 49.4 пунктов:

Источник:NBS

Значение индекса в 50 пунктов разделяют зону спада и подъема активности.

Сильнее всего активность замедлилась среди небольших фирм, так как перекос льготного кредита значительно в пользу крупных предприятий, сложность получения кредитного рейтинга и курс на производство товаров с высокой надбавленной стоимостью, оставляет малые предприятия один на один с экономическими вызовами.

( Читать дальше )

Блог компании Tickmill |Один из лидирующих индикаторов активности в США вызывает беспокойство

- 24 мая 2019, 16:02

- |

Блог компании Tickmill |Клин клином вышибают: Китайские банки борятся с плохими долгами…выдавая больше кредитов

- 30 апреля 2019, 12:52

- |

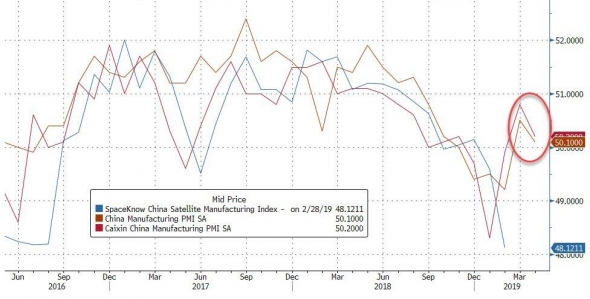

Фьючерсы на Nasdaq после сокрушительного удара нанесенного Google (акции снизились на 6% на отчетности) испытали дополнительное давление на китайской статистике, которая показала, что производственная активность в апреле не смогла развить мартовский импульс.

Отскок в марте заложил фундамент для ожиданий, что китайская экономика войдет во второй квартал с претензией на восстановление после неудачной зимы, однако апрельские данные стали большим разочарованием. Как производительный сектор, так и сфера услуг испортили задел марта, широкие индексы активности снизились с 50.5 до 50.1 и с 54.8 до 54.3 соответственно. Оценка производственной активности от Caixin, в расчете которой больший вес приходится на малые предприятия, также снизилась с 50.8 до 50.2 пунктов, при ожидании 50.9 пунктов.

Снижение охватило все компоненты индекса, что усугубило негативную реакцию рынков на отчет. Лидирующий индекс новых заказов снизился незначительно, оставаясь в зоне расширения. Однако индекс новые экспортных заказы упал ниже 50 пунктов, указывая на охлаждение внешнего спроса.

( Читать дальше )

Блог компании Tickmill |Нетерпеливый PBOC ждет момента чтобы начать «закручивать гайки»

- 17 апреля 2019, 11:38

- |

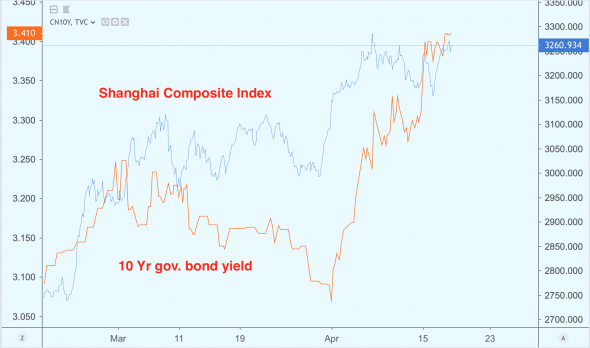

Источником истинных фундаментальных улучшений в китайской экономике может быть только производственный сектор – по крайней мере такого мнения придерживаются китайские инвесторы, которые покупали акции и продавали бумаги с фиксированной доходностью на последнем эпизоде подъема производственного PMI:

Напомню, что 29 марта вышел индекс производственной активности за март, который неожиданно подскочил на положительную территорию (выше 50 пунктов), значительно превысив прогноз. В одной из предыдущих статей я показал, что важна была не столько величина отскока PMI, сколько характер улучшений: наибольшее повышение активности наблюдалось у малых предприятий, наиболее уязвимых к шокам спроса и кредитным условиям.

( Читать дальше )

Блог компании Tickmill |Что ждет британских производителей с новой отсрочкой по Брексит?

- 15 апреля 2019, 15:31

- |

Капитальные вложения и экспорт — «двигатели», обеспечивающие рост британской экономики, плавно сбавляют обороты с ослабеванием внешнего спроса и тянущейся неопределенностью Брексит. В таких условиях, экономика начинает все больше зависеть от основного драйвера – потребления, который в свою очередь опирается на рост зарплат и потребительский оптимизм.

Пятая по размеру экономика мира увеличилась всего на 1.4% в 2018, что стало худшей динамикой за 6 лет и данные за первый квартал 2019 показывают, что тренд на замедление сохранится. «Ощущение срочности» покинуло британских политиков с отсрочкой Брексит до конца октября, которые вероятно возобновят унылый процесс «перетягивания каната» и борьбу на истощение. Отсутствие ясности по перспективам доступа к главному рынку сбыта – единому рынку ЕС, будет, как и прежде сдерживать капитальные инвестиции в предприятия Британии.

Потребительские расходы в прошлом году росли минимальным темпом с 2012 года. Конечно, часть снижения пришлась на девальвацию фунта после результатов референдума, что взвинтило инфляцию и оказало давление на зарплаты, став максимально ядовитой комбинацией для покупательской способности доходов домохозяйств Британии.

( Читать дальше )

Блог компании Tickmill |Доллар вновь не торопится верить розничным продажам?

- 02 апреля 2019, 12:02

- |

После ужасных январских цифр по розничным продажам, которым рынок согласился верить лишь частично (списав падение на проблемы связанные с остановкой правительства) данные за февраль должны были восстановить эмоциональный баланс инвесторов, но этому не суждено было случиться вчера.

Продажи в розничном секторе сократились второй месяц подряд, и хоть падение широкого показателя оказалось не таким драматичным (-0.2% при прогнозе в 0.2%), изменение базового показателя (-0.6%) всерьез поставило под угрозу курс на целевую инфляцию, так как к слабому спросу на товары длительного потребления добавились еще два месяца устойчивого снижения розничным продаж, что неудовлетворительно для экономики где почти 70% ВВП – потребление. Но не стоит торопиться делать выводы..

Продажи в контрольной группе, которые некоторые экономисты рассматривают более четким «слепком» потребительских расходов на розничные товары, также упали на 0.2%, упуская цель на рост. Позитивным моментом стал пересмотр продаж в контрольной группе до 1.7% в январе. В рамках данного показателя максимально возможно оцениваются покупки «по собственному усмотрению» (discretionary purchases), которые сильно зависят от поведенческих факторов, таких как восприятие будущего дохода, благополучия и которые должны быть удовлетворены после «необходимых покупок». Собственно, в отличии от базового показателя, где исключены расходы на топливо и запчасти, сюда также не включаются строительные материалы и продукты питания.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс