Блог компании Tickmill |Низкие процентные ставки – новая реальность для развитых экономик?

- 14 мая 2019, 14:11

- |

Мучительно медленное восстановление и равнодушная к усилиям ЦБ инфляция может стать современной чумой развитых экономик, если политики не смогут найти логичного продолжения стимулирования при достижении нижнего порога ставок. Так считает топ-менеджер ФРС Джон Уильямс и современный опыт ЕС и Японии показывает, что он совершенно прав.

«Опыт учит нас, что лучше начать готовиться заранее, чем прождать слишком долго», заявил Уильямс, вероятно намекая на активную исследовательскую работу и изобретательность ФРС в поисках замены QE. Одна из альтернатив, которую я подробно рассмотрел во вчерашней статье, могла бы быть «привязка» ставки, которая очень напоминает таргетирование кривой доходности банка Японии, но имеет существенные отличия.

По мнению Уильямса, невозможность адекватно подготовиться равнозначна подготовке к провалу. Это говорит о серьезной разочарованности некоторых чиновников потенциалом QE, в частности перевесом его побочных эффектов над преимуществами.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог компании Tickmill |Китай не Северная Корея: как переговорщики ошиблись с архитектурой сделки

- 08 мая 2019, 15:43

- |

Блог компании Tickmill |А что с планами юаня стать резервной валютой?

- 07 мая 2019, 15:17

- |

Новость South China Morning Post от 4 мая гласит, что китайские банки без лишнего шума снизили максимальную квоту на покупку долларов с $5000 до $3000 по распоряжению PBOC.

Ситуация привлекла внимание после публикации видео одной из китаянок в прошлую пятницу, где она безуспешно пытается выяснить у кассира ChinaMerchantsBank, почему она не может купить...200 долларов. Вместо этого кассир невозмутимо предложил обменять доллары со счета на национальную валюту. Позже выяснилось, что из-за частых обменных операций она попала в «список наблюдения».

В любом случае отсутствие возможности свободно обменивать валюту спустя десять лет как власти пообещали к 2020 году сделать Шанхай финансовым центром мира наравне с Лондоном и Нью-Йорком едва можно считать прогрессом в реализации амбициозных планов. Контроль за движением капитала в стране серьезно ограничен, как следствие доля иностранных вложений в фондовый рынок ничтожна. По данным Шанхайской фондовой биржи она составляет менее 0.5% на март 2019. Государственное вмешательство в рынок акций рассматривается как основной барьер к достижению цели на 2020 год.

( Читать дальше )

Блог компании Tickmill |ФРС теряет контроль над процентными ставками?

- 02 мая 2019, 13:41

- |

Основная сюжетная линия в политике ФРС ожидаемо не претерпела сколь-нибудь значимых корректировок, так как и заявление и тон Пауэлла сохранили нейтральную окраску. Однако любопытный технический момент, который теоретически должен был привлечь внимание ФРС и неожиданно оказался значимым на практике, стал выход эффективной процентной ставки по федеральным фондам (EFFR) за пределы верхней границы – ставки по избыточным резервам банкам хранящимся депозитах ФРС (IOER):

Перед заседанием IOER равнялась 2.4%, а EFFR достигала 2.45%. ФРС неожиданно решил понизить ставку IOER на 5 базисных пунктов, что стало сюрпризом для участников рынка, считавших что такое решение будет преждевременным, ведь после последнего повышения ставки по федеральным фондам коридор был зафиксирован в диапазоне 2.25 – 2.5%, и в целом 2.45% все таки находится в пределах коридора. Очевидно, вопреки ожиданиям рынка что ФРС посчитает этот феномен техническим отклонением, она оказалась обеспокоена потерей контроля над ставкой, поэтому и приняла такое решение. Но почему?

( Читать дальше )

Блог компании Tickmill |Дружба с США vs. дешевая иранская нефть и конденсат

- 22 апреля 2019, 15:43

- |

Цены на нефть значительно прибавили в понедельник на спекуляциях, что покупателям иранской нефти придется искать других поставщиков, иначе их ждут санкции. О решении США усилить давление на Иран аннулировав исключения на импорт для некоторых стран, сообщил на условиях анонимности источник Рейтер. Нефтяной рынок незамедлительно устремился вверх, прибавив почти 3% на ожиданиях, что в «клубе экспортеров» станет немного посвободнее.

Однако для покупателей отказаться от иранской нефти в пользу хороших отношений с США будет непростым выбором: устранение рынка для иранской нефти и введение квот породило очень выгодное ценообразование для покупателей – разумеется со скидкой.

Судя по перевесу покупателей на рынке, можно с уверенностью заявить, что усиление санкций США против Ирана стало сильнейшим новостным катализатором для рынка с начала этого года.

( Читать дальше )

Блог компании Tickmill |"Весенняя перезагрузка" в потреблении в США

- 19 апреля 2019, 15:23

- |

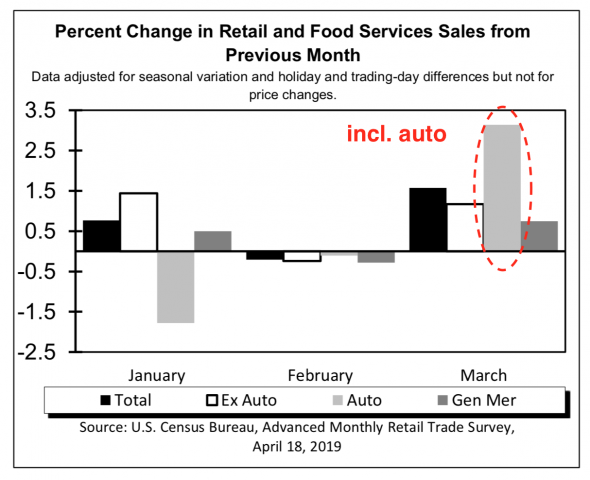

Розничные продажи в США неожиданно выросли в марте максимальным темпом за полтора года, компенсировав кризисный февраль с падением в 1.7%. В структуре совокупного потребления в марте произошел крайне обнадеживающий сдвиг, а именно увеличилась доля расходов на покупку автомобилей, то есть товаров длительного пользования. Это позволяет рассчитывать на улучшение ожиданий домохозяйств относительно размера и стабильности будущих доходов, однако пока что на уровне поверхностных спекуляций. Хотя продажи автомобилей нестабильны, позитивное месячное изменение накладывается на предположения об отскоке активности во втором квартале, позволяя вписать его в общую картину возможного восстановления.

Однако еще в январе продажи автомобилей потянули потребление вниз, очевидно из-за сезонного истощения после новогодних расходов.

Широкий показатель продаж вырос на 1.6% в марте по сравнению с февралем. Ядро продаж также испытало положительную динамику, базовый индикатор прибавил 1%.

( Читать дальше )

Блог компании Tickmill |Стоит ли ФРС добавить гибкости в цели по инфляции? Эванс считает что стоит.

- 16 апреля 2019, 14:46

- |

Чиновник ФРС Чарльз Эванс выступил с комментарием в понедельник, эффективно причислив себя к сторонникам нового смягчения кредитных условий. По его мнению, ФРС должна смириться с превышением инфляции целевого уровня на некоторое время и снизить ставку, в случае если цены не будут расти должным темпом.

Известно, что политика ФРС преуспевает в преследовании лишь одной из целей в рамках двойного мандата –максимальной занятости. Однако она была менее удачна в достижении цели по инфляции, которая загадочным образом остается нечувствительной к позитивной динамике на рынке труда.

«Чтобы решить эту проблему, ФРС возможно придется принять инфляцию слегка выше двух процентов 50 процентов времени. Я бы предпочел сообщить рынкам о комфортной позиции ФРС при инфляции в диапазоне 2-2.5%, при условии, что отсутствует явная повышательная тенденция и возвращение к 2% не представляет большого труда», заявил Эванс.

Отвечая на вопросы Рейтер Эванс допустил снижение ставок если инфляция соскользнет в диапазон 1-1.5% даже при условии, что занятость будет находиться на максимальном уровне, а ВВП – вблизи долгосрочного тренда. Другими словами, Эванс признает, что прежние связи между макроэкономическими переменными могли ослабнуть из-за структурных изменений в экономике, и ускорение инфляции не создаст перегрева на рынке труда, как собственно занятость сейчас не может стимулировать ускорение инфляции. Тем не менее чиновник не считает замедление инфляции актуальным сценарием, поэтому его устраивает нынешний консенсус коллег.

( Читать дальше )

Блог компании Tickmill |Обзор предстоящего отчета NFP: Данные от ADP могут занижать реальный рост

- 05 апреля 2019, 15:00

- |

Прирост рабочих мест в марте вероятно купировал падение до минимума 17-месяцев (всего 20К в феврале), так как благоприятное начало весны стимулировало активность в строительном секторе США, а производственный сектор США продолжил переживать свое возрождение.

В первых двух месяцах затраты на строительство росли опережающими темпами – 2.5% в январе и 1.0% в феврале. Позитивный отчет NFPпозволит сдвинуть баланс аргументации в пользу временного замедления экономики, во что еще пытается верить ФРС. Это позволит надеяться, что американский регулятор не пойдет по стопам ЕЦБ в объявлении более тревожных предупреждений о проблемах в экономике, так как пока чиновники пока всеми силами пытаются сохранить нейтральный тон в комментариях.

Однако подвиг 2018 года, на который пришелся пик действия налоговой реформы правительства, вряд ли удастся повторить, так как фирмы наткнулись на препятствия в виде дефицита рабочей силы и ужесточения кредитных условий, которые сдерживают инвестиционные планы компаний.

( Читать дальше )

Блог компании Tickmill |Доллар вновь не торопится верить розничным продажам?

- 02 апреля 2019, 12:02

- |

После ужасных январских цифр по розничным продажам, которым рынок согласился верить лишь частично (списав падение на проблемы связанные с остановкой правительства) данные за февраль должны были восстановить эмоциональный баланс инвесторов, но этому не суждено было случиться вчера.

Продажи в розничном секторе сократились второй месяц подряд, и хоть падение широкого показателя оказалось не таким драматичным (-0.2% при прогнозе в 0.2%), изменение базового показателя (-0.6%) всерьез поставило под угрозу курс на целевую инфляцию, так как к слабому спросу на товары длительного потребления добавились еще два месяца устойчивого снижения розничным продаж, что неудовлетворительно для экономики где почти 70% ВВП – потребление. Но не стоит торопиться делать выводы..

Продажи в контрольной группе, которые некоторые экономисты рассматривают более четким «слепком» потребительских расходов на розничные товары, также упали на 0.2%, упуская цель на рост. Позитивным моментом стал пересмотр продаж в контрольной группе до 1.7% в январе. В рамках данного показателя максимально возможно оцениваются покупки «по собственному усмотрению» (discretionary purchases), которые сильно зависят от поведенческих факторов, таких как восприятие будущего дохода, благополучия и которые должны быть удовлетворены после «необходимых покупок». Собственно, в отличии от базового показателя, где исключены расходы на топливо и запчасти, сюда также не включаются строительные материалы и продукты питания.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс