Новости рынков |Беспилотники, начиненные взрывчаткой, атаковали нефтебазу Роснефти в Краснодарском крае

- 28 февраля 2023, 09:45

- |

В Краснодарском крае произошел пожар на нефтебазе «Роснефти». По предварительным данным ее атаковали беспилотники.

Взрывы на территории нефтехранилища произошли около двух часов ночи 28 февраля. По предварительным данным, два беспилотника, начиненных взрывчаткой, повредили здание бойлерной рядом с нефтехранилищем в Туапсе. Пострадала система теплоснабжения столовой. После взрыва остались две воронки глубиной полтора метра.

После атаки БПЛА на нефтебазе начался пожар. Его удалось потушить через двадцать минут.

- комментировать

- Комментарии ( 17 )

Новости рынков |СВО в Украине вызвала новый всплеск экспорта американской нефти в Европу

- 27 февраля 2023, 11:26

- |

В то время как Запад сторонится большинства российских энергоносителей, развязывая кампанию давления против нефтяных доходов Кремля, рекордный экспорт сырой нефти из США помогает восполнить дефицит нефти в Европе, необходимой для производства бензина, дизельного и реактивного топлива.

С февраля 2022 года, среднемесячные морские перевозки на континент подскочили на 38% по сравнению с предыдущим 12-месячным периодом, согласно данным компании Kpler, занимающейся отслеживанием судов. Флот танкеров размером с небоскреб перевозил больше нефти в Германию, Францию и Италию — крупнейшие экономики Европейского союза, а также в Испанию, которая одна увеличила закупки примерно на 88% за этот период.

Рост поставок нефти с побережья Персидского залива в Европу, который в январе составил 1,53 млн. баррелей в день, в последние месяцы сделал этот континент более крупным пунктом назначения для американской нефти, чем Азия.

Рост экспорта знаменует собой последнюю веху в возрождении нефтедобычи в США после многих лет сокращения влияния на рынке. Экспорт нефти поддерживал страны-союзники во время обеих мировых войн, но затем добыча сократилась, вместе с влиянием страны на мировые рынки.

Теперь же сланцевый бум в области гидроразрыва пласта и горизонтального бурения вновь сделал США крупным производителем, в результате чего они снова стали добывать ископаемое топливо, готовое к доставке в пункты назначения, открытые конфликтом в Украине

( Читать дальше )

Новости рынков |Путин подписал закон об изменении отдельных параметров налогообложения нефтяной отрасли

- 27 февраля 2023, 10:32

- |

Закон ограничивает дисконт нефти Urals к Brent в расчете налога на добычу полезных ископаемых (НДПИ), налога на добавленный доход (НДД) и обратного акциза на нефть.

Так, для расчета предлагается применять цены нефти марки Urals в фактическом размере, которые при этом должны быть не ниже цены Brent, уменьшенной в период: в апреле — на $34 за баррель, в мае — на $31 за баррель, в июне — на $28 за баррель, в июле — на $25 за баррель.

Кроме того, предлагается увеличить с $20 до $25 за баррель ценовой дифференциал, который используется для расчета демпфера на бензин. А также ввести ценовой дифференциал при расчете демпфера по дизельному топливу, установив предел в размере $10 за баррель, который будет действовать с 1 апреля до 31 декабря 2023 года.

В настоящее время в налогообложении используется цена нефти Urals, рассчитываемая агентством Argus. После введения эмбарго ЕС на закупку российской нефти с декабря 2022 года цена Urals сложилась ниже Brent примерно на $35-40 за баррель. Таким образом, правительство пытается нивелировать эффект снижения цены нефти Urals по отношению к Brent для доходов бюджета. Однако нефтяные компании ожидают, что по мере установления логистических цепочек и увеличения спроса на нефть со стороны Китая скидки Urals к Brent будут снижаться.

Бюджет-2023 сверстан, исходя из прогноза цены Urals в размере $70,1/барр., однако в последний раз фактическая цена основной российской смеси находилась чуть выше этой планки в период с 15 октября по 14 ноября ($71,1/барр.). По итогам января она составила $49,48 (Brent — $84), при этом дисконт хоть и вырос к декабрю, но к концу месяца его рост затормозился.

www.interfax.ru/business/887803

Новости рынков |Новак: Оценка ущерба Сахалину-2 может быть закончена в ближайшее время

- 21 февраля 2023, 15:05

- |

Процедура оценки ущерба еще не завершена. Еще окончательно формируется позиция федеральных органов власти с учетом тех проверок, которые были. Я думаю, что в ближайшее время уже будет выработана оценка

Новости рынков |Экспорт российской нефти в Китай достиг рекорда с 2020 года — Bloomberg

- 21 февраля 2023, 09:59

- |

Согласно данным Kpler по состоянию на 20 февраля… потоки нефти и конденсата (из России в Китай — ред.) выросли до 1,52 миллиона баррелей в день, что чуть меньше рекорда, установленного почти три года назад

Так, по данным Bloomberg, в апреле 2020 года этот показатель составил порядка 1,6 миллиона баррелей в день. Годом ранее, в январе 2022 года, импорт составлял 0,9 миллиона баррелей в день.

Новости рынков |ЦБ повысил прогноз экспорта нефти из РФ в 2023-2025 гг. за счет перспектив переориентации поставок

- 20 февраля 2023, 18:10

- |

Предыдущий прогноз был сделан в конце октября 2022 года. В докладе не приводится сам прогноз по экспорту нефти в абсолютном выражении.

Новости рынков |Более половины российского топлива попадает под лимит Большой семерки на уровне $45 за баррель — Bloomberg

- 20 февраля 2023, 12:32

- |

Более половины экспорта очищенного топлива из России было ограничено на уровне 45 долларов за баррель, что подчеркивает потенциальное давление, с которым может столкнуться российская нефтяная промышленность из-за последних санкций Большой семерки.

G7 установила два набора ценовых лимита на российское топливо — 45 долларов за дешевое и 100 долларов за более дорогое — которые вступили в силу 5 февраля. Любой, кто платит больше, не будет иметь права перевозить такое топливо на европейских танкерах или рассчитывать на стандартную страховку.

Построчный обзор каждого вида топлива, на которое были наложены ограничения, показывает, что около 53% национального экспорта по объему могут быть отправлены на европейских танкерах только с западной страховкой, если покупатели платят за них 45 долларов или меньше. Остальные 47% подлежат более высокому порогу в 100 долларов за баррель.

( Читать дальше )

Новости рынков |Рынок опционов ставит на рост нефти Brent до $100 за баррель позже в этом году

- 20 февраля 2023, 11:54

- |

Недавно Международное энергетическое агентство повысило свой прогноз по мировому спросу на нефть из-за восстановления экономики Китая. При этом оно ожидает, что в первом квартале предложение превысит спрос, даже несмотря на то, что Россия недавно объявила о планах сократить добычу

www.bloomberg.com/news/articles/2023-02-19/here-are-five-charts-to-watch-in-global-commodities-this-week

Новости рынков |Goldman Sachs ожидает роста цен на нефть до $100/барр к концу 2023

- 20 февраля 2023, 11:42

- |

Цена на нефть вырастет до $100 за баррель к концу года, сообщил в воскресенье Goldman Sachs.

Банк пересмотрел в сторону понижения прогнозы крэк-спреда — разницы в цене между сырой нефтью и произведенных из нее нефтепродуктов — в Северо-Западной Европе.

Кроме того аналитики Goldman Sachs ожидают, что средняя цена бензина в 2023-24 году составит около $3,9-$4,0 за галлон.

Новости рынков |Россия смогла перенаправить нефтепродукты на новые рынки после введения европейского эмбарго — Thomson Reuters

- 17 февраля 2023, 10:27

- |

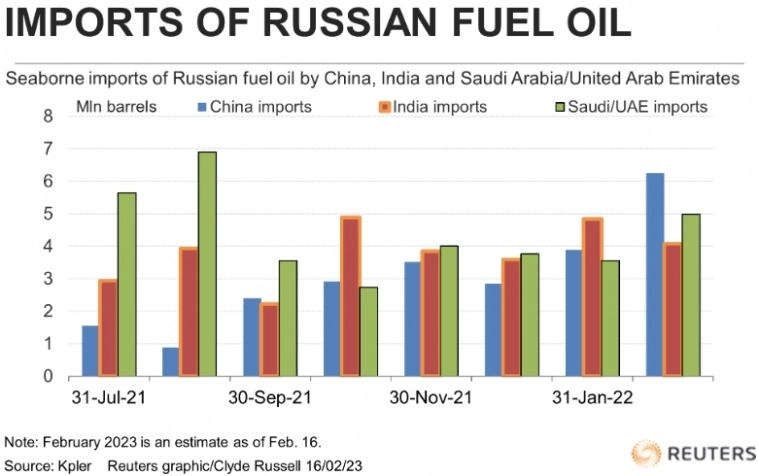

Подобно тому, что уже произошло с российской сырой нефтью, есть признаки того, что переработанное топливо страны находит новых покупателей за пределами Европы, причем Азия и Ближний Восток являются ведущими новыми потребителями.

Европейский союз ввел запрет на импорт российских нефтепродуктов с 5 февраля в дополнение к ранее введенным санкциям в отношении сырой нефти в рамках усилий по наказанию Москвы за ее СВО в Украине 24 февраля прошлого года.

России в значительной степени удалось обойти европейский запрет на покупку ее сырой нефти, перенаправив потоки в основном в Индию и Китай, хотя и по ценам значительно ниже преобладающих мировых эталонов сырой нефти, таких как Brent, West Texas Intermediate и Oman/Dubai.

Но, вероятно, с перенаправлением экспорта продукции нефтепереработки все будет по-другому, учитывая, что Китай и Индия являются значительными экспортерами топлива и относительно незначительными импортерами.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс