Блог компании ЦентроКредит |Новости российского и зарубежного рынков

- 12 октября 2022, 12:17

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

Новости российского и зарубежного рынков.

Геополитика. Биржа.

Общая картина.

Продолжается геополитическая эскалация. В понедельник в ответ на происшествие на Крымском мосту были направлены ракеты по объектам на территории Украины. Однако, значительного негатива на рынке нет. Возможно, рынок начинает закладывать перелом ситуации между Россией и Украиной. В понедельник рынок открылся снижением в 2–4%, позднее диапазон составил от -1% до +1%.

Также, не прекращаются сигналы, что возможны переговоры. Президент Турции, в свою очередь, предлагает площадку для переговоров нескольких сторон.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

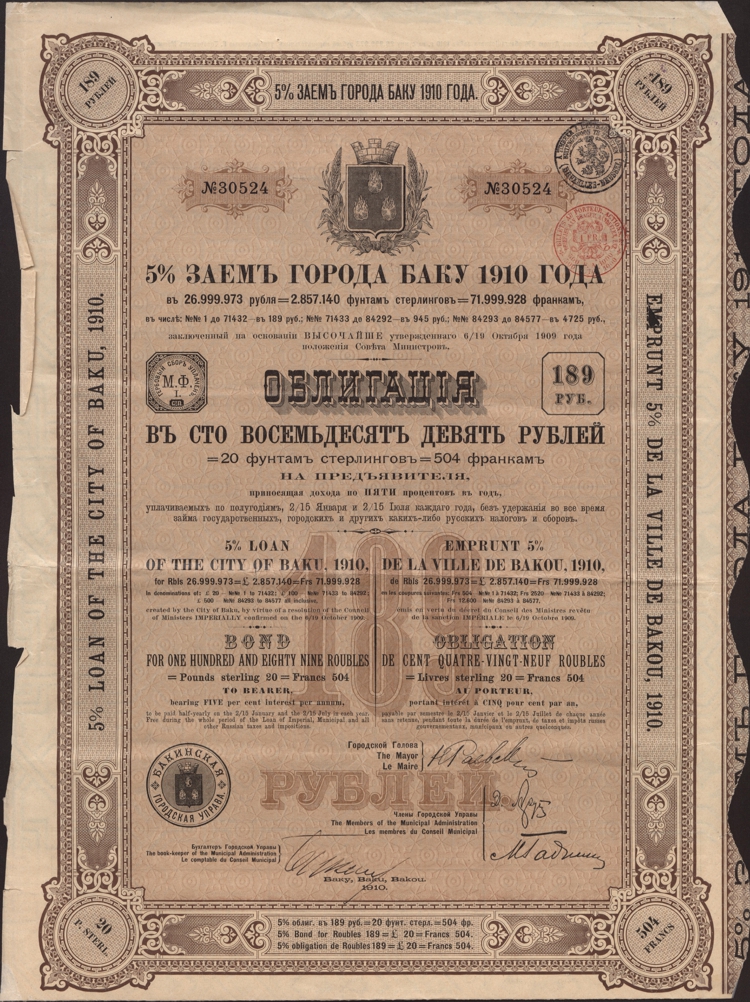

Блог компании ЦентроКредит |Ценные бумаги. Взгляд в прошлое. Акции городского займа Баку.

- 07 июля 2022, 21:52

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

В начале XX века Баку – это богатая нефтяная провинция, притягивающая большое количество работников разных национальностей и столичных знаменитостей. Численность населения – около 200 тыс. человек.

Баку был быстро растущим индустриальным центром и в октябре 1910 года здесь прошла первая Международная авиационная неделя на Кавказе. В авиашоу приняли участие известные пилоты того времени – Сергей Уточкин и Адам Габер-Влынский. Зрелище привлекло внимание бакинцев, готовых платить за входной билет 30,60 рублей, что являлось месячным заработком нефтяника.

( Читать дальше )

Блог компании ЦентроКредит |Ценные бумаги. Взгляд в прошлое. Русско-английское сырьевое общество РАСО.

- 29 апреля 2022, 12:57

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

Гражданская война и интервенция нанесли серьезный ущерб экономике нашей страны. Необходимо было искать пути выхода из сложившейся ситуации: реабилитировать экономику, усовершенствовать материальное и бытовое положение, разрешить вопрос безработицы. Одним из возможных путей было привлечение инвестиций – отечественных или иностранных. Собственного капитала в стране было недостаточно, поэтому молодое советское государство обратилось к иностранным концессиям.

Появление первых иностранных концессий в Советском Союзе произошло в ноябре 1920 года после подписания декрета СНК «Об основных экономических и юридических условиях концессий». Активный их рост начался в 1924-1925 годах. Наибольшее число концессий – 103 – действовало в СССР в 1926 году. Но к концу 1920-х осталось всего 59 концессий. А в декабре 1930-го прежние договоры о концессиях были аннулированы. Это совпало и со сворачиванием НЭПа в стране.

( Читать дальше )

Блог компании ЦентроКредит |Новости российского и зарубежного рынков

- 06 апреля 2022, 08:33

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

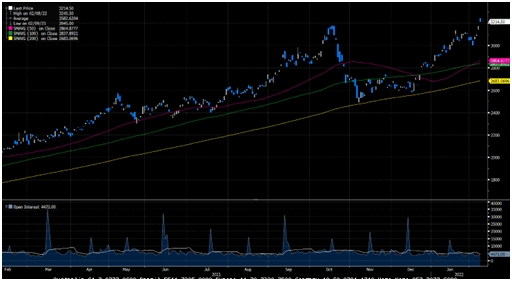

Биржа

На прошлой неделе Московская биржа возобновила торги. После открытия торгов ожидаемого падения акций не произошло. Напротив, некоторые бумаги даже значительно выросли, превысив уровни перед закрытием.

С точки зрения технической ситуации на рынке, стоит упомянуть, что на рынке существуют значительные объемы коротких позиций (многие перед закрытием пытались заработать на падении акций), которые находятся в неопределенности. В целом короткие продажи запрещены, иностранные граждане могут лишь приобретать бумаги. Также, для многих резидентов, кто совершал операции в рублях, девальвация валюты стала значительным негативом. При условии, что выводить средства в большом объеме нельзя, люди покупали бумаги, в особенности – экспортеров.

( Читать дальше )

Блог компании ЦентроКредит |Никель: краткосрочные и долгосрочные перспективы

- 17 марта 2022, 11:30

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе

После начала военной операции России в Украину, 7 марта LME (Лондонская биржа металлов) ввела ограничение на возврат средств, а также разрешила отсрочку доставки для тех, кто оказался в затруднительном положении. Тем не менее, по мере роста цен на никель, короткие позиции стали испытывать растущее давление, что побудило биржу прекратить торговлю никелем. До того, как LME решила приостановить торги, цены на никель значительно выросли. С момента открытия рынков 7 марта, наблюдался беспрецедентный рост цен на никель, который нельзя объяснить спросом и предложением, а также санкциями, недавно введенными в отношении России. Все же, на рост цен в значительной степени повлияло укрепление фундаментальных показателей, поскольку спрос со стороны производителей электромобилей быстро рос.

( Читать дальше )

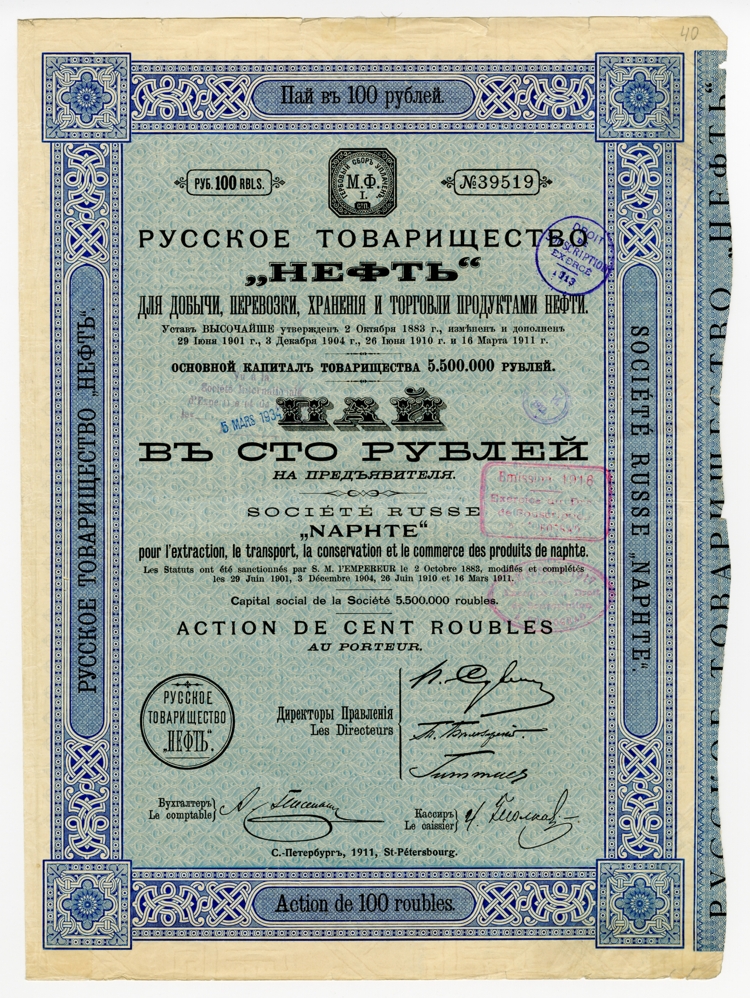

Блог компании ЦентроКредит |Ценные бумаги. Взгляд в прошлое. Русское товарищество «Нефть»

- 02 марта 2022, 09:20

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе .

В середине XIX века в Российской Империи началась активная эксплуатация нефтяных месторождений. Но преобладала кустарная добыча, которой занимались множество мелких промысловых предприятий. А лидерами в нефтедобыче стали те, кто смог совместить добычу с качественной очисткой и переработкой, наладить транспортную логистику и создать первоначальные финансовые накопления. Символами крупномасштабной нефтедобычи стали фамилии: Губонин, Кокорев, Нобель, Лианозов.

( Читать дальше )

Блог компании ЦентроКредит |Ценные бумаги. Взгляд в прошлое. Общество «Русского канала двух морей».

- 18 февраля 2022, 10:43

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе .

Традиционными для России длительное время считались водные торговые пути. Со времен древнерусского государства и почти до конца XIX столетия водные артерии имели важное значение в развитии хозяйства, промышленности и торговли. Не случайно именно вдоль рек строились первые города и села, русла рек являлись первыми транспортными путями.

( Читать дальше )

Блог компании ЦентроКредит |Обзор сельскохозяйственного рынка

- 17 февраля 2022, 09:30

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе

Мировые запасы сои, кукурузы и пшеницы значительно сократились согласно февральскому отчету Министерства сельского хозяйства США WASDE, в целом в соответствии со средними торговыми ожиданиями. Рынки отреагировали в этот день положительно в ожидании дальнейшего давления на запасы в будущем. Рассматривая рынок сои, производство в Южной Америке было сокращено, и впереди ожидается еще больше сокращений. Министерство сельского хозяйства США осуществило еще одно широко ожидаемое сокращение производства бразильской сои на 5 млн тонн до 134 млн тонн. Экспорт сократился на 3,5 миллиона тонн, чтобы сохранить запасы на уровне 22,4 миллиона тонн. После недавних сильных дождей на юге Бразилии, которые прошли в большей части Риу-Гранди-ду-Сул (южный штат Бразилии), где засуха больше всего повлияла на урожайность, теперь мы ожидаем уровень производства в 130 миллионов тонн. Мы также сократили ожидания по экспортному потенциалу до 90 миллионов тонн. Министерство сельского хозяйства США также сократило производство аргентинской сои всего на 1,5 миллиона тонн до 45 миллионов тонн. Мы ожидаем объем производства в 42 миллиона тонн и видим риски снижения прогноза Министерства сельского хозяйства США. Соевые бобы в Аргентине созревают, и погода в течение следующего месяца будет определять потенциал урожайности. Учитывая чрезвычайную напряженность в мировом балансе сои, следует внимательно следить за погодой в Аргентине во время фазы формирования и наполнения стручков, определяющей урожайность, в течение следующего месяца. Устойчивая засуха, вероятно, приведет к продолжению роста цен на сою на Чикагской торговой палате (CBOT) до новых рекордных максимумов, превышающих пик 2012 года в 1770 долларов США за баррель. Мы ожидаем среднюю цену на уровне 1500 долларов за бушель до 1 квартала 2022 года.

( Читать дальше )

Блог компании ЦентроКредит |Дефицит и рост цен на рынке алюминия

- 11 февраля 2022, 12:29

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе

Ключевым признаком физического дефицита является то, что он имеет склонность распространяться, создавая дополнительную волатильность цен по всей экономике. Сегодня рынок алюминия является примером этого – нехватка природного газа и угля вынудила за последние шесть месяцев нормировать энергоснабжение в Китае и Европе, причем наиболее уязвимыми оказались алюминиевые заводы. Это нормирование в сочетании со спросом поставило рынок алюминия на путь истощения запасов к 2023 году. Мы предполагаем дефицит первичного металла на 2022 год в размере 2,2 млн тонн и дефицит в 1,8 млн тонн в 2023 году. Учитывая, что глобальные видимые запасы составляют всего 1,5 млн тонн, рынку придется существенно использовать невидимые запасы, чтобы справиться с таким дефицитом.

Металлургия

Источник: Bloomberg

Поскольку спрос подкрепляется ускорением продаж электромобилей, а предложение ограничено растущими затратами, связанными с климатом, потенциальный рост цен на алюминий, на наш взгляд, на данный момент не ограничен. В этом контексте мы ожидаем рост цен до 4000 долларов США за тонну в ближайшие 12 месяцев и предполагаем средние показатели на 2022 год в 3450 долларов США за тонну, 2023 год в 3850 долларов, 2024 год в 4500 долларов и, в конечном итоге, 2025 год в 5000 долларов.

( Читать дальше )

Блог компании ЦентроКредит |Обзор сельскохозяйственного рынка

- 03 февраля 2022, 12:07

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе

После волатильной недели торговли по классам активов индекс BCOM Agri (Bloomberg Agriculture) вырос на 2%, чему способствовали рынки, подверженные воздействию биотоплива. В то же время риски плохих погодных условий снизились по всей Южной Америке и равнинам США.

Премия за риск на мировых рынках пшеницы незначительно снизилась на фоне ожиданий более мягкой погоды для урожая озимой пшеницы и отсутствия явной эскалации напряженности в отношениях между Россией и Украиной. В начале этой недели мартовские фьючерсы пшеницы в Чикаго упали более чем на 3% почти до двухнедельного минимума на фоне прогнозов о долгожданных осадках в США. Все же, любая эскалация напряженности между Россией и Украиной остается существенно высоким фактором риска для сырьевых рынков, особенно в случае перебоев с экспортом, так как на Россию приходится 20% мирового экспорта пшеницы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал