Олег Кузьмичев

Повесть про Павла Дурова

- 10 июня 2022, 17:59

- |

Прочитал интересную книгу про Павла Дурова («Код Дурова»), одного из самых популярных людей из России в мире (уже не только из IT). Да и наверное уже и самый богатый (15 млрд $, хотя живет в Дубае уже)

Сегодня Павел — создатель и владелец платформы Telegram, которым пользуются наверно все российские инвесторы, как и больше 500 млн человек (ежемесячно активных) в мире!

Немного интересных тезисов, хотя из квазибиографии это делать тяжело (в кавычках цитаты Павла из книги):

👉 «Исступленное стремление к созиданию изначально есть практически у всех, просто у меня оно осталось по мере взросления и не было вытеснено псевдоценностями общества потребления»

👉 «Не смотрел телевизор, не читал газет, не принимал на веру мнение авторитетов»

👉 «Ежели кто беден, то потому, что ленив и неспособен поднять зад для великих свершений»

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 29 )

🔥Итоги дня: IMOEX -1,1% Банковская дедолларизация

- 09 июня 2022, 18:54

- |

👉 Частные банки массово вводят плату за обслуживание валютных счетов недружественных стран (доллар, евро, франк и фунт). Тинькофф -5,8% собирается брать 1% в месяц, неплохая маржа. Госбанки такое не вводят, потому что уже в SDN и какие там доллары?))

👉 Интер РАО -7,2% сегодня прошел через дивотсечку, дивиденд 0,23 рубля. Ждем покупку иностранных активов (энел и юнипро) задешево и увеличения дивидендов в 2023?

👉 Ленэнерго -15% преф сегодня тоже уже торгуется без дивидендов, 21,2 рубль без налога улетел к акционерам — большинство из которых покупали акции по 40.

👉 Транснефть +5% растет второй день подряд против рынка, видимо правильные люди уже узнали размер дивидендов. Даже теперь интересно, сколько и когда дадут.

👉 АФК Система -2%

( Читать дальше )

РУСАЛ: алюминиевое богатство

- 08 июня 2022, 19:54

- |

РУСАЛ — один из крупнейших в мире производителей алюминия и глинозема, единственная публичная компания России, которая побывала под SDN и успешно из под него вышла.

Цены на алюминий прыгают от 2000 до 4000 долларов, энергокризис им только помогает — компания чистый экспортер обработанного сырья (75% выручки вне РФ), а основные производства расположены в Восточной Сибири (поближе к Азии). К тому же у компании есть пакет акций ГМК Норникель (перспективы ГМК описывал тут — smart-lab.ru/company/mozgovik/blog/807030.php )

Попробуем разобраться — интересны ли акции Русала по текущим и какой может быть апсайд в текущей ситуации.

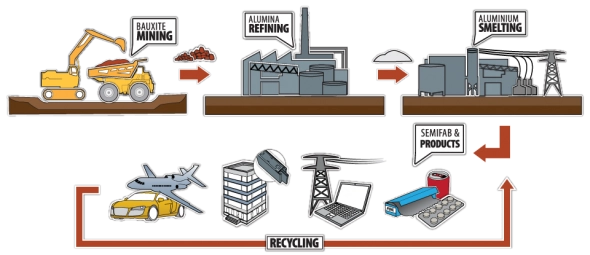

Что представляет из себя производство алюминия?

( Читать дальше )

🔥Итоги дня: IMOEX +1,2% Тепленькая пошла

- 08 июня 2022, 18:48

- |

👉 Газпром +3,26% с Газпромнефтью +5,3% доказывают акционерам, что мечты сбываются — хотя бы дивидендные. Ценник синего гиганта уже на уровне конца января 22 года — цены на газ уже 870 долларов за тысячу кубов, кстати (падают!).

👉 Роснефть +1,56% воздерживается от контрактов с индийскими НПЗ, лишней нефти НЕТ. Кажется, что азиатские друзья выручили в трудную ситуацию, идем на Восток.

👉 Сургутнефтегаз -0,24% отчитался по РСБУ за 2021 год (напоминаю, что на дворе июнь месяц). Прибыль 0.5 трлн, кубышка 4.1 трлн рублей. Интересно — успели конвертнуть доллары или нет?

👉 НМТП +6% выплатит дивиденды 0.54 рубля на акцию — хотя были все риски, что «зажмут». Отличный актив по хорошей цене, интересно купил бы Баффет? Ждем дивидендов от мамы

( Читать дальше )

Интересные факты о нефти

- 08 июня 2022, 08:40

- |

👉 Министр финансов США (Йеллен): «Чего мы хотим, так это того, чтобы российская нефть продолжала поступать на мировые рынки с целью сдерживания роста глобальных цен на нефть и избежания скачка, который способен спровоцировать мировую рецессию»

👉 Норвежские нефтянники бунтуют под шумок:

" Норвежский профсоюз нефтяников может начать забастовку 12 июня в случае отказа властей от повышения зарплат до уровня инфляции в стране может частично остановиться добыча нефти."

👉 Российская нефть идёт на восток. Пора строить всто 3.

«По данным агентства Reuters „Транснефть“ увеличила прокачку нефти по трубопроводу ВСТО в направлении порта Козьмино на 70 тысяч баррелей в сутки благодаря химическим добавкам, ускоряющим потоки нефти. Также, планируется направить дополнительно 80 тысяч баррелей в сутки смеси ВСТО в Козьмино по железной дороге из Мегета.»

Главный вопрос — пойдёт ли цена по пути 2009 года или спрос Индии с Китаем её уже так не отпустит?

🔥Итоги дня: IMOEX +0,3% Рынок наш

- 07 июня 2022, 18:51

- |

👉 Гражданам США запретили покупать российские акции/облигации на вторичном рынке — теперь рынок действительно наш!

👉 Башнефть +7,7% — СД рекомендовал дивиденды в 117,29 рублей! Спасибо, что не как в Саратовском НПЗ

👉 Новатэк +2,5% — прервали вереницу ежедневных падений

👉 TCSG -2% -Тинькофф начал выплачивать 10% премию, если заносить доллары в их банкомат

👉 Магнит +5% — компания премировала топменеджмент кзаначейскими акциями в размере 0,15% (https://e-disclosure.ru/portal/event.aspx?EventId=XLdJUdK1-CU6q8mujKWxBnw-B-B&attempt=1)

👉 X5 +5,7% — гдры перестали отвесно падать, паника сошла на нет ведь для инвесторов ничего не поменялось — Евроклир как был заблокирован с февраля месяца, так и остался

👉 SMLT +7,3% — Самолет выплатит дивиденд в 41 рубль за 1 квартал, есть все шансы на выполнение амбициозого плана роста стройки

👉 AFTL +4,2% — акционеры утвердили допку в 5,4 млрд акций по 34,3 рубля, акции при этом на бирже стоят 27. Участие в допэмиссии сразу даёт вам лося в -20%, есть желающие? :)

👉 Обувь России +27% — ЦБ призвал инвестировать патриотично, инвесторы тут же исполнили неинвестиционную рекомендацию.

Всем успехов!

🔥Итоги дня: IMOEX -1.1% Впереди обособление ГДР?

- 06 июня 2022, 18:51

- |

👉 Падение российских компаний в виде GDR продолжается — инвесторы в ожидании новых обособлений? Что думаете? Пишите в комментариях!

-8,7% Русагро — разве еда подешевела?

-8,5% Глобалтранс — полувагоны уже никому не нужны?

-7,2% Х5 — аномальное соотношение с Магнитом

-6,8% ОЗОН — несмотря на обещания стать прибыльными в 2023

-5,7% Эталон — самый дешевый застройщик на мосбирже!

👉 Яндекс -6,3% продолжает падать из-за ухода Аркадия Воложа — кто теперь возьмет Яндекс под своё крыло, может быть чей-то сын, как в VK?

👉 НОВАТЭК -3,3%, производство СПГ в Катаре падает — казалось бы капитализация российского конкурента падать не должна. Но это не точно.

( Читать дальше )

🔥Итоги дня: IMOEX -1.4% Десталинизация фондового рынка РФ

- 03 июня 2022, 19:25

- |

👉 Нефть 120, рубль крепнет, индекс Мосбиржи продолжает ползти вниз, как будто против него наложили санкции SDN.

👉 Саратовский НПЗ преф -23%, дивидендов не будет. Все уйдет в дебиторку для дивидендов Роснефти.

👉 Северсталь -12,4%, продолжает падать в бездну, наши сталевары экспортировали больше половины произведенной стали (в основном в Европу и Северную Америку), теперь это может делать только НЛМК (видимо Лисин следующий, но там заводы в Европе и Америке). Десталинизация отрасли, нужно срочно перекидывать поставки или останавливать заводы… Северсталь уже стоит 1/3 от максимумов, но пока нет желания покупать.

👉 Яндекс -6%, против Аркадия Воложа, который живет в Израиле — Европейцы наложили санкции. Яндекс под угрозой. Надеемся IT гигант не уйдет из России, продав свои творения VK (Vladimir Kirienko), как Дзен и Новости например. Развитие тогда уйдет на второй или третий план.

( Читать дальше )

Северстали придется тяжко

- 03 июня 2022, 15:20

- |

Но пришла новая реальность — санкции SDN на компанию. Вообще странно конечно, что Алексей Александрович не снизил долю ниже контрольной — после SDN на Силовые машины: санкции на Северсталь были лишь вопросом времени...

( Читать дальше )

СД - Лензолото - ДИВИДЕНДЫ 5.29 руб на преф, на обыкновенные не выплачивать

- 03 июня 2022, 15:07

- |

сд Лензолото не выплачивать дивиденды за 2021г по обыкновенным акциям

на преф = 5.29 руб

дивотсечка — 13 июля

Источник: https://www.e-disclosure.ru/portal/event.aspx?EventId=OF-AzQ2HEOE2YJV7g69aMiA-B-B

теги блога Олег Кузьмичев

- Alibaba Group

- Baidu

- BP

- buyback

- chevron

- En+

- Exxon Mobil

- globaltrans

- Goldman sachs

- IMOEX

- IPO

- Mail.ru Group

- Ozon

- PetroChina

- S&P500

- schlumberger

- Shell

- Total

- Vipshop Holdings

- акции

- Алроса

- Арсагера

- Банк России

- банк санкт-петербург

- банки

- брокеры

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- ДВМП

- демпферные выплаты

- дивиденды

- доллар рубль

- ежедневный анализ

- Ежедневный обзор

- заблокированные активы

- Индекс ММВБ

- Индекс МБ

- иностранные акции

- интервью

- интеррао

- инфляция

- инфляция в России

- итоги дня

- Китай

- комментарий

- конфасмартлаба

- Конференции смартлаба

- лента

- лукойл

- Магнит

- Максим Орловский

- ММК

- мобильный пост

- Мосгорломбард

- Московская Биржа

- нерезиденты

- Нефть

- НМТП

- новатэк

- обзор рынка

- облигации

- ОЗОН Фармацевтика

- Олег Кузьмичев

- отчетность

- отчеты МСФО

- отчеты РСБУ

- ПМЭФ

- полиметалл

- прогноз по акциям

- рецензия на книгу

- Роснефть

- Русал

- Русгидро

- санкции

- сбербанк

- Северсталь

- Сегежа групп

- смартлаб премиум

- Совкомфлот

- СПБ биржа

- Сургутнефтегаз

- США

- татнефть

- тгк-14

- тинькофф банк

- Транснефть

- трейдинг

- Уоррен Баффет

- форекс

- Фосагро

- ЦБ

- ЦБ РФ

- Шадрин

- Шадрин опять всех переиграл

- Яндекс