Лебедь Дмитрий

Текущие торговые сигналы и ситуация на рынке

- 21 апреля 2016, 13:00

- |

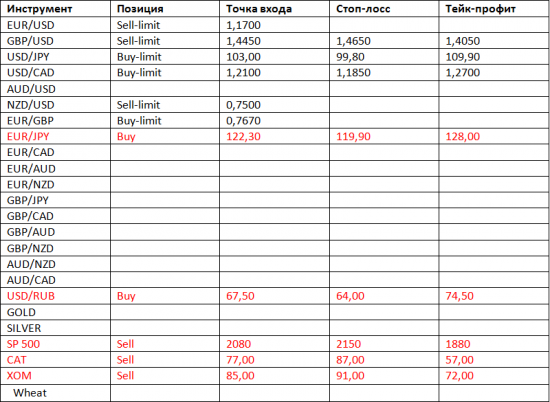

Цены на рынке нефти продолжают демонстрировать свой рост на фоне негативной статистики от Мин Энерго США, где наблюдалось резкое снижение запасов дистиллятов. На этом фоне, тяжелее тяга рисковать у инвесторов и на фондовых рынках, что повышает котировки на американские акции САТ и ХОМ. Не смотря на это, индекс доллара подошел к ключевому уровню поддержки, что может вызвать отскок и коррекцию рынков нефти и акций.

В список наших позиций, добавлены отложенные покупки по инструментам:

USD/CAD;

USD/JPY.

Их цены сейчас находятся слишком низко, но при изменение тенденций на рынке, будет происходить корректировка. Сейчас есть определенные поводы уже ожидать разворота динамики цены канадского доллара и японской иены.

- комментировать

- Комментарии ( 6 )

Текущие торговые сигналы и ситуация на рынке

- 20 апреля 2016, 12:23

- |

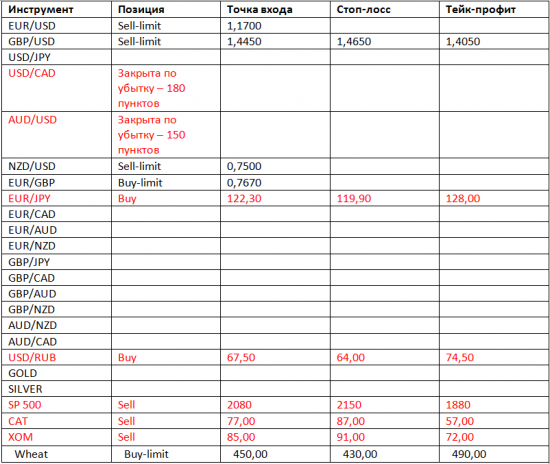

Рынок нефти приостановил свой рост из-за новости про возобновление работы нефтяных выше в Кувейте, которые ранее были остановлены из-за забастовки работников по всей стране. Не смотря на это, динамика рисковых активов положительная, что в свою очередь повышает котировки цен на товарно-сырьевые инструменты. Те, в свою очередь, провоцируют восстановление сырьевых валют. Продажи канадского и австралийского доллара были закрыты по стоп-лоссам.

Динамика фондовых площадок Азии демонстрирует первые признаки разворота тренда на медвежий, который параллельно может спровоцировать коррекцию и S&P500. Короткие позиции по фондовым инструментам США выглядят актуальными: САТ и ХОМ.

Стратегия "Черного Лебедя"

- 20 апреля 2016, 08:28

- |

Первый квартал 2016 года на финансовых рынках был на удивление спокойным и тихим, что спровоцировало рост цен на рынке рисковых активов (сырьевые товары, акции). Только общую тенденцию волновой экономики это не меняет. Если верить средним расчетам разных ученых в области экономики, то каждые 9 лет мир потрясает серьезный экономический и финансовый кризис, последний из которых мы наблюдали еще в 2008 году. Если верить правилу «9 лет», то следующее потрясение не за горами – в 2017 году. Вполне возможно, что в следующем году мы экономический кризис не увидим, либо он будет в 2018 г. или позже, а может, он начнется уже этим летом-осенью. В любом случае, каждому инвестору и даже обычному человеку, далекому от финансовых рынков, не стоит забывать о правиле «Черного Лебедя».

Суть правила в том, что: прогнозируя экономический бум, мы будем ошибаться в своих ожиданиях, но если прогнозировать экономический спад и кризис, который будет для всех неожиданным – мы всегда будем правы. То есть, играя на «Черном Лебеде», в первую очередь, мы ожидаем ухудшения состояния мировой экономики и тем самым прогнозируем кризис. Основная проблема эффективности данного решения – это временной фактор, ведь особенность «Черного Лебедя» в том, что он происходит всегда, когда этого мало кто ожидает. Если большинство умов мира ожидают кризис, например, летом, осенью или зимой, то знайте, скорее всего, он произойдет весной. Так же было и в 2008 году, лишь единицы, а именно Дж. Стиглиц и Р. Шиллер прогнозировали, что осенью 2008 года станет для экономического мира роковым.

( Читать дальше )

Текущие торговые сигналы и ситуация на рынке

- 19 апреля 2016, 11:48

- |

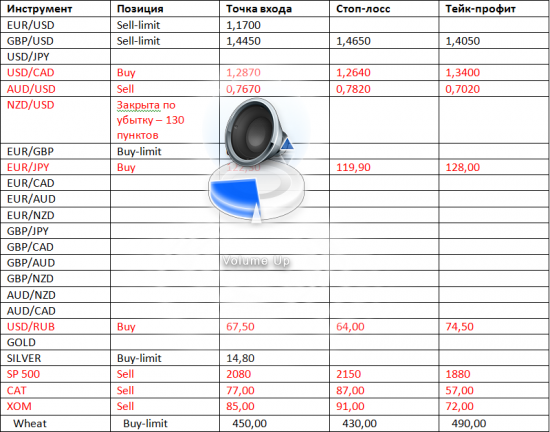

Событие на рынке нефти вокруг встречи в Дохе ушли на второй план, после того, как появились первые пост-комментарии от участников встречи про будущие перспективы. Кроме того, большой бычий импульс вызвало сообщение с Кувейта, где продолжается забастовка работников в нефтедобывающей промышленности, что снизило объемы добычи на 60%.

Сырьевой рынок на этом фоне демонстрирует свой рост, что вызывает рост котировок канадского, новозеландского и австралийского доллара. Короткие позиции по ним становятся рискованными сделками.

Текущие торговые сигналы и ситуация на рынке

- 18 апреля 2016, 09:21

- |

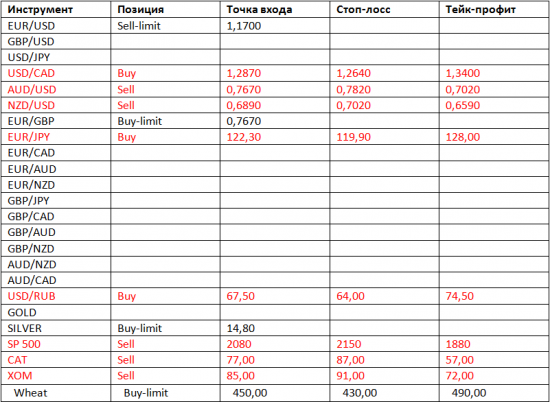

Результаты встречи в Дохе оказались вполне ожидаемые. Из-за неявки Ирана, главный игрок данной «вечеринки» — Саудовская Аравия приняла решения не подписывать договор про заморозку объема добычи нефти на январском уровне. Сегодняшний день открылся с гепом вниз по котировкам нефти, что в свою очередь делает более выгодными наши позиции:

Buy – USD/CAD

Buy – USD/RUB

Также у нас открылась позиция по инструменту – EUR/JPY, но в случае отсутствия отложки, не стоит совершать ее по текущим рыночным ценам. Большую неясность вокруг японской иены внесли события в Японии, где произошел двойной землетрус высокого уровня.

Евро будет расти?

- 17 апреля 2016, 14:54

- |

Еще прошлой зимой многие инвестиционные банки и их аналитики прогнозировали достижение паритета по валютной паре евро/доллар до конца текущего года. Сейчас многие отказались от прогнозов и не верят в достижение паритета даже в ближайшие пару лет. Что случилось, из-за чего мнение рынка так резко изменилось? Однозначно причина – заседание ЕЦБ, которое наоборот продемонстрировало увеличение мягкой монетарной политики, что должно ослабить единую европейскую валюту. Но вполне возможно, что данные факторы, которые влияют на динамику курса евро, совсем иные.

Изначально, причина может быть не только в денежно-кредитной политике ЕЦБ и риторике его главы – Марио Драги. Стоит обратить внимание на пакет макроэкономических данных по рынку труда и уровню роста инфляции в Еврозоне, которые демонстрируют улучшение. Например, если говорить о безработице, то за последний год она упала почти на 1% и сейчас составляет 10,3%, что также немало, но все равно показатель улучшен. По индексу потребительских цен стоит отметить важный момент. В Еврозоне больше нет зафиксированной дефляции, которая ранее царила! Хоть уровень роста инфляции в ЕС минимальный, но все равно демонстрирует некоторое улучшение данных и дает понять, что дефляция таки позади.

( Читать дальше )

Быки ищут лося

- 16 апреля 2016, 10:54

- |

Американский фондовый рынок, начиная с зимы этого года, демонстрирует солидное восстановление в размере 15% роста, который в ближайшее время может застопориться. Есть одно «но» – это сезон корпоративной отчетности, который начался неделю назад. Никому не известно, какую динамику он задаст для движения биржевого индекса S&P500 в ближайший квартал, вплоть до сезона отпусков, но вполне реально, что в это раз инвесторы разочаруются.

По ожиданиям аналитиков, согласно прогнозам, в этом сезоне квартальной отчетности нас ждет глобальное снижение выручки компаний ТОП-500 на целых 9%, что может стать крайне негативным периодом для американского фондового рынка. Но ни мир, ни инвесторов не волнуют эти отчетности так, как денежно-кредитная политика ФРС, которая и есть главным фактором восстановления индекса S&P500 с 1810 до 2080 пунктов.

Но долго ли будет госпожа Йеллен продолжать голубиную риторику, которая способствует постоянному снижению вероятности повышения процентной ставки ФРС в этом году? Напомню, в конце 2015 года многие инвесторы ожидали, что после первого повышения процентной ставки, на протяжении 2016 года мы увидим еще 4-разовое повышение ставок. После Нового года данная риторика ФРС уже уменьшила вероятность и ожидание повышение ставок до двухразового решения. Сейчас же многие участники рынков говорят о том, что мы не факт, что увидим вообще повышение процентных ставок со стороны Фед. Резерва на протяжении этого года.

( Читать дальше )

Текущие торговые сигналы и ситуация на рынке

- 15 апреля 2016, 10:02

- |

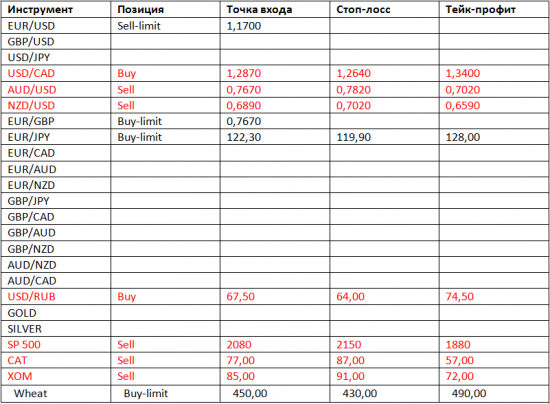

Динамику рынка на сегодняшний день может задать пакет макроэкономических данных Китая, который вышел лучше ожидания аналитиков. В целом, темп роста ВВП сохранился на уровне +6,7%. Не смотря на это, фондовые рынки Азии и Европы развернулись вниз, а динамика цен на нефть может направиться вниз из-за фиксации позиций перед выходными, когда будет встреча стран добывающих нефть в Дохе, 17 апреля. Из-за роста котировок на американском фондовом рынке, сработала отложенная позиция на продажу по акциям компании Exxon Mobile (ХОМ), по цене – 85,00. Цель продажи – 72,00 долларов за одну бумагу. Динамика валютного рынка сохраняет свое текущее состояние. Мы наблюдаем за слабой волатильностью и консолидацией против американского доллара.

Текущие торговые сигналы и ситуация на рынке

- 14 апреля 2016, 12:04

- |

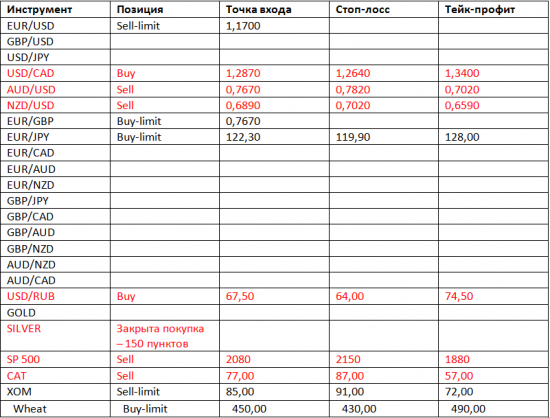

По инструменту серебро закрыта позиция на покупку по уровню тейк-профита – 16,30. В целом сделка принесла 150 пунктов прибыли, продемонстрировав рост с 14,80 до 16,30 долларов за один унций. Фондовые рынки демонстрируют продолжение восходящего движения. Основным фактором называют восстановление рынков развивающихся стран за счет роста цен на сырьевые товары (никель, медь, нефть, алюминий). Ни в коем случае не стоит забывать про эффект встречи в Дохе, которая будет 17 апреля.

Текущие торговые сигналы и ситуация на рынке

- 08 апреля 2016, 11:14

- |

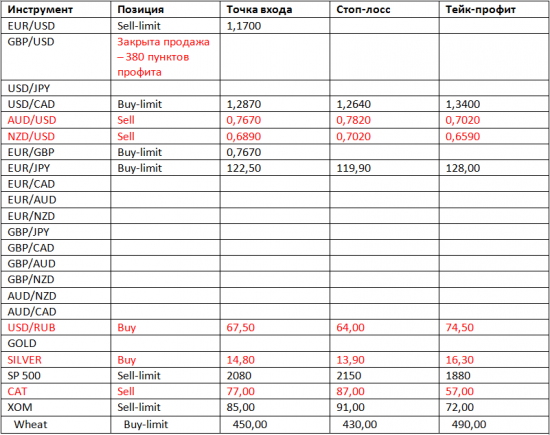

По инструменту GBP/USD вчера была закрыта позиция по цене – 1,4050. Основная причина фиксации позиции, не дожидаясь уровня take-profit, отсутствие импульсов для пробития ценового уровня сопротивления по данной цене. Результат сделки – 380 пунктов прибыли, или 2,63% движения.

По остальным позициям, все остается на месте. Новых сделок не открываем, поскольку сегодня закрываются все финансовые рынки. Свежие ключевые фундаментальные факторы инвесторы в данный момент не получали.

теги блога Лебедь Дмитрий

- Apple

- AUD

- bitcoin

- Brexit

- BTC

- CAD

- EUR

- EURUSD

- GBP

- GBPUSD

- Gold

- S&P500

- Swissquote

- tesla

- USD

- USDCAD

- USDJPY

- USDRUB

- XRP

- австралиец

- австралийский доллар

- Австралия

- Азия

- Банк Англии

- Банк Канады

- Банк Японии

- Баффет

- бензин

- Биткоин

- Брекзит

- Брексит

- Великобритания

- Германия

- Греция

- гривна

- доверительное управление

- доллар

- Доха

- Драги

- евро

- Еврозона

- ЕС

- ЕЦБ

- Золото

- Иена

- Инвестиции

- Инфляция

- Ирак

- Иран

- Италия

- Йеллен

- Канада

- канадец

- канадский доллар

- Китай

- Клинтон

- кризис

- криптовалюта

- криптовалюты

- Ливия

- МАМ

- МАМ-счет

- МВФ

- Мей

- Меркель

- Минэнерго

- Минэнерго США

- ММВБ

- НБК

- НБУ

- нефть

- Нигерия

- Нон-фарм

- опек+

- Оффтоп

- ПАММ

- Путин

- РБА

- РБНЗ

- Россия

- рубль

- САТ

- Саудовская Аравия

- Серебро

- США

- торговые сигналы

- трамп

- трейдинг

- Украина

- Форекс

- Франция

- ФРС

- фунт

- ХОМ

- ЦБ РФ

- черный лебедь

- юань

- Япония