DrugGoracio

В ответ на суммарные повышения ставки ФРС на 2% с октября 2022 г. базовый индекс потребительских цен вырос(☝️) с ноября с 0,2% до 0,4% месяц к месяцу

- 10 мая 2023, 16:15

- |

2. Оставим оптимистичный сценарий. А по пессимистичному вербализация звучит так: любая, хоть и высокая, но не радикально высокая ставка ФРС при заякорившейся инфляции является проинфляционным фактором, возможно даже бОльшим, чем если бы ФРС вообще не трогала ставку и оставила бы ее на уровне 0,25%. Компании повышают и цены и зарплаты!!! Как в анекдоте: «Папа теперь ты будешь меньше пить!? — Нет, сынок, теперь ты будешь меньше кушать».

3. Опять не понятен триггер грядущего краха. Но по моему мнению этот триггер должен быть со стороны предложения. Денежная масса не растет. Компаниям стремно брать кредиты или выпускать облигации(хотя может быть это и не будет ошибкой в свете ожидаемых событий), они не могут бороться с высокими зарплатами. Единственный выход — одновременное уменьшение выпуска(спрос гарантирован, издержки урезаны) и повышение цен на продукцию.

( Читать дальше )

- комментировать

- Комментарии ( 5 )

Америка: снижение безработицы и рост почасовой оплаты. Что будет триггером краха?

- 05 мая 2023, 16:19

- |

2. Решиться на такой шаг — практически невозможно для «нормальных», осторожных кейсианских банкиров. Это вам не наша Элечка!!!

3. Нас ожидает аккуратный рост базовой инфляции, сначала базовой, а потом и CPI

4. По моему мнению, триггер краха — банкротство крупных нефинансовых корпораций с большим количеством работников. Это не банки, спасать их столь активно не будут. Да и ресурсов на это нет.

5. Причина таких банкротств — разрыв ликвидности, который не позволит перевыпустить облигации или пролонгировать кредиты по рыночным ставкам.

Рост ВВП, денежной массы и воинствующий гуманизм. В США 60% всех затрат на здравоохранение уходит на пациентов, доживающих последние 6 месяцев жизни.

- 03 мая 2023, 11:34

- |

1. Оговорюсь: цитата Дена Брауна из «Инферно». Но если бы она оспаривалась — он был бы затюкан критиками, порублен на фарш.

2. Расходы на здравоохранение в США — 17,1% от ВВП(2017, обычно статистика запаздывает на 3 года, так что не удивлен, если в 2020 — год Covid — расходы на здравоохранение составили бы 40% от ВВП

3. Эти деньги можно было бы потратить на поддержку рождаемости, на образование, на помощь молодым семьям

4. С ростом денежной массы тенденция будет усиливаться. Вырастет доля расходов на здравоохранение. В расходах вырастет доля расходов на пациентов, доживающих не 6 последних месяцев, а последние 5 лет. Надо же куда-то тратить растущую денежную массу — «двигатель прогресса»

5. Не стоит забывать, что остальные 40% расходов на здравоохранение тратится на «не менее полезные вещи», как то зубные и грудные импланты, косметологические операции по прижатию ушей и формированию «правильной» формы носа

6. Такой бред возможен лишь тогда, когда идет бесконтрольное наращивание денежной массы, за которое выступают ряд наших коллег. Ведь деньги девать некуда!

( Читать дальше )

ВВП вводит в заблуждение. К чему приводит рост денежной массы или антитеза идеям господ Олега Дубинского и Сергея Блинова

- 02 мая 2023, 18:42

- |

2. Обоср.нное метро(арабы имитирующие бойцов ММА, слава богу пока друг на друге, но это пока), такое же такси

3. И вот к чему я в конце концов. За стоимость ночи в номере можно купить две классные брендовые пары обуви из новой коллекции (Roberto Cavalli или Baldinini) или 4-5 охрененных пар локальных брендов.

4. По мне, так бред. И это общая картина. За 27 лет моих поездок в Европу(в шопинговые города) отношение ночь в гостинице/пара обуви выросло с 0,3 до 2!!!

5. Кстати, большинство средних обувных брендов(Aldo Brue, Fabi, Bally), не ширпотреб и не лакшери(Hermes, Louis Vuitton) закрыли магазины, так как не выдержали эпидемию Covid — теперь только on-line.

6. Представляется, что рост денежной массы ведет к вытеснению хорошего ВВП(товары) плохим ВВП(услуги). И речь не идет о гостиницах даже, речь идет об услугах по обслуживанию этой распухшей денежной массы.

Подскажите, какое налогообложение дохода по биржевым фьючерсам и опционам по странам мира? Не в России.

- 25 апреля 2023, 13:31

- |

Один знакомый трейдер сказал, что положительная вариационная маржа в ЕС для гражданина ЕС не налогооблагается

Я не в курсе, может и так, может CBOE для иностранцев сразу списывает налог🤷♂️

Или где почитать?

От чего зависеть может: от гражданства, налоговой резиденции, резиденции биржи?

Сможет ли ИИ прямо сейчас сопоставить тарифы и условия ВСЕХ брокеров? Если вопрос дилетантский - сорри🤷♂️

- 18 апреля 2023, 07:59

- |

1. В том числе — интересно периодически отслеживать изменения

2. Всего ИИ не решит, но если поработать — наверное можно научить его письма с запросами отправлять

3. И если в открытом доступе размещать информацию — это подтолкнет брокеров к конкуренции и введению новых услуг

4. На Родину работаем!

5. Ну и сам по себе проект интересный

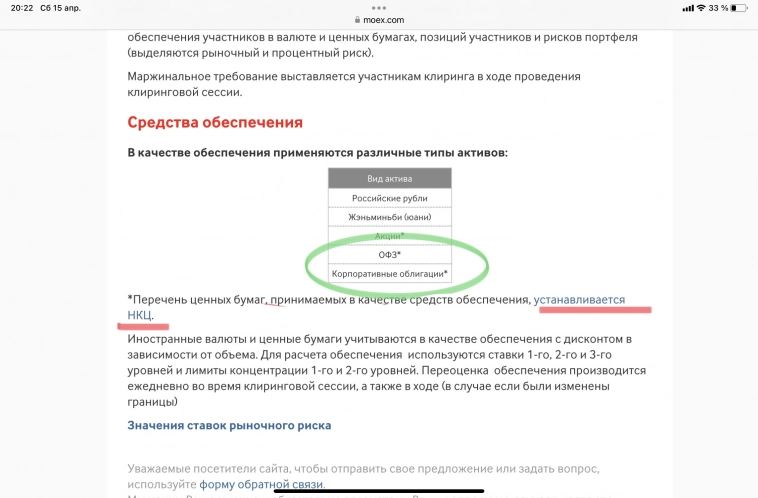

ОФЗ принимается в качестве обеспечения на срочном рынке? И разрешен ли шорт ОФЗ?

- 15 апреля 2023, 20:37

- |

2-3 года назад не принимались, только акции

Сейчас зашел на сайт НКЦ и вижу вот что:

Иду по ссылочке и вижу вот что:

( Читать дальше )

Как называется доходность облигации, представляющая собой сумму купонных выплат за год к цене покупки этой облигации(!☝️).

- 15 апреля 2023, 11:25

- |

Если то о чем я спрашиваю не доходность, то все равно подскажите как называется и где посмотреть?

Номинал не интересен, доход при погашении — тоже

Ну и в аспекте облигаций с постоянным купонным доходом, наверное

Неустойчивость золота, 10% вверх-вниз - будничная движуха

- 14 апреля 2023, 18:49

- |

2. Большие пацаны увидели, что центробанки призадумались, лохи встали в лонги с плечами, в лучшем случае — накупили коллов. А нате вам!!! Может быть даже хитрецы сами подняли цену на несколько процентов выше той, на которой остановились центробанки. Чтобы сбросить наивных пацанов с пьедестала

3. Вопрос: куда могут свозить вниз? Ответ простой: да до плиты центробанков, а центробанки могут определиться с плитой после заседания ФРС 03.05.

4. 1800 — запросто, 1700 — возможно, 1600 — вероятно, 1500 — ну только шорт-сквиз если

5. А может проще все: попугать желающих встать в лонг резкими движениями вниз и аккуратно самим набрать адову позу

6. Мораль: без ГО, позволяющего выдержать 1500, — в лонги не суйся!!!

теги блога DrugGoracio

- Brent

- CNYRUB

- COVID-19

- Gold

- QE

- S&P

- S&P500

- S&P500 фьючерс

- SP

- TradingView

- акции

- Баланс ФРС

- банки

- банкротство брокера

- безработица

- бензин

- биржа

- брокеры

- бюджет

- Бюджет США

- валюта

- ввп

- Газпром

- госдолг

- госдолг США

- гособлигации США

- денежная масса

- денежно-кредитная политика

- Дефицит

- Дефицит бюджета США

- доллар

- доллар рубль

- дональд трамп

- евро

- Европейский союз

- ЕС

- жильё

- Золото

- инвестиции

- Инвестиции в недвижимость

- Инфляция

- инфляция в России

- инфляция в США

- ипотека

- Казахстан

- ключевая ставка

- Ключевая ставка ЦБ РФ

- коронавирус

- кризис

- курс доллара

- курс рубля

- макроэкономика

- мирные переговоры

- мобильный пост

- Набиуллина

- налоги

- налоговая реформа

- Налогообложение на рынке ценных бумаг

- НДФЛ

- Нефть

- Облигации

- опционы

- офз

- оффтоп

- пандемия

- паника

- паразиты

- повышение налогов

- повышение НДФЛ

- политика

- политсрач

- пошлины США

- прогрессивная шкала налогообложения

- российские акции

- рубль

- рынок

- рынок труда РФ

- санкции

- санкции США

- СВО

- социальная справедливость

- спецоперация

- средний класс

- ставка ФРС

- сша

- теханализ

- торговые войны

- трежериз

- трейдинг

- Украина

- Универ Капитал

- финансовый рынок

- фондовый рынок

- форекс

- ФРС

- ФРС США

- фьючерс

- ФЬЮЧЕРСЫ

- ЦБ РФ

- экономика России