Евгений Ворончихин

Сиреневый туман (Маржин-колл) / Премьера песни

- 09 июня 2017, 08:59

- |

- комментировать

- ★1

- Комментарии ( 0 )

Работает ли математика на бирже? Итоги публичной торговли за 3,5 года

- 01 июня 2017, 14:27

- |

Хаос — это высшая форма порядка. И случайный характер рынка не говорит, о том, что на нем нельзя зарабатывать.

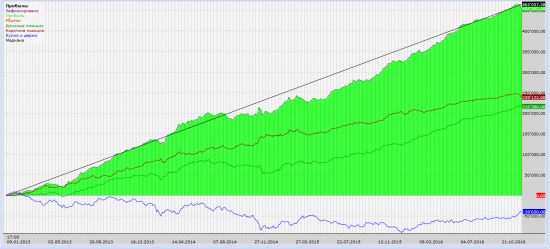

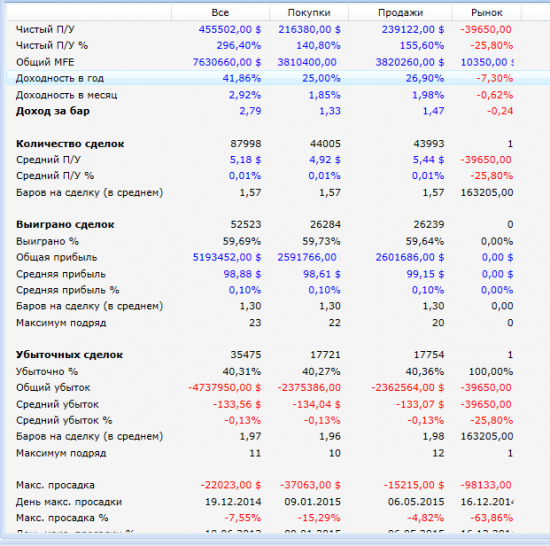

Итак, прошло ровно 3,5 года или 42 месяца с начала запуска публичной торговли на портале comon.ru. За этот период портфель торговых роботов заработал инвесторам +222,5% с учетом капитализации процентов. За всю историю максимальная просадка в моменте составляла 23%. Плюс к этому облигации приносят ежегодно около 5% в год. Май выдался удачным и ударным месяцем, благодаря росту волатильности на нашем фондовом рынке роботы наколотили +10,2%. И с начала 2017 года доходность составила +21,3% за 5 месяцев.

( Читать дальше )

Публичная торговля. Итоги 41 месяца

- 03 мая 2017, 15:50

- |

По счету автоследования в апреле «лось» -7,6%. А за 3 месяца пока -3,6%.

( Читать дальше )

Почему 90% инвесторов теряют на Доверительном управлении?

- 25 апреля 2017, 18:13

- |

Качество индустрии управления активами в России просто отвратительно! Сплошь и рядом слышны клики, вопли, стоны инвесторов, отдавших деньги в доверительное управление (ДУ) компании или частному трейдеру. Натолкнувшись на некомпетентных управляющих или мошенников, и 1-2 раза распрощавшись с деньгами, «обманутые вкладчики» полностью разочаровываются в фондовом рынке и остаются при мнении, что все это лохотрон и развод. Основная проблема в том, что управляющим по барабану, заработают они деньги инвестору или нет, т.к. не несут никакой ответственности за потери инвестора, им главное срубить бонусы. На самом деле потери на ДУ можно исключить на 90%, если избегать следующие ошибки при вложении денег.

1. Не смотрят результаты торговли управляющего.

При выборе трейдера необходимо обязательно попросить у него стейтмент, результаты его торговли, как минимум за 3 последних года. Если трейдер по каким то фантастическим причинам отказывается это сделать, то значит ему просто показать нечего. Должны быть результаты не нарисованные в Excel, а заверенные брокером или биржей, либо ведется мониторинг публичной торговли на таких порталах как Рэнкинг управляющих Московской биржи, Comon.ru, МФД и т.д. Идеально было бы посмотреть сам график доходности (эквити) управляющего. Безусловно, там могут быть просадки, главное чтобы они были не глубокими, не более 40%, а счет имел стабильную тенденцию к росту. Любые операции на финансовых рынках связаны с риском и торговли без просадок не бывает, если управляющий заявляет, что у него не бывает периодов потерь, то он просто лжет.

( Читать дальше )

Финансовый апокалипсис неизбежен! USD/RUR - Волновой прогноз

- 25 апреля 2017, 10:21

- |

- Падение цен на нефть ниже 30 дол. за баррель и соответствующее давление на бюджет РФ, который даже при нефти в 55 баксов трещит по швам, уже сейчас дебет с кредитом у нашего Минфина не сходится.

- Падение на мировых фондовых рынках и глубокая коррекция индекса S&P500.

- Долговой кризис ликвидности на глобальном рынке капитала, который будет сопровождаться банкротством банков (в первую очередь европейских) и отдельных государств.

- Обострение военных конфликтов на Ближнем Востоке.

- Дальнейшая изоляция России от «Мирового сообщества». Новые санкции, которые фактически перекроют нам кислород на мировом рынке капитала. Бегство иностранных денег из ОФЗ и сворачивание пресловутого «carry trade».

С какого года вы на рынке?

- 07 апреля 2017, 21:45

- |

С какого года вы на рынке?

Я на рынке с 2007 года, а вы?

Плюсуем!

Психанул

- 06 апреля 2017, 17:55

- |

Сорвался тут и страту дописал.

2013-2014 — in of sample

2015-2016 — out of sample

Скальпинг на РТСе

( Читать дальше )

Публичная торговля. Итоги 40 месяцев

- 04 апреля 2017, 18:47

- |

По счету автоследования портфель роботов в марте отдал половину прибыли, заработанной в феврале, результат -3,4%. И по итогам 2 месяцев доходность составила +4,4%.

( Читать дальше )

Как зарабатывать 3 ляма в месяц на бирже? Или мои цели в трейдинге

- 31 марта 2017, 12:49

- |

Фондовым рынком я заинтересовался еще на последних курсах университета в процессе написания курсовых и дипломных работ по теме инвестиций и оценке компаний. Уже заканчивая учебу в 2007 году, я четко для себя решил, что хочу быть управляющим активами, что мне интересно управлять большими капиталами и сделать карьеру на бирже. Цепляла именно возможность масштабирования доходов на рынке, по сути рост здесь ничем не ограничен, никакими внешними факторами, только внутренними и психологическими. И вот спустя уже 10 лет работы на фондовом рынке моя цель не изменилась, а более того только укрепилась и приняла более четкие и оцифрованные формы.

Управлять 1 миллиардом рублей — это та цель которая меня зажигает. И хотелось бы выйти на нее как минимум к 50-ти годам, если живы будем конечно:) И есть понимание, как это сделать.

Оказывается зарабатывать на бирже 1 миллион в месяц не так уж и сложно:) Нужно всего лишь иметь 300 млн. руб. в доверительном управлении, делая на них в среднем 20% годовых и беря за это вознаграждение 20%. А при тех же показателях можно делать более 3 млн. руб. в месяц, управляя 1 миллиардом рублей. При небольших докрутках даже тот портфель торговых роботов, что торгуется сейчас, переварит такой объем.

( Читать дальше )

теги блога Евгений Ворончихин

- comon

- DJ

- forex

- private-banking

- S&P500

- UT

- автоследование

- акции

- алготрейдинг

- банки

- бедность

- биткоин

- богатые

- валюта

- Василий Олейник

- Великая депрессия

- видео

- вклады

- Волновой анализ

- волновой анализ Эллиотта

- герчик

- госдолг

- грааль

- девальвация

- Демура

- депрессия

- дефляция

- дефолт

- диверсификация

- дивиденды

- доверительное управление

- доллар

- ДУ

- евгений ворончихин

- евро

- Екатеринбург

- золото

- инвестиции

- индекс волатильности

- интервью

- инфляция

- кавер

- Китай

- кризис

- крипта

- криптовалюта

- личные финансы

- лчи

- мавроди

- ммвб

- ммм

- Мотивация

- недвижимость

- нефть

- облигации

- обнал

- опрос

- ОФЗ

- оффтоп

- песни о трейдинге

- песни под гитару

- песня

- песня под гитару

- политика

- прогноз

- просадка

- психология

- пузырь

- Путин

- развод

- РБК

- результаты

- риск менеджмент

- Россия

- РТС

- рубль

- санкции

- Сбербанк

- сентимент

- ставка ФРС

- статистика

- стейтмент

- США

- тестирование систем

- Тимофей Мартынов

- торговые роботы

- Трамп

- трежериз

- трейдинг

- тслаб

- управление капиталом

- успех

- философия

- фонды

- ФРС

- цбрф

- Циклы

- Эллиот

- Эллиотт

- юмор