Евгений Ворончихин

Отзыв по форуму в Екб

- 08 октября 2016, 21:36

- |

В зале было около 800 чел. и к моему удивлению, очень много было новичков и студентов. Первая часть конфы была скучной и в основном теоретической. Вторая часть была уже интересной и продвинутой, выступали все трейдеры-практики, есть пища для размышления относительно рынка. И парочку граалей попробую запрограммировать в роботов))

Лично для меня были интересны выступления: Каленковича, Мартынова, Андреева, Беритца и Олейника. Но жалко, дали очень мало времени для спикеров.

Самое интересное, конечно было уже в кулуарах и затем узкой компанией плавно переместились в ресторанчик)) фоток у меня нет к сожалению, надеюсь Тимофей выложит))

- комментировать

- ★1

- Комментарии ( 17 )

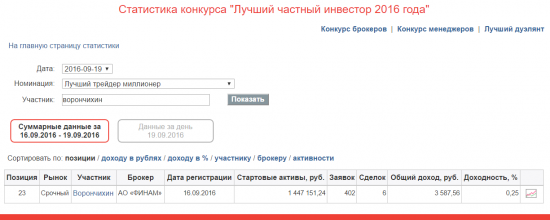

Мой ЛЧИ-2016: Старт

- 16 сентября 2016, 20:58

- |

P.S. Мои результаты на ЛЧИ-2015 в прошлом году.

Письмо в ЦБРФ. Предложение о защите интересов инвесторов

- 15 сентября 2016, 11:08

- |

По быстрому накатал письмо регулятору с предложением. Кто что думает по этому поводу? Поддержите, если согласны.

Добрый день! В индустрии фондового рынка сейчас активно обсуждается доклад о защите интересов инвесторов и связанные с этим возможные ограничения для участников рынка в размере капитала (400 тыс. руб. для фондового рынка и 1,4 млн. руб. для срочного рынка). На мой взгляд это приведет к сильному падению оборотов на бирже и коллапсу всей индустрии (в т.ч. брокеров). Это отбросит страну назад на 20 лет, мировой финансовый центр в таких условиях не построить. Предлагаю регулировать не минимальную сумму для капитала участников фондового рынка, а наоборот максимальный капитал для новичков. Т.е. если твой опыт на рынке, например, менее 1 года, то ты можешь вкладывать на фондовом рынке не более 400 тыс. руб., а на срочном рынке не более 200 тыс. руб. Если человек с опытом скажем 3 года, то максимальная сумма, которую он может завести на фондовый рынок, должна составлять не более 800 тыс. руб., а для срочного рынка не более 400 тыс. руб. И так далее, по мере повышения опыта торговли участника рынка можно разрешать повышать ему капитал. Конкретные лимиты обсуждаемы и могут варьироваться на усмотрение регуляторов. Тем самым мы оградим не опытных людей от больших рисков и потерь на бирже. И это будет способствовать развитию Мирового финансового центра в стране. Примите, пожалуйста, данные предложения к сведению. Надеюсь наш регулятор примет верное решение!

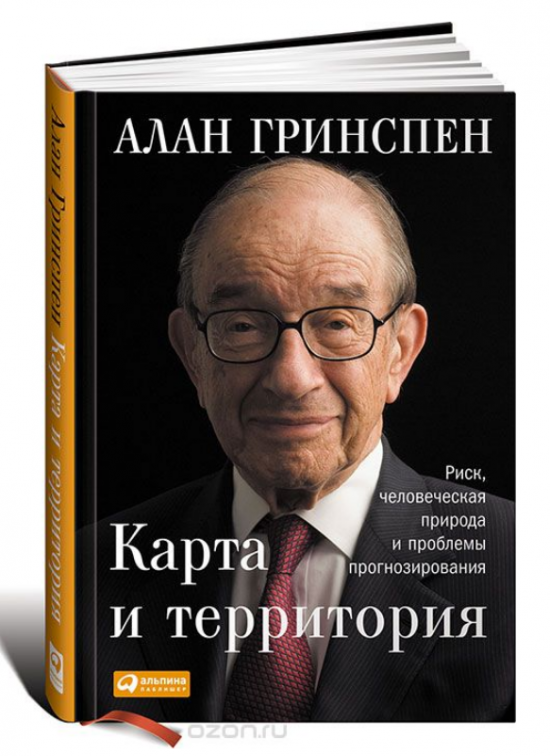

Рецензия на книгу Алана Гринспена "Карта и территория"

- 13 сентября 2016, 17:22

- |

В 2015 году впервые на русском языке вышла в свет новая книга Алана Гринспена «Карта и территория: Риск, человеческая природа и проблемы прогнозирования». По просьбе издательского агентства «Альпина Паблишер» предоставляю вашему вниманию краткую рецензию на данное произведение.

Алан Гринспен – это один из наиболее авторитетных экономистов современности, Председатель Совета управляющих ФРС США с 1987 по 2006 год. Это человек, одно слово которого могло существенно сдвинуть рынки в ту или иную сторону. К его мнению прислушивались, и прислушиваются по сей день.

Впервые мое знакомство с трудами Алана Гринспена было в 2009 году, когда прочитал его книгу «Эпоха потрясений». Новая книга Алана «Карта и территория» по своей сути является продолжением его предыдущего произведения, где подробно расписываются причины кризиса 2008 года в сравнении с другими кризисами, в особенности с великой депрессией 1930-х годов в США, повторение которой чудом удалось избежать.

( Читать дальше )

S&P500 идёт на 500 - Волновой прогноз

- 31 августа 2016, 16:43

- |

На данный момент американский фондовый рынок дорисовывает последние подразделения (5) волны роста. Индекс страха VIX находится на своих рекордных исторических низах. Максимумы индекса S&P500 могут быть показаны в этом году на уровне 2300. Затем рынок войдет в затяжной медвежий тренд в плоть до 2025 года с небольшими коррекциями. Тем более, что масштабные кризисы происходят примерно каждые 8-10 лет. Глобально S&P500 должен обновить минимумы 2009 года, которые были показаны на символичном уровне 666)) и нащупать дно в районе 500 пунктов.

Дефляционный период будет связан с дефолтами крупных банков, корпораций и даже стран. Вероятно обострение локальных военных конфликтов. Кроме того закредитованность мировой экономики находится на рекордно высоких уровнях, что приведет к взрыву долговой бомбы и обесценению активов по всему миру. Номинал ничем не обеспеченной массы деривативов в мире уже превышает 1,5 квадриллиона долларов (1500 трлн.), эпицентром чего является США. Это даже без учета теневого банковского сектора. ФРС конечно будет пытаться заливать экономику деньгами, но эти копейки ничто по сравнению с масштабом проблем.

( Читать дальше )

USD/RUR - Волновой прогноз

- 29 августа 2016, 11:05

- |

Disclaimer: Данная информация не является руководством к действию. Автор не рекомендуют самостоятельно совершать сделки на основании данного прогноза, а лучше доверить это дело профессионалам. Существует вероятность ошибки прогноза и убытков от совершения операций на рынке.

Источник: http://www.alfa-quant.ru/

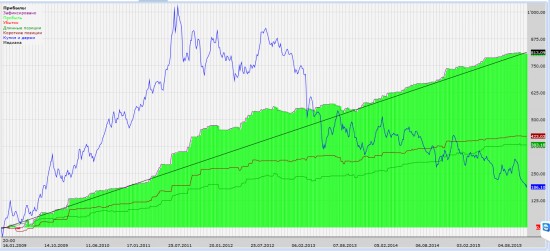

Торговый робот "Spiker"

- 17 августа 2016, 12:18

- |

Робот торгует по контр-трендовому алгоритму и стремится поймать развороты рынка внутри дня. Стратегия устойчиво работает даже на низколиквидных инструментах. Сделки осуществляются лимитными заявками.

Инструмент: фьючерс на Золото. Период тестирования — 7 лет (2009-2016). Комиссия и проскальзование в тестах учтены и составляют 0.2 п. (0.4 п. на круг). Тесты проводились без учета плечей и без реинвестирования. Стратегия работает на многих инструментах.

Результаты тестирования стратегии «Спикер» следующие:

Доходность за 7 лет: 94%

Средняя доходность за год: 10,1%

Максимальная просадка: 4,1%

Фактор восстановления: 15,9

Количество сделок: 354

Выигрышных сделок: 75,4%

Доходность/риск: 2,5

( Читать дальше )

Я устал, я ухожу!

- 11 августа 2016, 18:53

- |

Ухожу работать на «Макароностроительный завод».

( Читать дальше )

теги блога Евгений Ворончихин

- comon

- DJ

- forex

- private-banking

- S&P500

- UT

- автоследование

- акции

- алготрейдинг

- банки

- бедность

- биткоин

- богатые

- валюта

- Василий Олейник

- Великая депрессия

- видео

- вклады

- Волновой анализ

- волновой анализ Эллиотта

- герчик

- госдолг

- грааль

- девальвация

- Демура

- депрессия

- дефляция

- дефолт

- диверсификация

- дивиденды

- доверительное управление

- доллар

- ДУ

- евгений ворончихин

- евро

- Екатеринбург

- золото

- инвестиции

- индекс волатильности

- интервью

- инфляция

- кавер

- Китай

- кризис

- крипта

- криптовалюта

- личные финансы

- лчи

- мавроди

- ммвб

- ммм

- Мотивация

- недвижимость

- нефть

- облигации

- обнал

- опрос

- ОФЗ

- оффтоп

- песни о трейдинге

- песни под гитару

- песня

- песня под гитару

- политика

- прогноз

- просадка

- психология

- пузырь

- Путин

- развод

- РБК

- результаты

- риск менеджмент

- Россия

- РТС

- рубль

- санкции

- Сбербанк

- сентимент

- ставка ФРС

- статистика

- стейтмент

- США

- тестирование систем

- Тимофей Мартынов

- торговые роботы

- Трамп

- трежериз

- трейдинг

- тслаб

- управление капиталом

- успех

- философия

- фонды

- ФРС

- цбрф

- Циклы

- Эллиот

- Эллиотт

- юмор