Блог компании Финам Брокер |Обзор рынка акций за неделю (ФГ "ФИНАМ"). Мировые рынки выросли в надежде на ослабление инфляции в США

- 15 августа 2022, 12:18

- |

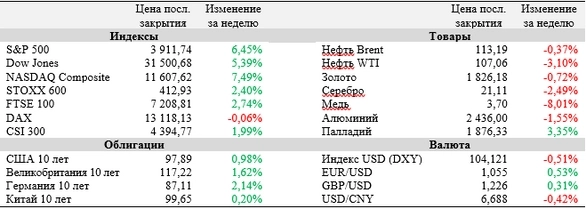

Американские индексы закрываются в плюсе уже четвертую неделю подряд после отступления опасений инвесторов касательно дальнейшего роста инфляции и процентных ставок. Позитив на этой неделе принесли данные по июльскому индексу потребительских цен в США, который впервые за более чем два года не показал рост относительно предыдущего месяца. Между тем британская экономика зафиксировала сокращение по итогам II квартала, подтверждая оценки Банка Англии. На текущей неделе главным событием станет публикация протокола заседания FOMC в среду, данные которого могут дать рынкам дополнительные сигналы касательно настроений в комитете и возможных сценариев развития денежно-кредитной политики в стране в ближайшие месяцы.

По данным министерства труда США, индекс потребительских цен (ИПЦ) в стране по итогам июля вырос на 8,5% (г/г), замедлившись по сравнение с показателем прошлого месяца (9,1% (г/г)). При этом ИПЦ показал нулевой рост в месячном выражении, что произошло впервые с мая 2020 года. Экономисты ожидали увеличения индикатора на 8,7% (г/г). Падение цен на бензин и авиабилеты было главным драйвером замедления инфляции. Трейдеры восприняли статистику с оптимизмом и, согласно ценам на фьючерсы, заложили ставку по федеральным фондам США на уровне 3,4% к концу 2022 года при ожидаемых 3,6% до публикации отчета. Вероятность роста ставки на 75 б. п. по итогам сентябрьского заседания также снизилась.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог компании Финам Брокер |Обзор рынка акций за неделю (ФГ "ФИНАМ"). Отчет по занятости в США может «развязать руки» ФРС

- 08 августа 2022, 14:01

- |

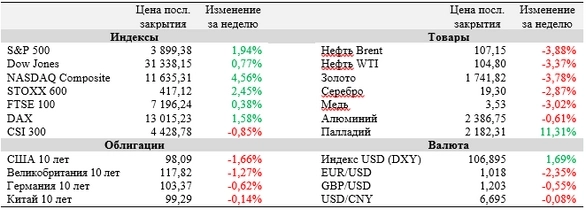

Ведущие мировые индексы показали разнонаправленную динамику на прошедшей неделе. Причиной этого стало неоднозначное толкование инвесторами вышедших макроэкономических данных, в первую очередь динамики на американском рынке труда. Неожиданный рост занятости и возвращение количества рабочих мест на уровни, показанные до начала пандемии COVID-19, укрепили веру в то, что экономика США сможет избежать рецессии, но, с другой стороны, обострили спекуляции касательно дальнейшего ужесточения денежно-кредитной политики со стороны ФРС. Банк Англии тем временем впервые за 27 лет увеличил ставку на 0,5%, но неприятно удивил рынки пессимистичными прогнозами относительно перспектив британской экономики в ближайшие несколько лет. Текущая неделя будет относительно спокойной на фоне постепенного окончания сезона отчетностей в США. Центральным событием станет публикация данных по инфляции в США за июль.

( Читать дальше )

Блог компании Финам Брокер |Обзор рынка акций за неделю (ФГ "ФИНАМ"). Высшие лица США отрицают рецессию в стране

- 01 августа 2022, 13:58

- |

Американские и европейские индексы завершили минувшую неделю в заметном плюсе после решения ФРС по увеличению ставки на 75 б. п. и комментариев Джерома Пауэлла, который подчеркнул вероятное замедление курса регулятора на ужесточение ДКП во II полугодии. Этому наверняка поспособствует факт второго подряд квартального снижения ВВП США, что технически означает переход экономики в стадию рецессии. Тем не менее администрация Белого дома поспешила опровергнуть этот факт, заявив о необходимости ориентироваться на более широкий перечень показателей. Между тем страны еврозоны смогли зафиксировать опережающий ожидания рост ВВП во II квартале, но при этом в очередной раз обновили рекорд альянса по инфляции. На текущей неделе внимание рынков привлекут июльский отчет по занятости в США, а также заседания OPEC+ и Банка Англии.

Федеральный комитет по открытым рынкам (FOMC) по итогам двухдневного заседания в среду, 27 июля, принял решение об увеличении ставки по федеральным фондам на 75 б. п. до диапазона 2,25-2,50%. Таким образом, ФРС подняла ставку в сумме на 200 б. п. в ходе трех последних заседаний, запустив тем самым самый агрессивный цикл ужесточения денежно-кредитной политики с момента кризиса 1980-х годов. Однако уже на пресс-конференции по итогам встречи Джером Пауэлл успокоил рынки, сообщив, что в будущем «темп роста ставок, вероятно, замедлится». В настоящий момент экономисты называют наиболее вероятным итогом сентябрьского заседания ФРС увеличение ставки на 50 или 75 б. п.

( Читать дальше )

Блог компании Финам Брокер |«Финам» запустил торги гонконгскими акциями на СПБ Бирже

- 15 июля 2022, 14:35

- |

Акции 12 китайских эмитентов с листингом на Гонконгской бирже стали доступны клиентам «Финама». Теперь инвесторы могут диверсифицировать портфель, добавив в него перспективные ценные бумаги динамично растущих компаний из Поднебесной.

Клиенты «Финама» теперь могут совершать сделки с акциями китайских компаний с листингом в Гонконге через СПБ Биржу. В настоящий момент российским инвесторам на СПБ Бирже доступно 12 бумаг, в числе которых акции производителя электроники Xiaomi, IT-гигантов Tencent и Alibaba, лидеров китайского рынка e-commerce JD.com и Meituan, а также фармацевтической компании Sino Biopharmaceutical. Ожидается, что к концу 2022 года на СПБ Бирже будет доступно 200 ценных бумаг, а в 2023 году перечень расширится до 1000.

Торговать гонконгскими ценными бумагами могут квалифицированные и неквалифицированные инвесторы (после прохождения профильного тестирования). Торговая сессия на СПБ Бирже проводится в период с 8:00 до 18:00 мск. Торги и расчеты по ценным бумагам проходят в гонконгских долларах (HKD) в режиме «T+2».

( Читать дальше )

Блог компании Финам Брокер |Обзор рынка акций за неделю (ФГ "ФИНАМ"). Низкая безработица поддержала американский рынок

- 11 июля 2022, 14:01

- |

Опубликованный в минувшую пятницу отчет о занятости в США добавил оптимизма инвесторам и позволил индексам завершить неделю на положительной территории. Однако настрой ФРС теперь имеет шансы стать еще более агрессивным ввиду очередного возможного скачка цен в стране по итогам июня. По другую сторону океана Борис Джонсон объявил об отставке с поста премьера Великобритании после серии «предательских» увольнений представителей консервативной партии страны. Внимание рынков на текущей неделе будет сосредоточено на июньской инфляции, а также открывающемся сезоне корпоративных отчетностей за II квартал в США.

Количество занятых в несельскохозяйственном секторе США в июне выросло на 372 тыс. человек, что оказалось заметно выше ожиданий на уровне 265 тыс. Благодаря такому увеличению уровень безработицы стабилизировался на отметке 3,6%. Лучшими секторами стали профессиональные услуги (+74 тыс. мест), а также досуг и отельный бизнес (+67 тыс. мест). Высокая активность на рынке труда, с одной стороны, несколько успокоила инвесторов, опасающихся перехода американской экономики в состояние рецессии, но, с другой стороны, повысила вероятность более агрессивного ужесточения денежно-кредитной политики со стороны ФРС.

( Читать дальше )

Блог компании Финам Брокер |Обзор рынка акций за неделю (ФГ "ФИНАМ"). Рынки совершили уверенный отскок

- 27 июня 2022, 15:41

- |

Большинство ведущих мировых индексов завершили минувшую неделю в заметном плюсе на фоне выкупа «просадки» середины июня. Огорчить инвесторов не смог и Джером Пауэлл, который на выступлении перед Конгрессом США упомянул высокую вероятность рецессии в американской экономике. По другую сторону океана рост фондовых рынков был ограничен данными индексов деловой активности в странах ЕС, которые заметно не дотянули до ожиданий. Текущая неделя будет весьма насыщенной международными саммитами и заседаниями. Сразу две встречи проведет альянс OPEC+, руководители центробанков США, ЕС и Великобритании соберутся на конференции ЕЦБ, а лидеры G7 продолжат саммит в Баварии.

Джером Пауэлл во время своих докладов по денежно-кредитной политике перед Конгрессом США в очередной раз подчеркнул, что вероятность рецессии в американской экономике «определенно присутствует», а многие факторы, которые могут позволить ее избежать, находятся «вне контроля» ФРС. Политик добавил, что в условиях «событий последних нескольких месяцев» достичь цели в 2% по инфляции, а также сохранить хорошие темпы на рынке труда «будет сложно».

( Читать дальше )

Блог компании Финам Брокер |Обзор рынка акций за неделю (ФГ "ФИНАМ"). Скачок инфляции в США усиливает вероятность ужесточения ДКП

- 14 июня 2022, 13:42

- |

Минувшая неделя стала крайне неудачной для большинства мировых фондовых рынков после очередных сигналов о сохранении инфляционного давления в США. Рост ИПЦ в стране вновь опередил прогнозы аналитиков и стал максимальным с декабря 1981 года. По другую сторону океана Европейский центральный банк впервые с 2011 года объявил о намерении увеличить процентные ставки по итогам июльского заседания с вероятностью повторного роста уже в сентябре текущего года. Главным событием текущей недели станет заседание FOMC, членам которого нужно будет принять во внимание майский скачок цен. Кроме того, внимание инвесторов также привлечет заседание Банка Англии, которое состоится 16 июня.

По данным Бюро статистики труда, инфляция в США по итогам мая достигла 8,6% в годовом выражении, заметно превысив прогнозы экономистов на уровне 8,3% (г/г). Индекс потребительских цен (ИПЦ) увеличился на 1,0% (м/м) по большей части за счет цен на бензин (+4,1% (м/м)) и прочие энергоносители (+3,9% (м/м)). Таким образом, в США цены за последний год выросли наивысшими темпами с декабря 1981 года.

( Читать дальше )

Блог компании Финам Брокер |Обзор рынка акций за неделю (ФГ "ФИНАМ"). Рынки не смогли отскочить на опасениях ужесточения политики ФРС

- 06 июня 2022, 17:21

- |

Отскок на мировых рынках не получил продолжения на минувшей неделе, которая оказалась укороченной для бирж ряда ведущих стран. Давление на настроения инвесторов вновь начали оказывать опасения по поводу агрессивного ужесточения монетарной политики в США. Так, ряд представителей Федрезерва высказались за продолжение подъема ставки быстрыми темпами до значимого ослабления инфляции. При этом вышедшие в пятницу неплохие данные по занятости в США, по мнению экспертов, могут укрепить решимость регулятора продолжать быстрое ужесточение политики для борьбы с разогнавшейся инфляцией. Тем временем статданные об увеличении темпов роста потребительских цен в еврозоне до рекордных 8,1% (г/г) усиливают ожидания соответствующих шагов со стороны ЕЦБ. На этом фоне доходности гособлигаций США и ведущих стран Европы резко выросли за неделю, что оказало дополнительное давление на рынки акций. В предстоящую неделю основное внимание инвесторов будет приковано к данным по инфляции в США за май и заседанию ЕЦБ.

( Читать дальше )

Блог компании Финам Брокер |Обзор рынка акций за неделю (ФГ "ФИНАМ"). ФРС может притормозить с ростом ставок

- 30 мая 2022, 13:37

- |

Опубликованные на минувшей неделе «минутки» FOMC показали, что, хотя чиновники и готовы поднять ставку на 50 б. п. по итогам 2-х ближайших заседаний, консенсуса относительно дальнейших действий в комитете нет. В надежде, что экономика США сможет пройти кризисный период без глубокой рецессии и с относительно невысокой стоимостью заимствования, рынки отыграли часть потерь последних месяцев. Между тем Кристин Лагард окончательно убедила инвесторов в намерении ужесточить ДКП в регионе, чему могут поспособствовать и возможные новые рекорды по инфляции в ЕС. Основное внимание фондовых и долговых рынков после серии слабых макроэкономических данных минувшей недели будет приковано к майскому отчету по занятости в США. Инвесторы на сырьевых рынках будут пристально следить за итогами ежемесячной встречи OPEC+.

Согласно протоколу последнего заседания ФРС, опубликованному в среду, 25 мая, большинство членов Федерального комитета по открытым рынкам (FOMC), согласились с необходимостью дальнейшего повышения ставки по федеральным фондам на 50 б. п. «в ближайшие пару встреч».

( Читать дальше )

Блог компании Финам Брокер |Обзор рынка акций за неделю (ФГ "ФИНАМ"). Мировые рынки снижаются шестую неделю подряд

- 16 мая 2022, 14:03

- |

Прошедшая неделя стала неудачной для американского фондового рынка на фоне сохраняющейся высокой инфляции и комментариев Джея Пауэлла о том, что в деле предотвращения возможной рецессии в США далеко не все зависит от ФРС. Между тем индекс FTSE All-World, индикатор широкого глобального фондового рынка, впервые с периода Мирового экономического кризиса стабильно снижается уже шесть недель подряд, все ярче демонстрируя снижение аппетита к риску у инвесторов. Текущая неделя будет небогатой на важную макроэкономическую статистику: внимание рынков захватят данные по розничным продажам в США и Великобритании, а также инфляция в Соединенном Королевстве и ряд выступлений руководителей мировых центробанков.

Индекс потребительских цен (ИПЦ) в США по итогам апреля вырос на 8,3% в годовом выражении, превысив ожидания в 8,0% (г/г). Таким образом, темпы инфляции немного замедлились по сравнению с мартом, когда ИПЦ подскочил на 8,5% (г/г). В месячном выражении цены выросли на 0,3%. Наибольший вклад в увеличение ИПЦ внесли жилье, продукты питания, авиабилеты и новые транспортные средства. Базовый ИПЦ, не учитывающий динамику энергоносителей и продуктов питания, вырос на 0,6% (м/м) при ожидаемых 0,4% (м/м).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал