Дочки ГЭХа растут за Газпромом. Почему акции ОГК-2 выросли на 50%?

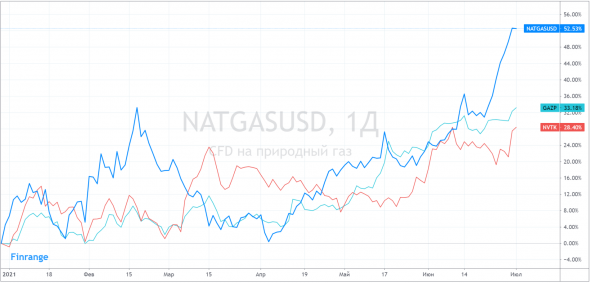

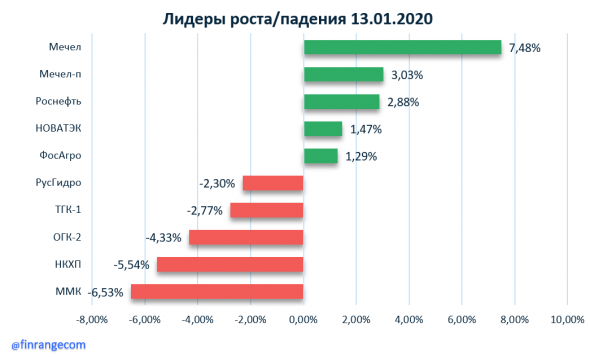

Вчера акции ОГК-2, ТГК-1 и Мосэнерго в числе лидеров роста на Московской бирже. Акции компаний, входящих в Газпромэнергохолдинг, который в свою очередь принадлежит Газпрому, растут вслед за материнский компанией.

Позавчерашняя рекомендация дивидендов Газпрома, которая взбудоражила российских фондовый рынок, даёт надежду инвесторам на положительный исход по акциям ОГК-2, ТГК-1 и Мосэнерго.

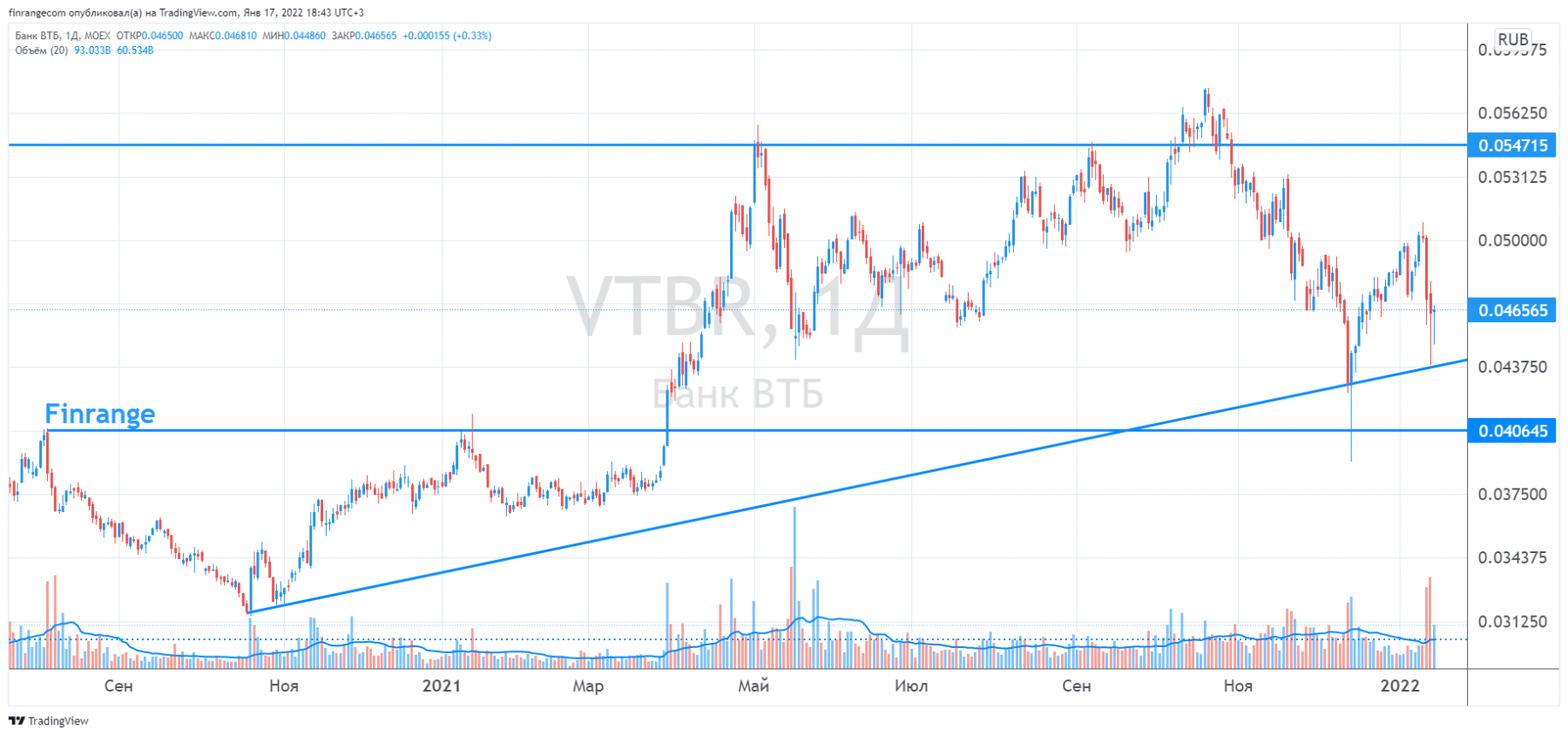

Интересный момент в том, что сильнее всех выросли акции ОГК-2, рост котировок с начала мая составил более чем 50%. В результате акции генерирующей компании поднялись выше уровня цен до февральского обвала.

Чем обоснован такой рост? Исходя из дивидендной политики ОГК-2, компания на дивиденды направляет 50% от чистой прибыли по МСФО. Таким образом, по нашим расчётам дивиденд на одну акцию составит 0,0201 руб., а дивидендная доходность будет равняться 3,27%.

Авто-репост. Читать в блоге >>>

Finrange, ты невнимателен финрендж. Дивполитика иная уже, либо РСБУ либо МСФО. А не лишь МСФО. А гэх устно ещё и добавил, что выберут большее.

Но такого оптимизма, я пожалуй не разделяю по этой компании. Даже если, о чудо, дадут сейчас — это разовая акция. Таких прибылей с выработки и мощности там нет. Это тупо платежи ДПМ.

В общем, прошу вас граждане, дерните ещё вверх, чтобы я скинул пожирнее.