Pin-T-Set

Фундаментал – такая же магия, что и теханализ.

- 16 сентября 2017, 12:40

- |

Магия – то, что основано на вере. Любая стратегия из теханализа,- то работает, то нет. При этом без разницы, какой период ты тестируешь. Райан Джонс в книге «Сделай миллионы – играя числами» протестировал пересечение двух средних (многие авторы расхваливают этот индикатор и даже Швагер). Вывод: даже, если ты протестировал на 10-летнем периоде, есть вероятность напороться на проигрышный период. Оптимальный набор средних вообще невозможно заранее предсказать. Хотя кое-какие деньги сделать можно.

Фундаментал – не лучше. Есть фундаменталисты математики. Они все подсчитывают. Строят гистограммы, графики. Оперируют разными P, E, S. Что-то на что-то делят и т.д. и выбирают акции, которые растут (или падают).

Нидерхоффер и Кеннер «Практика биржевых спекуляций» с.86: Связь между Р/Е и поведением рынка США в период с 1950 по 2001 была абсолютно случайной. Там же: данные Л.Фишера и М.Статмана с 1872 по 1999 г. показали аналогичный результат.

Но главное ведь не результат – а вера.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 10 )

Когда бросать стратегию?

- 12 сентября 2017, 11:29

- |

Пост — размышление…

Бросаем стратегию, когда:

1) Появилась новая стратегия и выглядит как «конфетка».

2) Просадка еще не дошла до предела (обычно хватает и половины), но терпеть — сил больше нет (мысли: что тут не то…). Еще противно, когда просадка пусть и не предельная, но длинная по времени.

3) Возникла просадка больше плановой максимальной (ну, тут все по плану).

4) Прошел срок годности модели: от оптимизируемого периода/8 до оптимизируемого периода/4 (Пардо Р. Разработка, тест и опт. МТС). (Черт его знает, откуда он это взял? Не пишет).

5) Параметры стратегии изменились. Оптимизируемый период (например, год) как бы двигаем по шкале времени вперед. В этом случае проще работать со средними: немного их подкручиваем. Но многие стратегии не оптимизируются (или работают или нет).

Может кто-нибудь еще что-то предложит…

Трейдинг и психиатрия

- 04 сентября 2017, 11:04

- |

Бывает, что трейдинг и психиатрия сближаются друг к с другом. Возьмем маниакально-депрессивный синдром и лихорадку на рынке в стадии рост-падение. Я уж не беру во внимание панику при обвалах. Недавно читал американского психиатра и психотерапевта Пека М.С. «Нехоженые тропы». В частности, в первой главе он пишет про борьбу с неврозами в условиях трудности жизни и я заметил, что если слово «жизнь» заменить на «трейдинг», то получается интересно. Хочу поделиться результатом:

«Если мы по-настоящему знаем, что трейдинг трудный, если мы воистину понимаем и принимаем это, – то трейдинг перестает быть трудном. Ибо если это воспринято, то трудность трейдинга больше не властна над нами. Большинство трейдеров не очень хорошо понимают, что трейдинг трудный. Вместо этого они более или менее непрерывно стонут, кто вслух, кто втихомолку, от непомерности проблем, от бремени трудностей, – как будто трейдинг бывает легкий, как будто он

( Читать дальше )

Самый важный параметр – макс просадка!

- 03 сентября 2017, 09:40

- |

Есть макс просадка по стратегии и есть по эквити. Если есть длинный ряд, то макс просадку по стратегии определить не сложно. Для контроля можно запустить случайный перебор истории. Если данных мало, то без Монте-Карло не обойтись. По-моему, он немного завышает просадку, но это в безопаску. Можно сделать проще – Вайсман (Мех торг системы) рекомендует исторический результат увеличить в 2 раза.

По эквити сложнее – подключена психология. Вопрос: какую просадку можно выдержать, решает каждый трейдер сам. И, как правило, переоценивает свою способность выдержать боль.

Некоторые рекомендации трейдеров-практиков. Элдер: получив -6%, в этом месяце торговлю прекратить. Куртис (Черепаха), Саймон Вайн(Инвестиции и трейдинг): уменьшить вдвое ту просадку, которую вы думаете, что выдержите. Пайпер (Дорога к трейдингу): после потери 20% капитала игра должна быть прекращена. У Биггса (Ежик) констатация факта: после 10% просадки многие инвесторы убегают.

Саймон пишет: получив половину плановых убытков, очень многие раньше времени будут «резать» свои позиции.

( Читать дальше )

Сколько % сливают: 70, 80%…?

- 02 сентября 2017, 17:42

- |

Точных данных нет. Или есть? В статье «Опасные игры трейдеров» (опубликовано 01 Июль 2013) Анастасия Милькова приводит некоторую подборку по Форексу в США (там брокер обязан давать статистику по трейдерам). Около 70% трейдеров ежеквартально проигрывают. По фондовому рынку США среди дэй-трейдеров примерно такие же показатели.

В статье Мырзин К.С., Ильина Т.Г. «Результативность частного трейдинга на Форекс в России и США» даны данные за первое полугодие 2015 г.: примерно то же значение, около 70% проигрывают.

Следует учитывать, что не слившие в первом квартале (или полугодии), сольют в последующие периоды. Поэтому за год или за несколько лет % сливших будет неуклонно расти.

Очень интересные данные по дэй-трейдерам Тайваня (360тыс. трейдеров, население около 20 млн. на момент написания статьи). За год в прибыли 13% и постоянный доход из года в год имеют 0.3% (статья А.Мильковой).

Вывод (по крайней мере для дэй-трейдера): если ты не слил в первый год, – не торопись радоваться: вероятность слива в последующие несколько лет близка к 99% (100% неудобно ставить – есть же выжившие).

Наши брокеры не дают подобной статистики по нашему рынку. И так не много желающих играть: около 100 тыс. активных трейдеров, а то и этих можно распугать. Какой идиот согласиться играть в игру с шансами 1:99? Поэтому все молчат: молчание ЗОЛОТО!

Трейдеры и обезьяны, риск и удача

- 11 января 2016, 18:21

- |

Хорошо известны эксперименты по использованию обезьян в трейдинге (речь идет в основном о портфельном инвестировании). Обычно они обыгрывают профессиональных портфельщиков, пусть и не всех. Кто не слышал об этом, вот ряд ссылок: http://viatcheslav.livejournal.com/93523.html, http://www.vestifinance.ru/articles/59257, http://fomag.ru/ru/news/ratingspage.aspx?news=1489.

Хоть это и факт, но все равно воспринимается как анекдот, не заслуживающий серьезного внимания. Почему же их не берут в реальную торговлю? Рожей не вышли, что ли? «Обезьяна» в пиджаке и галстуке – приятнее?

Другой забавный случай, или быль, описал Нассим Талеб в книге «Одураченные случайностью». Некто половине города разослал письма с предсказанием, что рынок вырастет через неделю, а другой половине, что упадет. Через неделю ту половину, у которой прогноз совпал с реальностью, опять поделил пополам и разослал опять те же самые письма: одним о предстоящем росте, другим о падении. После нескольких таких заходов, оставшейся части, у которой прогноз всегда совпадал с реальностью, разослал письма с предложением вкладывать деньги в их фонд (учитывая, что с прогнозом ни разу не обманули). Понятно, что стало потом с деньгами.

( Читать дальше )

80% и 1:1 или 60% и 2:1? Что лучше?(Часть 2)

- 09 января 2016, 16:03

- |

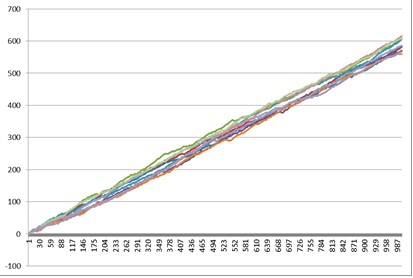

Удалось в Excel собрать незатейливый симулятор торговли. Оказалось много проще, чем думал вначале. В него не закладывал реинвестицию, а просто прибавлял или отнимал результат торговли. За базу принят ноль. Было важно получить визуальную реализацию торговли и определиться с просадками и сериями просадок, с длиной периода флэта (ни плюс, ни минус).

Результаты симуляций. Число реализаций принял 1000. На рисунках показаны результаты 10 прогонов по каждой стратегии.

Стратегия 60% и 2:1 действительно оказалась прибыльней, чем 80% и 1:1. Единственный момент, бывают более длинные периоды флэта.

Рис.1. Стратегия 80% и 1:1.

Рис.1. Стратегия 80% и 1:1.

( Читать дальше )

80% и 1:1 или 60% и 2:1? Что лучше?

- 03 января 2016, 17:27

- |

Во многих публикациях утверждается, что надо искать такие стратегии, где отношение величины выигрыша к проигрышу составляет не менее 2:1.

Такое утверждение без указания вероятности выигрыша лишено смысла.

Пусть мы имеем две стратегии. Первая стратегия дает 80% выигрыша при отношении прибыли / потери 1:1, а вторая 60% и 2:1.

Что выгоднее? Какой вариант лучше, однозначно сказать трудно. Многие выбрали бы первую стратегию: все ясно и понятно и считаемо.

При десяти условных сделках (в которых задействованы все выигрышные и проигрышные варианты) в первом случае доход составит: 8-2=6 (у.е.), а во втором: 6х2-4=8 (у.е). Второй вариант лучше. Комиссионные не учитываем, т.к. в обоих случаях они одинаковые.

Теперь психология. Кто торговал, тот скажет, что психологически 80% легче переносится, чем 60%.

Размер позиции. По Ральфу Винсу в первом случае f составит: f=0.8-0.2=0.6 (от капитала). Во тором: f = ((2+1)x0.6-1)/2=0.4. Больше f, больше прибыль в сделке (в прибыльной), т.е. одна прибыльная сделка по первой стратегии дает прибыль в 1.5 раза больше (может здесь я не прав?), чем по второй стратегии. Общий доход по первой стратегии умножаем на 1.5: 6х1.5=9.

( Читать дальше )

теги блога Pin-T-Set

- алготрейдинг

- биржевая мудрость

- брокер

- брокер ФИНАМ

- вопрос

- газ

- Газпром

- дивиденды

- доллар

- Доллар рубль

- единый брокерский счет

- ЗОЖ

- Инвестиции

- инвестор

- книга

- книга про трейдинг

- Книги

- комон

- механическая торговая система

- механические торговые системы

- опцион колл

- опционы

- пассивное инвестирование

- психилогия

- психология

- психология трейдинга

- психология в трейдинге

- психология трейдинга

- распределение активов

- рецензия на книгу

- риск

- риск менеджмент

- риск на сделку

- рынок

- слив депозита

- случайное блуждание

- смартлаб

- стратегии

- теханализ

- технический анализ

- торговые роботы

- трединг

- Трейдинг

- удача в трейдинге

- управление рисками в трейдинге

- философия

- философия бытия

- философия трейдинга

- Финам

- экономика

- экономика России