Мир в экономике

Это наша с тобой биография. Производители энергии 2010-2020

- 10 ноября 2020, 12:23

- |

продолжение «гонок компаний ММВБ»: теперь наши и несколько мировых нефтегазовых компаний, сравнение капитализации в $$.

10 лет за 2 минуты, вставил некоторые исторические события.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Это наша с тобой биография... (лидеры ММВБ 2010-2020)

- 06 ноября 2020, 09:23

- |

Буду благодарен за комментарии: что добавить, что лишнее и пр.

Lyft vs Uber, суд, Калифорния, роботизация

- 04 ноября 2020, 14:42

- |

Сегодня в Калифорнии одобрили Предложение 22, согласно которому водители компаний будут классифицироваться как подрядчики, а не как сотрудники. Рынок ожидал положительное решение накануне, если что — новости были.

Я узнал о новости часа три назад в чате «Иностранные акции», и сразу начал решать: что купить спекулятивно (уже после роста акций). Остановил выбор на Lyft, купил по $30. (кто читает меня — знает, я всегда беру на хаях, это моя беда)). Почему я выбрал Lyft, а не Uber?

- Во-первых, Lyft больше ориентирован на США, а я, всё таки, покупаю американские акции, что бы покупать бизнесы в США. Экспансия для Убер дело очень сложное и дорогое, но они в этом крутые. Только в Мире сейчас всё так сложно из-за ковида

- Во-вторых, Калифорния — в первой десятке штатов США, где позиции Lyft лучшие по отношению к Uber (23-77). Например, худшее соотношение 15-85, а лучшее 26-74.

( Читать дальше )

RIG и MNK наторговали на $2 млн! Зачем?!

- 28 октября 2020, 18:26

- |

А есть и дешевле $1, и за каждую такую акцию в сделке брокер берёт 1 цент комиссии.

Сегодня на 18:00 по мск:

акции Mallinckrodt стоят $0.13, на СПБ наторговали на $225 тыс;

акции Transocean стоят $0.71, наторговали $1,7 млн.

Для сравнения, объём торгов по Royal Dutch Shell сейчас $1,3 млн… Но это, как никак, известная нефтяная, стоит $75 млрд.

Для прикола, посчитал, что, если бы все торговали по условиям Альфы, то брокер на сделках с MNK и RIG заработал бы на 18:00 мск более $30 тысяч.

30 000 долларов США за комиссии по двум полу-банкротам.

Когда комиссии сжирают всю прибыль

- 23 октября 2020, 17:41

- |

Смотрел у ВТБ — вроде нет такого, но у Альфа банк так: при торговле акциями дешевле $20 комиссия считается как 1 цент за 1 акцию.

! Вне зависимости от объема сделки!

Представьте себе, покупаешь акцию за $0.14, продаешь по $0.18 и один цент брокеру. Такие дела

Зарабатываешь 25%, но 7% от сделки уходит на комиссии.

Купил по 14 центов, продал за 14 центов, 7% потерял. Такие дела

( Читать дальше )

Новые акции США, которые Альфабанк даёт в шорт + про комиссии

- 21 октября 2020, 13:35

- |

бесит, что в терминале Альфа-директ нет импорта из excel, и придется забивать вручную новые акции (прежний список включал 88 акций)

Меня etf не интересуют, но обращаю внимание, что некоторые Альфа признает маржинальными бумагами, значит их можно оставлять в залог под другие сделки.

Вроде как раньше ОФЗ держал месяцами на всё депо, и, если надо было спекулировать в течении дня, то ликвидные облигации брокер брал в обеспечение.

готовлю видео про скрытые комиссии Альфы, хотя многие о них знают. Вообще, в последнее время, пробую интрадей (так-то я сторонник долгосрочных идей), и поэтому стал пристально следить за комиссиями. вот первое видео об этом:

телега моего проекта "Мир в экономике"

Выборы США

- 15 октября 2020, 11:14

- |

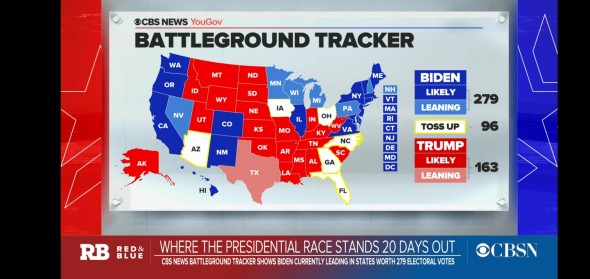

картинки взяты из видео CBS (входит в ViacomCBS, в моё портфеле давно присутствует)

Многие заведомо отдают победу демократам, возможно, не понимая разницу между опросами, по которым Трамп сильно отстаёт, от именно выборов.

Посмотрим на самые свежие данные о предпочтениях избирателей:

В США выбирают не города — выбирают штаты. Вес Нью-йорк-а и LA не так велик, как вес Москвы в выборах РФ. Это важная разница, которая мне всегда нравилась: президента выбирает вся страна, а не жители крупных городов.

Ведущий CBS рассмотрел ситуацию, при которой Трамп может таки победить: неопределившиеся штаты, 4 года назад отдавшие голоса Дональду, склонятся в его сторону снова:

( Читать дальше )

Помощь от демократов - повод выйти из авиации США

- 13 октября 2020, 16:27

- |

Новости премаркета США:

Скорректированная выручка за 3 квартал в $2,6 млрд, общая выручка $3,1 млрд, консенсус-прогноз $3,11 млрд.откладывает покупку новых самолетовDelta Air Lines в 3-м кв понесла дополнительные расходы на 2,2 млрд долл из-за снятия самолетов с эксплуатации. Delta Air Lines в 3-м кв понесла дополнительные расходы на 3,1 млрд долл из-за программы добровольных увольнений и раннего выхода на пенсиюи вдогонку:

ДЕМОКРАТЫ: МЫ ДОГОВОРИЛИСЬ ПО ПОДДЕРЖКЕ АВИАСЕКТОРА США

- Про отчёт Delta, якобы падает из-за плохих результатов (а какие хорошие могли быть?)) Отрасль в депрессии и даже после вакцины выбираться неск лет будет. Фонды только и ждут, что б сбросить. Вот и повод: помощь демократы обещают авиации (новость этого часа)

- Про помощь от государства. Росту акций это не поможет (нас же это интересует). На этой помощи из авиакомпаний и начнут выходить. Баффет умнее всех оказался, высвободил средства и полгода где-то их использует, а не лосей пасёт...

Мир в экономике 13.10.2020

Всё хорошее случилось после делистинга ТГК-7

- 10 октября 2020, 12:12

- |

В 2016м делистинг по 50 копеек, а сегодня готовы выкупить по 1 руб 90 копеек. круто, да?

В 2011-2016 годах я только терял на Мос бирже: из года в год продавал растущие и покупал те, что валялись на дне. На ММВБ выбор не большой, а покупать ожидания и оценивать риски я совсем не умел. В моём портфеле побывало много лузеров тех годов, вот некоторые: Разгуляй, Нутринвестхолдинг, Седьмой континет, Иркут… и одна из ТГК КЭС-холдинга, 5,6,7 или 9 — какая точно — не принципиально.

С этими ТГК была такая тема: все они с 2012-го торговались ниже номинала, поэтому брать в долгую было логично: ниже номинала не выкупят, не имеют права, а вероятность возвращения на прежние хаи была почти очевидна. Но что-то пошло не так, лучше всего ситуацию описать хронологией событий:

- 2008-2011 — рост с дна в 10 раз (на 50% выше номинальной стоимости акции)

- 2011-2014 - падение цены акций в 10-15 раз

- В 2014 году к ОАО «Волжская ТГК» присоединились ОАО «ТГК-5», ОАО «ТГК-6», ОАО «ТГК-9» и ОАО «Оренбургская ТГК».

( Читать дальше )

почему я продам Bed Bath Beyond только выше $20

- 01 октября 2020, 16:49

- |

про высокий shoart float в BBBY писал 27.09.20

До открытия США отчитался BBBY: рост EPS (50 центов, в 2 раза лучше ожиданий) и впервые с 2016-го рост сопоставимых продаж

Почему продам выше $20? — дело вовсе не в ТА и ФА. Дело в комиссиях Альфы. Смотрим в описании тарифов:

7.3 За сделку покупки-продажи ценных бумаг на биржевом рынке Санкт-Петербургской биржи, если комиссия составляет менее 1/100 единицы валюты цены сделки * количество ценных бумаг в сделке, взимается в размере 1/100 единицы валюты цены сделки * количество ценных бумаг в сделке.У меня одного мозг закипел, когда я это прочёл впервые? Сейчас переведу:

Брокер по каждой нашей сделке на СПБ автоматически выбирает схему расчета комиссии, исходя из того, где комиссия выше. Схемы две:

⇨ классика (тариф «Оптимальный»): объем сделки*0.05%

⇨ order XXX: количество акций в сделке * 1 цент

Пример:

Если бы я продал вчера 1 акцию bbby по $15, то варианты были бы:

( Читать дальше )

теги блога Мир в экономике

- BBBY

- Bed Bath & Beyond

- commodities

- S&P500

- stock

- Акрон

- акции

- акции США

- альфа банк

- альфа директ

- Альфа-Директ

- американские акции

- американский рынок

- биржа

- Биржа "Санкт-Петербург"

- биржа санкт-петербург

- Биржа СПБ

- бихевиоризм

- Брокер

- брокеры

- будущее

- бюджет

- валюта

- видео

- визуализация

- вклад

- внешняя торговля

- вопрос

- второй эшелон

- Газпром

- государство

- данные

- деньги

- депозит

- дивиденды

- доллар

- доллар рубль

- Евросибэнерго

- застройщики

- знания

- идеи

- идея

- импорт

- инвестиции

- Инвестиции в недвижимость

- инвестор

- инсайд

- Инфографика

- ипотека

- иркутскэнерго

- исследование

- история

- капитализация

- Китай

- кредит

- кризис

- ликбез

- ЛСР

- манипуляции

- мировая торговля

- мировая экономика

- ММВБ

- мобильный пост

- Мой портфель

- московская биржа

- наблюдение

- недвижимость

- неликвид

- Нефтегазовый сектор

- нефть

- Облигации

- опрос

- офз

- оффтоп

- Пик

- поведение

- поведенческая экономика

- подкаст

- приватизация

- психология

- рейтинг

- Риски

- Роснефть

- Россия

- рубль

- сбербанк

- социализм

- СПБ биржа

- статистика

- сша

- тарифы

- трейдер

- трейдинг

- учебник

- форекс

- шорт

- экономика

- экономика России

- эксперимент

- экспорт