Руслан Каварин

Судьба рубля после выборов

- 20 сентября 2016, 19:02

- |

Снижения курса рубля к доллару, которого ждали биржевые трейдеры и некоторые аналитики после выборов в государственную думу так и не произошло. На бирже есть одно хорошее правило, если все участники ждут одного развития событий и смотрят в одну сторону, то ожидания, как правило, не сбываются. Это правило прекрасно сработало и в этот раз.

Конечно, чтобы сделать правильный вывод нужно выждать ещё некоторое время, хотя бы дня три, но по нашему мнению никакой серьёзной реакции на прошедшие выборы в ГД РФ на котировках доллара мы так и не увидим. В новом составе думы как минимум ничего не изменилось, по-прежнему главенствующую роль при принятии законов будет играть партия Единая Россия, и как максимум смены политического курса тем более не предвидится. Два этих политических фактора теперь уже сняты с повестки дня, и уже никак не смогут повлиять на котировки доллара относительно рубля.

Далее при принятии решения о покупке или продаже доллара выходят экономические вопросы, в первую очередь связанные с балансированием российской экономики в новых макроэкономических условиях, а также с изменением котировок нефти на международной арене. Пока Центробанк и Минфин различными способами “зажимают” рублёвую ликвидность, чтобы не вызвать очередного скачка цен на товары и продукты внутри страны, мы не ожидаем какого-то серьёзного падения рубля.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Осторожно продаем Лукойл!

- 19 сентября 2016, 14:42

- |

На прошлой неделе в интервью газете Коммерсант Глава компании «ЛУКОЙЛ» Вагит Алекперов сделал ряд важных заявлений, которые в самое ближайшее время смогут повлиять на размер капитализации компании.

По нашему мнению наиболее значимым моментом интервью стал вопрос посвящённый перспективам работы компании, в условиях проведения новой налоговой реформа в нефтяной отрасли. В 2016 году дополнительные изъятия из нефтяной отрасли составили уже почти 200 млрд руб., а применительно к компании «ЛУКОЙЛ» только налоговый маневр дал снижение эффективности нефтепереработки почти на 75 млрд. руб

После окончательного объявления параметров реформы, рынок, вероятно, наконец, получит ориентиры, относительно которых будут приниматься решения о дальнейших инвестициях в компании нефтегазового сектора. Но и на сегодняшний день уже понятно, что рост налоговых отчислений, совсем не добавляет позитива, как руководству нефтегазовых компаний, так и большинству инвесторов. В последующем все эти, возможные риски обязательно отразятся и на котировках акций.

( Читать дальше )

Рубль: экономическая статистика не оставляет "медведям" шансов

- 16 сентября 2016, 14:35

- |

Пятничная торговая сессия на бирже ММВБ проходит достаточно спокойно. Вышедшие менее часа назад данные от Центробанка России относительно понижения кредитной ставки до 10% с 10,5%, практически не повлияли на изменения курса доллара.

Торговля, несколько последних недель, по-прежнему проходит около уровня 65 рублей за доллар, вводя в ступор некоторых экспертов фондового рынка, постоянно ожидающих, что рост доллара вот-вот начнётся. Однако этого пока не происходит, кто-то связывает наблюдаемую в последнее время силу рубля с предстоящими выборами в ГД РФ, а кто-то со структурными изменениями в экономике России.

По моему мнению, оба взгляда на ситуацию имеют право на жизнь. Нулевая инфляция, высокая ставка рефинансирования, а также недавно зафиксированный приток капитала в РФ продолжают оказывать поддержку рублю. Перечисленные факторы, в случае если нефть не будет показывать серьёзное снижение никуда так просто не пропадут, поэтому если ситуация на нефтяном рынке останется такая же как и сейчас, то никаких серьёзных движений по доллару вверх уж точно ждать не стоит.

( Читать дальше )

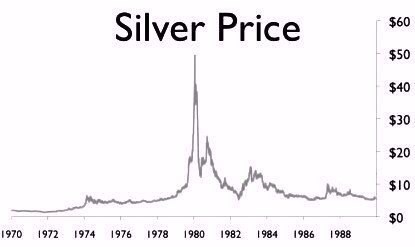

Серебряный четверг

- 14 сентября 2016, 15:28

- |

Уильям Герберт и Нельсон Банкер Хант — сыновья техасского нефтяного магната Гарольдсона Лафайета Ханта, первого в мире долларового миллиардера, да и в целом личности очень примечательной. Получив после смерти отца неслыханное по своим размерам наследство, братья поразмыслили и решили, ни много ни мало, монополизировать рынок серебра, тем самым обезопасив себя от инфляции. Выдернув деньги из сырьевого бизнеса отца, Уильям и Нельсон начали скупать слитки серебра в огромных объемах по $2,90 за унцию. Уже через два месяца цена выросла до $6,70. Ханты скупали все физическое серебро, до которого могли дотянуться, складируя его в европейских банках. Колонны конвоируемых бронетранспортеров доставляли миллионы унций серебра к специально зафрахтованным грузовым самолетам, после чего слитки улетали за океан в Цюрих и Лондон. Промышленные потребители серебра паниковали, а цены неумолимо росли. Уже будучи обладателями 15% от всего мирового запаса полюбившегося им драгметалла, братья Хант вместе с саудовскими инвесторами принялись скупать серебряные фьючерсы. К 1979 году они контролировали около трети мирового рынка. 17 января 1980 года цена серебра достигла своего исторического максимума $52,50 за унцию.

Драматичная кульминация всей этой истории случилась 27 марта 1980 года, когда, в соответствии с внесенными советом директоров Нью–Йоркской товарно–сырьевой биржи поправками, у братьев затребовали довнесения $136 миллионов залога за фьючерсный контракт. Но денег уже не было. На рынке возникла паника. За один день, вошедший в историю как «серебряный четверг», цена обвалилась до $10,80. Для выполнения своих обязательств Ханты были вынуждены распродать все активы, а также взять заем у государства в размере $1 млрд. Их обвинили в заговоре с целью манипуляций на рынке серебра, а последующие судебные тяжбы привели к тому, что в 1988 году братья объявили себя банкротами.

Джанет пора действовать!!

- 09 сентября 2016, 17:29

- |

На рисунке представлена вероятность повышения ставок ФРС США, оцениваемая рыночными участниками. Очевидно, что рынок, после всех заявлений регуляторов этой недели, уверен, что эстафета статус-кво удачно дойдет и до Джаннет Йеллен. Как каждый из вышеперечисленных центральных банков оставил денежно-кредитную политику без изменений, так и ФРС, по мнению рынка, будет действовать в аналогичном ключе.

С другой стороны, неужели пара плохих отчетов может поставить крест на возможности повысить ставки на следующих заседаниях до конца года? Крайне маловероятно. Экономика США набрала неплохой ход!

Недельная Волатильность

- 09 сентября 2016, 17:26

- |

Ниже представлена пятерка самых волатильных пар этой недели.

1. GBP/JPY — 4,12%.

2. AUD/JPY — 2,68%.

3. USD/JPY — 2,53%.

4. CAD/JPY — 2,50%.

5. GBP/USD — 2,25%.

Выступления глав ЦБ, сплошной прорыв опционных уровней и работа над своими позициями всех крупных игроков — адовая неделька. Присмотритесь к этим парам: фикс позиций по иене в стадии завершения.

Всем удачных трейдов!

Акции: "Газпром" - Текущая рыночная ситуация

- 07 сентября 2016, 14:57

- |

Свободные деньги, наблюдая за ростом широкого рынка и обновлением истерических максимумов индекса ММВБ, и так постоянно стараются найти своё предназначение среди ещё недооцененных активов, а тут сам президент указал направление. С этой стороны всё логично, однако повлияют ли эти заявления на повышение эффективности работы компании, большой вопрос.

Основной проблемой «Газпрома» наблюдаемой в последние годы кроме снижающихся цен на газ и невысокой эффективности работы, является политика. Принимаемые решения и подписание меморандумов о начале строительства крупного газопровода, большинстве своём носят скорее политический характер. С экономической точки зрения при текущих рыночных условиях новые газовые потоки будут приносить скорее убытки, а не прибыл.

( Читать дальше )

Фьючерс: «РТС» лёгкие деньги

- 06 сентября 2016, 15:48

- |

Пока ММВБ покоряет новые высоты, индекс РТС задумчиво “топчется” вблизи отметки 980 пунктов, ожидая внимания и денег от участников рынка. С фундаментальной и технической точки зрения сейчас имеются все предпосылки для скорого ускорения восходящего движения, которое в определённый момент имеет все шансы превратиться в настоящее локальное ралли.

Индекс РТС после затянувшейся на несколько месяцев паузы в росте, в последнее время стал однозначно привлекательным активом по сравнению с индексами развивающихся рынков.

Братья “по несчастью” так называемые страны “брикс” и их долларовые фондовые индексы, в последнее время продемонстрировали восходящую динамику, а индекс РТС, увы, остался в отстающих. Именно на ожиданиях сокращения этого отставания мы и сделаем основную торговую ставку на ближайшие несколько недель.

Кроме этого фундаментального фактора, поддержка также будет получена от снижения курса доллара относительно рубля. Даже временное укрепление рубля, обязательно отразится позитивом на котировках индекса РТС. На фоне планового изъятия рублёвой ликвидности Центробанком из денежной системы РФ, временное снижение доллара в район отметки 60 рублей, до конца года выглядит очень вероятным.

( Читать дальше )

Эй Драги твой выход

- 06 сентября 2016, 11:48

- |

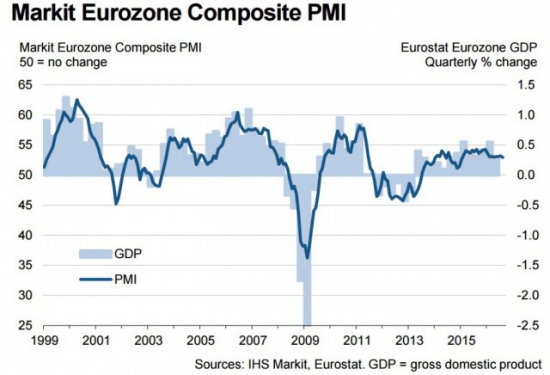

Сводный PMI 19 стран еврозоны в августе 2016 г. опустился до минимума за 19 месяцев, свидетельствуют предварительные данные IHS Markit.

Индекс снизился до 52,9 пункта по сравнению с 53,2 пункта в июле. Предварительные данные указывали на рост индекса до 53,3 пункта. Показатель ниже 50 пунктов отражает снижение активности, выше — рост активности.

Данные опроса усиливают ожидания того, что ЕЦБ примет меры на заседании 8 сентября, чтобы помочь укрепить уверенность в перспективах экономики хотя бы за счет расширения программы количественного смягчения, добавил эксперт.

В то же время индекс деловой активности в сфере услуг Великобритании поднялся с 47,4 пункта в июле до 52,9 пункта в августе, продемонстрировав максимальный рост за всю историю подсчета показателя. Июльское значение показателя было минимальным за три года. Аналитики ожидали повышения индикатора лишь до 50 пунктов.

Сводный PMI в Великобритании в августе вырос до 53,6 пункта с пересмотренных 47,6 пункта в июле. Эксперты Markit отмечают, что пока рано говорить о том, был подъем экономической активности в августе только следствием падения месяцем ранее или это начало восстановления экономики после шока, вызванного решением британцев выйти из ЕС.

теги блога Руслан Каварин

- bitcoin

- ETCUSD

- ethereum

- LIBOR

- MICEX

- Tesla

- Wyckoff

- акции

- БИНБАНК

- биткоин

- выборы

- Газпром

- доллар

- евро

- ЕЦБ

- криптовалюта

- литий

- Лукойл

- магнит

- Марио Драги

- металлы

- ММВБ

- мнение по рынку

- Нефть

- новости рынков

- Норникель

- открытие

- оффтоп

- Пенсионная реформа

- процентная ставка

- работа

- Роснефть

- Россия

- РТС

- рубль

- Русгидро

- рынок

- Санация

- санкции

- сбербанк

- Серебро

- СИ

- сургутнефтегаз

- торговые сигналы

- трейдеры

- фондовая биржа

- фондовые рынки

- фондовый рынок

- фондовый рынок

- форекc

- форекс

- ФРС

- ФСК Россети

- ЦБ

- экономика