Читаю я с ностальгией свой прошлогодний пост, датированный 31 января 2020 года, и понимаю, что всё-таки есть достойные компании в нашей стране, которым никакой коронавирус не страшен!

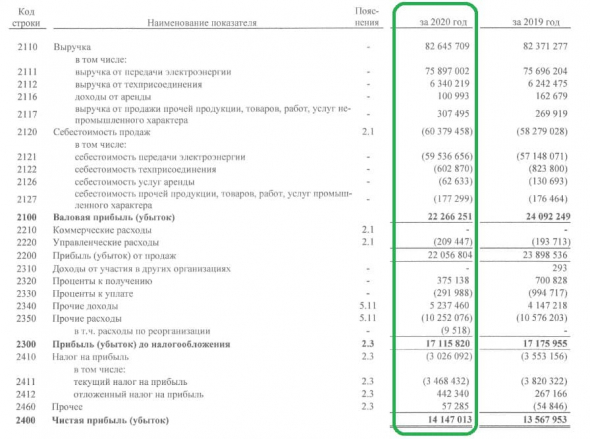

Ленэнерго традиционно в пятницу вечером, уже после закрытия основной торговой сессии, раскрыла бухгалтерскую отчётность по РСБУ за 2020 год, результаты которой отметились для компании рекордной годовой выручкой и чистой прибылью:

И это притом, что валовая и операционная прибыль не досчитались около 7,6-7,7%, на фоне символического увеличения выручки (+0,3%) и опережающего роста себестоимости продаж (+3,6%), во многом из-за вынужденного повышения затрат на оплату труда почти на 1 млрд рублей (COVID-19 виноват?).

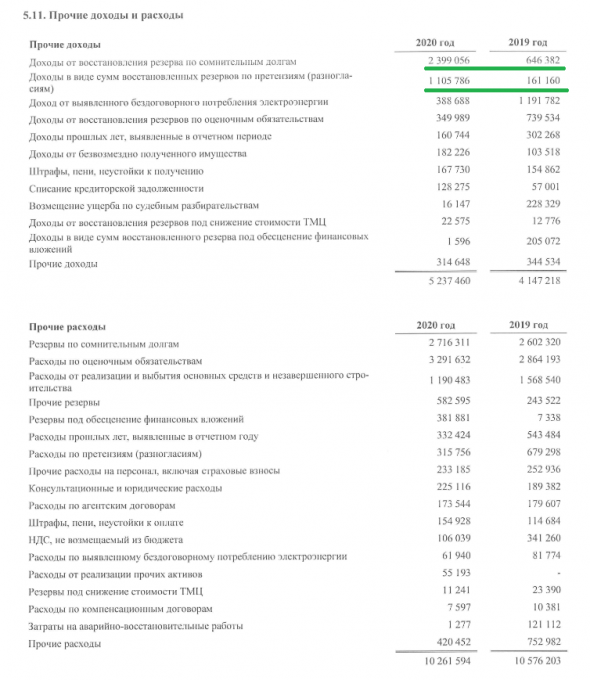

Исправили ситуацию в лучшую сторону прочие доходы и расходы Ленэнерго. И главным образом здесь стоит отметить внушительные доходы от восстановления резерва по сомнительным долгам в размере 2,4 млрд рублей (годом ранее 646 млн) и доходы от восстановления резервов по претензиям и разногласиям в размере 1,1 млрд рублей (годом ранее 161 млн):

Авто-репост. Читать в блоге >>>