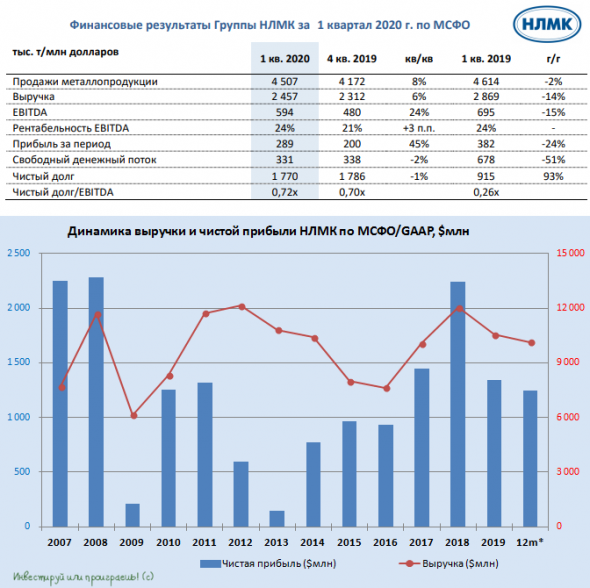

После Северстали и ММК свои результаты по МСФО за 1 кв. 2020 года раскрыл и НЛМК, где коронавирусные тенденции ещё не сильно сказались на основных финансовых показателях, однако самое интересное нас ожидает во втором квартале, когда по прогнозам аналитиков снижение спроса на рынках ЕС и США может достигнуть двузначных темпов, на фоне резкого сокращения потребительской активности и в России.

Финансовые показатели НЛМК в квартальном выражении дружно выросли, а вот в годовом сравнении заметно снизились, став жертвой негативной конъюнктуры на рынке стали при достаточно слабыхтемпах восстановления производства после завершения цикла кап.ремонтов на ряде ведущих площадок.

Весьма показательным является свободный денежный поток (FCF), на который ориентируется компания при расчёте дивидендов: если в квартальном выражении этот показатель не досчитался всего 2%, то по сравнению с аналогичным периодом прошлого года он сократился сразу вдвое – до $331 млн. Помимо негативной конъюнктуры здесь сказывается ещё и увеличение кап.затрат, в рамках реализации Стратегии-2022, поэтому неудивительно, что президент НЛМК на вчерашней телеконференции сообщил, что кап.затраты компании на 2020 год снизятся на 20–25%, с ранее запланированных $1,2 млрд до $900–950 млн, а при стрессовом сценарии компания может сократить инвестиции и вовсе до $750 млн. Решение о возможном дополнительном сокращении инвестпрограммы компания примет в июне, а какие именно инвестпроекты компания отложит пока не уточняется.

Авто-репост. Читать в блоге >>>

Акции ИСКЧ (Институт Стволовых Клеток Человека) раллируют четвёртый день подряд и за одну только текущую неделю они уже выросли в цене в 3,5 раза! Жаль, что я далёк от медицинской тематики и эта тема не в моей компетенции, а кто-то ведь заработал на этом (по крайней мере, пока ещё бумажную прибыль).

Акции ИСКЧ (Институт Стволовых Клеток Человека) раллируют четвёртый день подряд и за одну только текущую неделю они уже выросли в цене в 3,5 раза! Жаль, что я далёк от медицинской тематики и эта тема не в моей компетенции, а кто-то ведь заработал на этом (по крайней мере, пока ещё бумажную прибыль).

ФСК ЕЭС сдержала слово,

ФСК ЕЭС сдержала слово,